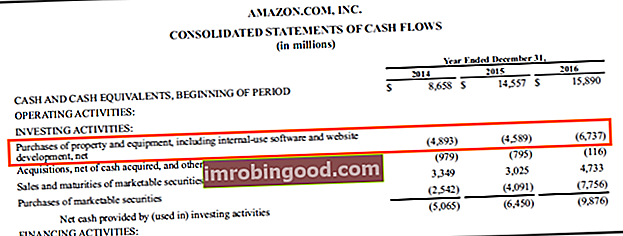

Jaotamata kasum (RE) on ettevõtte kasumi osa puhaskasum. Puhaskasum on põhirida mitte ainult kasumiaruandes, vaid kõigis kolmes põhiaruandes. Kuigi see saavutatakse kasumiaruande kaudu, kasutatakse puhaskasumit ka nii bilansis kui ka rahavoogude aruandes. mida ei jagata aktsionäridele dividendidena, vaid mis on reserveeritud reinvesteerimiseks tagasi ettevõttesse. Tavaliselt kasutatakse neid vahendeid käibekapitali jaoks. Puhaskäibekapital Neto käibekapital (NWC) on ettevõtte bilansis oleva ettevõtte käibevara (ilma sularahata) ja lühiajaliste kohustuste (võlgadeta) vahe. See mõõdab ettevõtte likviidsust ja tema võimet täita lühiajalisi kohustusi, samuti ettevõtte fondioperatsioone. Ideaalne positsioon on põhivara ostmine ja ostmine (kapitalikulutused Kapitalikulud Kapitalikulud viitavad fondidele, mida ettevõte kasutab pikaajaliste varade ostmiseks, täiustamiseks või hooldamiseks, et parandada ettevõtte tõhusust või suutlikkust. tähtajalised varad on tavaliselt füüsilised ja kasuliku elueaga on rohkem kui üks arvestusperiood.) või eraldatud võlakohustuste tasumiseks.

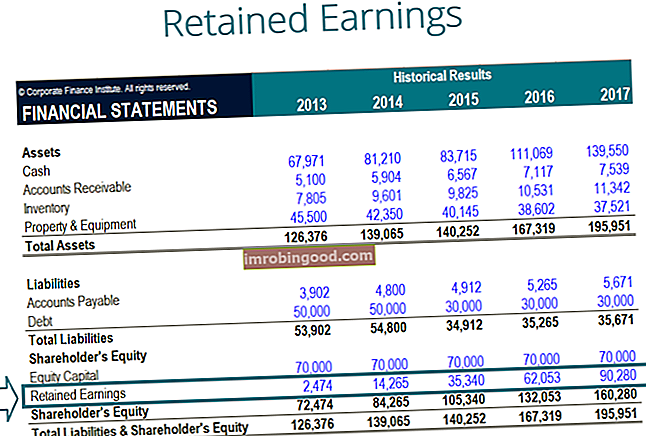

Jaotamata kasum kajastatakse bilansis. Bilanss on üks kolmest põhiaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital omakapitali jaotises iga aruandeperioodi lõpus. RE arvutamiseks liidetakse netotulule või kahjumile algne RE saldo ja seejärel lahutatakse dividendide väljamaksed. Samuti hoitakse kokkuvõtlikku aruannet nimega jaotamata kasumi aruanne, milles on välja toodud konkreetse perioodi RE muutused.

Säilitatud kasumi eesmärk

Jaotamata kasum on kasulik seos kasumiaruande ja bilansi vahel. Bilanss on üks kolmest peamisest finantsaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital, kuna need kirjendatakse omakapitali all, mis ühendab neid kahte aruannet. Selle sissetuleku säilitamise eesmärk võib olla erinev ja see hõlmab uute seadmete ja masinate ostmist, kulutusi teadus- ja arendustegevusele Teadus- ja arendustegevus (R&D) Teadus- ja arendustegevus (R&D) on protsess, mille käigus ettevõte saab uusi teadmisi ja kasutab neid olemasolevate täiustamiseks. tooteid ja tutvustada oma tegevusele uusi. Teadus- ja arendustegevus on süstemaatiline uurimine, mille eesmärk on tuua ettevõtte praegustesse tootepakkumistesse uuendusi. või muud tegevused, mis võivad ettevõttele potentsiaalselt kasvu pakkuda. Selle ettevõttesse reinvesteerimise eesmärk on tulevikus veelgi rohkem kasumit teenida.

Kui ettevõte ei usu, et suudab teenida piisavat investeeringutasuvust, on investeeringutasuvus (ROI) (investeeringutasuvus) investeeringutasuvus (ROI) finantssuhe, mida kasutatakse investori saadava kasu arvutamiseks seoses nende investeerimiskuludega. Seda mõõdetakse kõige sagedamini puhaskasumina jagatuna investeeringu algse kapitalikuluga. Mida suurem on suhe, seda suurem on teenitud kasu. nendest jaotamata kasumist (st teenivad rohkem kui kapitalikulu), siis nad jaotavad selle kasumi aktsionäridele sageli dividendidena või aktsiate tagasiostuna. Aktsiate tagasiostmine Aktsiate tagasiost tähendab seda, kui aktsiaseltsi juhtkond otsustab ettevõtte aktsiad tagasi osta. mida varem müüdi avalikkusele. Ettevõte võib otsustada oma aktsia tagasi osta, et saata turusignaal, et tema aktsia hind tõenäoliselt tõuseb, paisutada finantsmõõdikuid, mis on määratud käibel olevate aktsiate arvuga (nt kasum aktsia kohta või EPS) või lihtsalt seetõttu, et soovib oma aktsiaid suurendada. oma omakapitali osalus ettevõttes. .

Mis on jaotatud kasumi valem?

RE valem on järgmine:

RE = algusperiood RE + puhaskasum / kahjum - rahalised dividendid - aktsiadividendid

Kus RE = jaotamata kasum

Perioodi jaotamata kasumi algus

Iga aruandeperioodi lõpus kajastatakse jaotamata kasumit bilansis eelmise aasta kogunenud tuluna (sh jooksva aasta tulud), millest on lahutatud aktsionäridele makstud dividendid. Järgmises arvestustsüklis YoY (aasta üle aasta) tähistab YoY aastat üle aasta ja on finantsanalüüsi tüüp, mida kasutatakse aegridade andmete võrdlemiseks. Kasu kasvu mõõtmiseks, trendide tuvastamiseks saab eelmise arvestusperioodi lõppsaldost nüüd jaotamata kasumi algsaldo.

RE bilanss ei pruugi alati olla positiivne arv, kuna see võib peegeldada, et jooksva perioodi puhaskahjum on suurem kui RE algsaldol. Teise võimalusena võib jaotamata kasumi saldot ületavate dividendide suur jaotamine viia selle negatiivseks.

Kuidas puhas sissetulek mõjutab jaotamata kasumit

Kõik muutused või muutused koos puhaskasumiga Puhaskasum Puhaskasum on põhirida, mitte ainult kasumiaruandes, vaid kõigis kolmes põhiaruandes. Kuigi see saavutatakse kasumiaruande kaudu, kasutatakse puhaskasumit ka nii bilansis kui ka rahavoogude aruandes. mõjutab otseselt taastuvenergia bilanssi. Sellised tegurid nagu puhasissetuleku suurenemine või vähenemine ja puhaskahjumi tekkimine sillutavad teed kas äri kasumlikkusele või puudujäägile. Jaotamata kasumi konto võib olla negatiivne suurte kumulatiivsete puhaskahjumite tõttu. Loomulikult mõjutavad RE-d samad kirjed, mis mõjutavad puhastulu.

Nende kirjete hulka kuuluvad näiteks müügitulu Müügitulu Müügitulu on tulu, mille ettevõte saab oma kaubamüügist või teenuste osutamisest. Raamatupidamises võib mõisteid "müük" ja "tulu" kasutada ja sageli kasutatakse samamoodi, tähendades sama. Tulu ei tähenda tingimata saadud sularaha. , müüdud kaupade maksumus, amortisatsioon, amortisatsioonikulu Amortisatsioonikulusid kasutatakse põhivara ja seadmete väärtuse vähendamiseks vastavalt nende kasutamisele ja kulumisele aja jooksul. Amortisatsioonikulusid kasutatakse pikaajalise vara kulu ja väärtuse paremaks kajastamiseks, kuna see on seotud selle teenitud tuluga. ja muud tegevuskulud. Mitterahalised kirjed, näiteks allahindlused või allahindlused Väärtuse langus Põhivara väärtuse langust võib kirjeldada kui õiglase väärtuse järsku langust, mis on tingitud füüsilisest kahjust, kehtivate seaduste muutustest, mis põhjustavad püsiva languse, tehnoloogia vananemisest jne. Põhivara väärtuse languse korral peab ettevõte vähendama oma bilansilist väärtust ja aktsiapõhist hüvitist. Aktsiapõhine hüvitis Aktsiapõhine hüvitis (nimetatakse ka aktsiapõhiseks hüvitiseks või omakapitali hüvitiseks) on viis maksta aktsiatega ettevõtte töötajatele ja juhtidele omandiõigus ettevõttes. Seda kasutatakse tavaliselt töötajate motiveerimiseks lisaks tavapärasele kassapõhisele hüvitamisele ja nende huvide ühtlustamiseks ettevõtte huvidega. mõjutavad ka kontot.

Pilt: Finance'i finantsmudelite kursus.

Kuidas dividendid mõjutavad jaotatud kasumit

Dividendide jagamine aktsionäridele võib toimuda sularaha või aktsia kujul. Mis on aktsia? Üksikut isikut, kellel on ettevõttes aktsiaid, nimetatakse aktsionäriks ja tal on õigus nõuda osa ettevõtte jääkvarast ja kasumist (kui ettevõte peaks kunagi lagunema). Mõisteid "aktsia", "aktsiad" ja "omakapital" kasutatakse vahetatult. . Mõlemad vormid võivad vähendada RE väärtust ettevõtte jaoks. Rahadividendid tähistavad sularaha väljavoolu ja kajastatakse kassakonto vähendustena. Need vähendavad ettevõtte bilansi suurust Bilanss Bilanss on üks kolmest põhilisest finantsaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital ja vara väärtus, kuna ettevõte ei oma enam osa oma likviidsetest varadest. Aktsiadividendid aga ei vaja raha väljavoolu. Selle asemel jaotavad nad osa RE-st aktsiatesse ja täiendavalt sissemakstud kapitali täiendav sissemakstav kapital Täiendavalt makstud kapital täiendavalt sissemakstud kapital (APIC) on aktsiakapitali väärtus, mis ületab selle nominaalväärtust ja on loetletud bilansi jaotuses Aktsiakapital leht. kontod. See jaotus ei mõjuta ettevõtte bilansi kogumahtu, kuid vähendab aktsiate väärtust aktsia kohta.

Lisateave: kuidas ettevõtte bilanssi prognoosida Bilansirea prognoosimine Bilansiridade prognoosimine hõlmab käibekapitali, PP&E, võlakapitali ja puhaskasumi analüüsimist. Selles juhendis kirjeldatakse, kuidas arvutada.

Perioodi lõpu jaotamata kasum

Perioodi lõpus saate arvutada oma bilansi lõpliku jaotamata kasumi saldo, võttes algusperioodi, lisades kõik netotulud või -kahjumid ja lahutades kõik dividendid.

Näite arvutamine

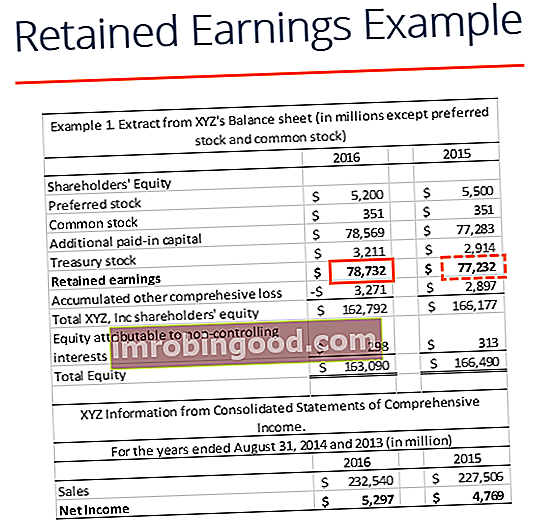

Selles näites ei ole XYZ-i makstud dividendide summa meile teada, seega kasutades bilansist ja kasumiaruandest saadud teavet võime selle tuletada valemit meenutades Algus RE - lõpeb RE + puhaskasum (-kahjum) = dividendid

Me juba teame:

RE algus: $77,232

RE lõpp: $78,732

Netotulu: $5,297

Niisiis, $77,232 – $78,732 + $5,297= $3,797

Maksetud dividendid = 3797 dollarit

Selle valemi kinnitamiseks saame kinnitada valemi RE algus + puhaskasum (kahjum) - dividendid = lõppev RE

Meil on siis 77 232 dollarit + 5297 dollarit - 3 797 dollarit = 78 732 dollarit, mis on tegelikult meie näitaja jaotamata kasumi lõpetamiseks

Kinnijäänud tulu video selgitus

Allpool on lühike video selgitus, mis aitab teil aru saada jaotamata kasumi olulisusest raamatupidamise seisukohast.

See video on võetud rahanduse finantsanalüüsi põhikursuselt.

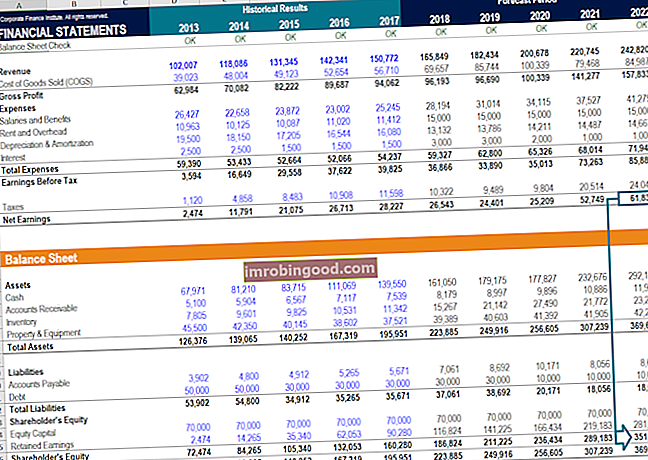

Rakendused finantsmudelis

Finantsmodelleerimises Mis on finantsmudelid Finantsmodelleerimine viiakse Excelis läbi, et prognoosida ettevõtte finantstulemusi. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. , on jaotamata kasumi modelleerimiseks vaja eraldi ajakava. Graafikus kasutatakse korgitseritüüpi arvutamist, kus jooksva perioodi algsaldo on võrdne eelmise perioodi lõppbilansiga. Alg- ja lõppsaldo vahel liidetakse jooksva perioodi puhaskasum / -kahjum ja kõik dividendid lahutatakse. Lõpuks on ajakava lõppsaldo seotud bilansiga. See aitab Excelis kolme finantsaruande linkimise protsessi lõpule viia. Kuidas on ühendatud kolm finantsaruannet Kuidas on kolm finantsaruannet omavahel ühendatud? Selgitame, kuidas kolm finantsaruannet Excelis finantsmudelite ja hindamise jaoks omavahel siduda. Puhaskasumi ja jaotamata kasumi, PP&E, amortisatsiooni, kapitalikulude, käibekapitali, finantseerimistegevuse ja sularahajäägi seosed.

Lisateabe saamiseks vaadake meie videopõhiseid finantsmudelite kursusi.

Rohkem õppimist ja ressursse

Selles jaotamata kasumi juhendis on välja toodud kõige olulisemad asjad, mida peate teadma: mis see on, kuidas te seda arvutate ja see on oluline finantsanalüüsis. Siit soovitame jätkata oma teadmiste ja arusaamade loomist ettevõtte finantseerimise teemadel, näiteks:

- Kolm finantsaruannet Kolm finantsaruannet Kolm finantsaruannet on kasumiaruanne, bilanss ja rahavoogude aruanne. Need kolm põhiväidet on keerukad

- 3 aruande mudeli koostamine 3 aruande mudel 3 väljavõtte mudel seob kasumiaruande, bilansi ja rahavoogude aruande üheks dünaamiliselt ühendatud finantsmudeliks. Näited, juhend

- Kasumiaruande mall Kasumiaruanne Kasumiaruanne on üks ettevõtte põhiaruannetest, mis näitab nende kasumit ja kahjumit teatud aja jooksul. Kasum või kahjum määratakse, võttes kõik tulud ja lahutades kõik kulud nii põhitegevusest kui ka muust tegevusest. See aruanne on üks kolmest väljavõttest, mida kasutatakse nii ettevõtte rahanduses (sealhulgas finantsmudelid) kui ka raamatupidamises.

- Finantsmodelleerimise juhend Tasuta finantsmodelleerimise juhend See finantsmudeli juhend sisaldab Exceli näpunäiteid ja parimaid tavasid eelduste, draiverite, prognoosimise, kolme väite linkimise, DCF-i analüüsi ja muu kohta.

- Kuidas olla suurepärane finantsanalüütik Analüütiku Trifecta® juhend - ülim juhend, kuidas olla maailmatasemel finantsanalüütik. Kas soovite olla maailmatasemel finantsanalüütik? Kas soovite järgida valdkonna parimaid tavasid ja eristuda massist? Meie protsess nimega The Analyst Trifecta® koosneb analüüsist, esitlusest ja pehmetest oskustest