Netovõla ja EBITDA suhe mõõdab ettevõtte võimet oma kohustused ära maksta. See näitab, kui palju aega on ettevõttel vaja kogu oma võla tasumiseks praeguse võla ja EBITDA tasemel tegutsemiseks.

Netovõla ja EBITDA suhe sarnaneb võla ja EBITDA suhtega, kuna see mõõdab võimet maksta lühi- ja pikaajalisi kohustusi, kuid netovõla ja EBITDA suhe arvestab ka sularaha ja raha ekvivalendid Raha ekvivalendid Raha ja raha ekvivalendid on bilansi kõigist varadest kõige likviidsemad. Sularaha ekvivalendid hõlmavad rahaturu väärtpabereid, pankuri aktsepteeringuid ettevõttes.

Netovõla ja EBITDA suhte jagamine

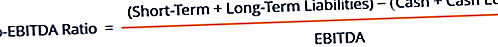

Netovõla suhe EBITDA-sse saadakse järgmise valemi abil:

- Ettevõtte koguvõlg saadakse lühi- ja pikaajaliste kohustuste summast, sealhulgas võlgnetavad võlad Võlgnevused Võlgnevused on kohustus, mis tekib siis, kui organisatsioon saab tarnijatelt kaupu või teenuseid krediiti. Võlgnevused makstakse välja eeldatavasti aasta jooksul või ühe töötsükli jooksul (olenevalt sellest, kumb on pikem). AP-d peetakse üheks kõige likviidsemaks lühiajaliste kohustuste, võlgnetavate võlakirjade, hüpoteeklaenude ja mis tahes muu laenu vormiks, mille ettevõte võib olla võtnud. Netovõlg viitab ettevõtte võlale pärast raha ja raha ekvivalendi reservide arvestamist, kuna need on ettevõtte kõige likviidsemad varad.

- EBITDA viitab ettevõtte kasumi summale enne intresse, makse, amortisatsiooni ja amortisatsiooni. Seda kasutatakse ettevõtte finantsseisundi ja kasumlikkuse hindamiseks.

Netovõlg-Tt-EBITDA suhte rakendused

Kõrgem netovõla suhe EBITDA-sse näitab, et ettevõttel võib tekkida raskusi oma finantskohustuste tasumisel, lähtudes likviidsetest varadest ja EBITDA EBITDA EBITDA või kasum enne intresse, maksu, amortisatsiooni, amortisatsiooni - see on ettevõtte kasum enne mõnda neist puhaskasumist. tehakse mahaarvamisi. EBITDA keskendub ettevõtte tegevusega seotud otsustele, sest enne kapitali struktuuri mõju vaadeldakse ettevõtte põhitegevuse kasumlikkust. Valem, näited. Seda suhet kasutavad ettevõtte finantsseisundi hindamiseks reitinguagentuurid, potentsiaalsed investorid ja ka ettevõtete ostjad (st ühinemise või ülevõtmise korral).

Üldiselt peetakse vastuvõetavaks netovõla suhet EBITDA-sse alla 3. Mida väiksem on suhtarv, seda suurem on tõenäosus, et ettevõte oma võla edukalt tasub. Üle 3 või 4 suuremad suhtarvud toimivad punaste lippudena ja viitavad sellele, et ettevõte võib tulevikus olla rahaliselt raskustes.

Siiski on oluline märkida, et netovõla ja EBITDA suhe ei ole ettevõtte finantsolukorra ja kasumlikkuse kõige usaldusväärsem näitaja. Näiteks kui ettevõte investeeris hiljuti materiaalsesse põhivarasse (PP&E), on aasta võlg tõenäoliselt suur.

Investeering võib järgmisel eelarveaastal tuua suuremat müüki. Eelarveaasta (FY). Eelarveaasta (FY) on 12 kuu või 52 nädala pikkune ajavahemik, mida valitsused ja ettevõtted kasutavad raamatupidamise eesmärgil iga-aastaste finantsaruannete koostamiseks. Eelarveaasta (FY) ei pruugi järgneda kalendriaastale. See võib olla selline periood nagu 1. oktoober 2009 - 30. september 2010., kuid jooksva eelarveaasta netovõla ja EBITDA suhe on suurenenud võla tõttu suurem. Sel juhul ei ole suhe kõige täpsem ega usaldusväärsem näitaja selle kohta, milline on ettevõtte finantsiline tulevik.

Praktiline näide

Vaadake allpool BotPlant Corporationi finantsaruannetest saadud finantsteavet:

• Sularaha: 50 000 dollarit

• Sularaha ekvivalendid: 10 000 dollarit

• EBITDA: 75 000 dollarit

• Lühiajaline võlg: 40 000 dollarit

• Pikaajaline võlg: 100 000 dollarit

• Netovõlg: 80 000 dollarit

Valemi ja esitatud teabe põhjal saab BotPlanti netovõlga arvutada järgmiselt: (40 000 000 dollarit + 100 000 dollarit) - (50 000 dollarit + 10 000 dollarit) = $80,000

Võttes arvesse EBITDA, saab netovõla ja EBITDA suhte arvutada järgmiselt:

$80,000 / $75,000 = 1.07

See on suhteliselt madal netovõla suhe EBITDA-sse ja see tähendab, et ettevõttel võib oma kasumi, sularaha ja võla praegusel tasemel oma kohustuste tasumisel tekkida vähe või üldse raskusi.

Rohkem ressursse

Finance on ülemaailmse sertifitseeritud pangandus- ja krediidianalüütiku (CBCA) ™ CBCA ™ sertifikaadi ametlik pakkuja. Certified Banking & Credit Analyst (CBCA) ™ akrediteerimine on krediidianalüütikute globaalne standard, mis hõlmab finants-, raamatupidamis-, krediidianalüüsi-, rahavoogude analüüsi , pakti modelleerimine, laenu tagasimaksed ja palju muud. sertifitseerimisprogramm, mille eesmärk on aidata kellelgi saada maailmatasemel finantsanalüütikuks. Oma karjääri edendamiseks on kasulikud allpool olevad täiendavad finantsressursid:

- Lühiajalised kohustused Lühiajalised kohustused Lühiajalised kohustused on majandusüksuse finantskohustused, mis tuleb tasuda ja tasuda aasta jooksul. Ettevõte näitab neid bilansis. Kohustus tekib siis, kui ettevõttes on tehtud tehing, mis on tekitanud ootuse sularaha või muude majandusressursside tulevikus väljavooluks.

- EBIT vs EBITDA EBIT vs EBITDA EBIT vs EBITDA - kaks väga levinud mõõdikut, mida kasutatakse rahanduses ja ettevõtte hindamisel. Mõistmiseks on olulisi erinevusi, plusse / miinuseid. EBIT tähistab: kasumit enne intresse ja makse. EBITDA tähistab: kasumit enne intresse, makse, amortisatsiooni ja amortisatsiooni. Näited ja

- Finantsvõimenduse suhtarvud Finantsvõimenduse suhtarv Finantsvõimenduse määr näitab majandusüksuse võla taset mitme muu konto suhtes bilansis, kasumiaruandes või rahavoogude aruandes. Exceli mall

- Võlgnevad võlakirjad Võlgnevad võlad Võlakirjad on kirjalikud lepingud (võlakirjad), milles üks pool on nõus maksma teisele poolele teatud summa sularaha. Teise võimalusena on makstav veksel kahe osapoole vaheline laen. Vaadake märkme nõutavaid elemente ja näiteid.