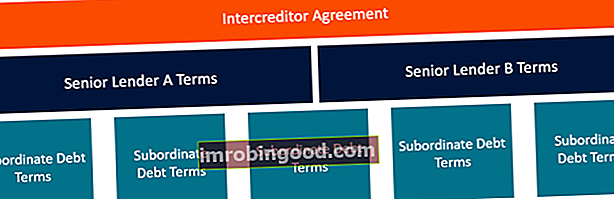

Võlausaldajate leping, mida tavaliselt nimetatakse võlausaldajate vaheliseks aktiks, on dokument, mis on alla kirjutatud kahe või enama võlausaldaja vahel USA tipppankade vahel. USA föderaalse hoiuste kindlustuse korporatsiooni andmetel oli USA-s seisuga 6 799 FDIC-ga kindlustatud kommertspanka Veebruar 2014. Riigi keskpank on föderaalreservipank, mis loodi pärast föderaalreservi seaduse vastuvõtmist 1913. aastal, sätestades eelnevalt, kuidas nende konkureerivad huvid lahendatakse ja kuidas töötada koos vastastikust laenuvõtjat teenindades. Tüüpilise stsenaariumi korral on antud lepinguga seotud kaks võlausaldajat - vanem (ad) ja alluv (noorem) laenuandjad vanem ja allutatud võlg Kõrgema ja allutatud võla mõistmiseks peame kõigepealt üle vaatama kapitalipaki. Kapitali virnastamine on erinevate rahastamisallikate prioriteet. Vanemad ja allutatud võlad viitavad nende positsioonile ettevõtte kapitalikogus. Likvideerimise korral makstakse kõigepealt välja vanem võlg. Mõnes olukorras võib vanema astme laenuandjaid olla rohkem kui kaks. Sellistel juhtudel peab nende vahel olema sõlmitud teine leping.

Praktiline näide võlausaldajate lepingust

Ettevõte X võib sõlmida valitsusasutusega Y armee veteranide eluaseme arengukava koostamise. Hinnanguliselt ulatub projekti maksumus umbes 125 miljoni dollarini, millest ettevõte finantseerib ainult 25 miljonit dollarit. Selle tulemusena otsib ettevõte valitsuselt ja mõnelt teiselt (teistelt) rahastajalt (ed) finantseerimist. Nii valitsusasutuse kui ka finantseerija (te) veenmiseks projekti rahastamiseks kasutab ettevõte garantiina suure väärtusega vara.

Sellise stsenaariumi korral võib valitsusasutus olla noorem laenuandja, rahastaja (d) kõrgema laenuandja (d) ja ettevõte (Y) on laenuvõtja. Kuna ettevõte tagab laenu mõlemalt finantseerijalt sama varaga, soovib vanem võlausaldaja oma huvide kaitsmiseks kindlasti sõlmida valitsusasutusega krediidiandjate lepingu.

Võlausaldajate lepingu olulisus

Võlausaldajate lepingul on pandiõiguses keskne roll. Seetõttu on mõlemale laenuandjale ülioluline panna kindel alus oma õiguste ja prioriteetide osas juhuks, kui laenuvõtja rahaline võimekus väheneb ja see ebaõnnestub. Sellise dokumendi puudumisel võivad kumbki pooled samaaegselt kasutada oma resolutsioone ja olla vastuolulised. Kogu protsess võib olla ebaeetiline ja ebaökonoomne ning võib kohtus kiiresti muutuda juriidiliseks segaduseks.

Võlausaldajate lepingute väljakutsed

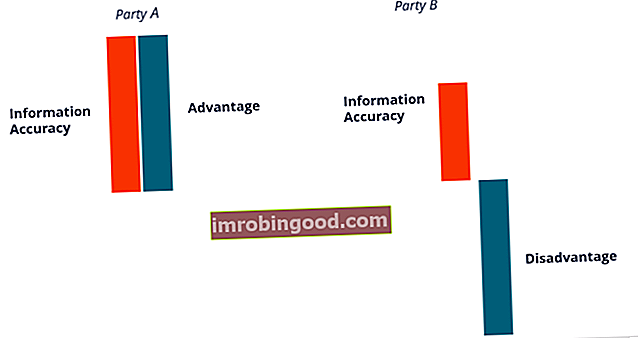

Sageli on paljudes krediidiandjate lepingutes tavaks näha, et vanema laenuandja dikteerib pandiõiguse tingimusi. Juhtudel, kui noorem laenuandja ei suuda teoga jõuliselt läbi rääkida, võib vanema astme laenuandja noorema laenuandja ebasoodsasse olukorda seada. Mõnel juhul võib noorem laenuandja seista vanema laenuandja kunstlike viivitustega, kui ta soovib saada nõusolekut lepingu või nõude vormistamiseks. Selline samm võib nurjata protsessi, sundides noorema laenuandja kapituleeruma.

Ettevaatust noorematele laenuandjatele

Noorlaenuandjad peaksid krediidiandja akti hindamisel olema ettevaatlikud enne sellele allkirjastamist. Üks viis selle eesmärgi saavutamiseks on läbirääkimised õiglase piiri üle ja tegevuskavade koostamine. Kui aga selliste tingimuste kehtestamine on tulutu, on soovitatav, et noorem laenuandja loobuks kokkuleppest või otsiks alternatiivseid võimalusi.

Noorlaenuandja peaks kaaluma projekti ülevõtmise lepingutingimuste seadmist, kui laenusaaja maksejõuetuse korral. Sellise olukorra tekkimisel peaks noorem laenuandja teadma, et tavaliselt on saadaval ainult kaks võimalust: kas investeerida projekti rahalisi vahendeid kavatsusega ravida vanema laenuandja maksejõuetus või maksta vanadelt laenu tagasi. Viimane on sageli peaaegu võimatu juhtudel, kui vanema astme laenuandja on andnud väga suuri rahalisi vahendeid.

Läbirääkimiste ja õiguskaitsevahendite ühised valdkonnad krediidiandjate vahelises lepingus

Üldiselt peaksid kumbki pool kahe või enama osapoole allkirjastatud aktis olema teadlik lepingu kriitilistest elementidest. Noorlaenuandjal on vaja enne tehingu alustamist saavutada selge alus ja tuvastada põhimõttelised probleemid järgmiselt:

Kontrollige nooremlaenuandjale kavandatud maksete piiranguid

Juuniorlaenuandjad peavad pöörama tähelepanu sellele, kuidas ja millal kavandatud intressimaksed Intressimäär Intressimäär tähistab summat, mille laenuandja võtab laenuvõtjalt mis tahes antud laenu eest, väljendatuna protsendina põhiosast. tehakse. Samuti peaks see tagama, et laenuandja maksejõuetuse korral ei oleks vanema laenuandja algatanud hämmastavaid takistusi. Seetõttu peab noorem laenuandja pidama läbirääkimisi selliste ravimeetodite osas nagu maksehäirete blokeerimise arvu piiramine, võlgade kiirendamiseks mõeldud kaitse ja täiuslikud abinõud ning selge suunis, millal peaks ummistus algama.

Täpsustage „kõrgema astme võla” määratlust ja hinnake selle muudatust

Krediidilepingu "kõrgema võla" tingimused koosnevad tundlikest küsimustest, nagu intressitasud, kulud ja hüvitiste maksmine, mis annab vanema laenuandjale eelistuse nooremate laenuandjate ees. Samuti on tavapärane, et vanema astme laenuandja saab seda muuta ilma noorema laenuandja nõusolekuta. Seetõttu peaks noorem laenuandja pidama läbirääkimisi kõrgema võla summa ülempiiri üle ja tagama, et on olemas klausel, mis peataks vanema astme laenu vanema laenu tingimuste muutmise.

Selgitage mõiste „noorem võlg“ määratlust ja hinnake selle muudatust

Kõrgem laenuandja soovib tavaliselt, et noorem laenuandja kannaks laenusaaja võlgade koormat. Sellisel juhul võib noorem laenuandja end varjata, taotledes erandeid lühiajaliste ja piiratud otstarbega laenude puhul. Samuti peaks ta pidama läbirääkimisi aktsiakapitali põhiõiguste kasutamise aktsepteerimise üle, nagu näiteks aktsionäri hääle omamine blokeerimise korral.

Selgitage tagatist, mille suhtes kehtib alluvusleping

Nooremlaenuandja peaks taotlema erandit kindlale tagatisklassile, mida kõrgema astme laenuandja ei ole oma varade hulka arvanud. Kui on kokku lepitud, et laenuvõtjal on isiklik garantii või garantii noorema laenuandja jaoks, peaks noorem laenuandja tagama, et sätestatud õigused kajastuksid võlausaldajate lepingus täpselt ja et nende suhtes ei kohaldataks ooteaega.

Muud ressursid

Finance on finantsmodelleerimise ja hindamise analüütiku (FMVA) ™ ametlik ülemaailmne pakkuja. FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad juhtivates finantsanalüütikute sertifitseerimisprogrammides nagu Amazon, J.P. Morgan ja Ferrari. Õppimise jätkamiseks ja oma karjääri edendamiseks on abiks alltoodud täiendavad finantsressursid:

- Võlakokkulepped Võlakokkulepped Võlakokkulepped on piirangud, mille laenuandjad (võlausaldajad, võlaomanikud, investorid) sõlmivad laenulepingutega, et piirata laenuvõtja (võlgniku) tegevust.

- Võlgade loetelu Võlgade ajakava Võlgade graafik esitab kogu ettevõttel oleva võla graafikus, lähtudes selle tähtajast ja intressimäärast. Finantsmudelites voolavad intressikulud

- Võlakulu Võlakulu Võlakulu on tootlus, mida ettevõte annab oma võlgnikele ja võlausaldajatele. WACC arvutustes kasutatakse hindamise analüüsimiseks võla maksumust.

- Võlakapitaliturud Võlakapitaliturgude (DCM) võlakapitaliturgude (DCM) rühmad vastutavad otse ettevõtete emitentide nõustamise eest omandamise võla suurendamise, olemasoleva võla refinantseerimise või olemasoleva võla restruktureerimise osas. Need meeskonnad tegutsevad kiiresti muutuvas keskkonnas ja teevad tihedat koostööd nõuandva partneriga