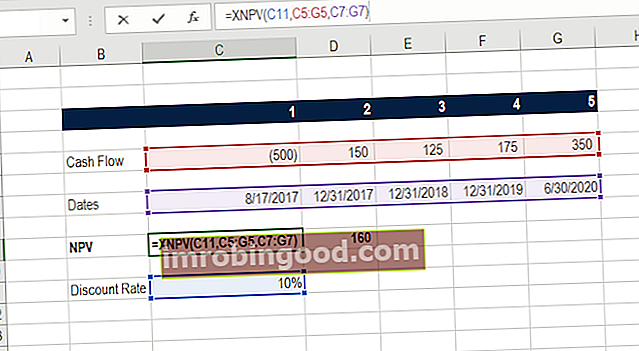

Hindamismeetodite hindamisel kasutatakse korrigeeritud nüüdisväärtust (APV). Ettevõtte kui tegevuse jätkuvuse hindamisel kasutatakse kolme peamist hindamismeetodit: DCF-i analüüs, võrreldavad ettevõtted ja pretsedenditehingud. Neid hindamismeetodeid kasutatakse investeerimispanganduses, omakapitali uuringutes, erakapitali investeerimisel, ettevõtte arendamisel, ühinemistel ja ülevõtmistel, finantsvõimendusega väljaostmisel ning projektide ja ettevõtete rahastamisel. Finantsanalüüsi tegemisel võtab see nüüdisväärtuse (NPV) NPV valemi A juhendi Exceli NPV valemi kohta. Oluline on täpselt mõista, kuidas NPV valem Excelis töötab ja selle taga olev matemaatika. NPV = F / [(1 + r) ^ n] kus PV = nüüdisväärtus, F = tulevane makse (rahavoog), r = diskontomäär, n = tulevaste perioodide arv pluss võla nüüdisväärtus finantseerimiskulud Võla maksumus Võla maksumus on tulu, mida ettevõte annab oma võlanõuetele ja võlausaldajatele. WACC arvutustes kasutatakse hindamise analüüsimiseks võla maksumust. , mis sisaldavad intressimaksukilpe, võla emiteerimise kulusid, finantsraskuste kulusid, rahalisi toetusi jne.

Miks siis võla finantseerimisega projektide hindamisel kasutame NPV asemel korrigeeritud nüüdisväärtust? Sellele vastamiseks peame kõigepealt mõistma, kuidas rahastamisotsused (võlg vs omakapital) mõjutavad projekti väärtust.

Korrigeeritud nüüdisväärtuse mall See korrigeeritud nüüdisväärtuse mall juhatab teid APV arvutamisel, alustades vabastamata projekti väärtusest ja võlgade finantseerimise PV-st. Korrigeeritud nüüdisväärtust (APV) kasutatakse projektide ja ettevõtete hindamiseks. See võtab puhas nüüdisväärtuse (NPV), millele on lisatud võlgade finantseerimiskulude nüüdisväärtus, wh

Korrigeeritud nüüdisväärtuse mall See korrigeeritud nüüdisväärtuse mall juhatab teid APV arvutamisel, alustades vabastamata projekti väärtusest ja võlgade finantseerimise PV-st. Korrigeeritud nüüdisväärtust (APV) kasutatakse projektide ja ettevõtete hindamiseks. See võtab puhas nüüdisväärtuse (NPV), millele on lisatud võlgade finantseerimiskulude nüüdisväärtus, wh

Laadige alla korrigeeritud nüüdisväärtuse mall Kohandatud nüüdisväärtuse mall See korrigeeritud nüüdisväärtuse mall juhatab teid APV arvutamisel, alustades vabastamata projekti väärtusest ja võlgade finantseerimise PV-st. Korrigeeritud nüüdisväärtust (APV) kasutatakse projektide ja ettevõtete hindamiseks. See võtab puhas nüüdisväärtuse (NPV), millele on lisatud võlgade finantseerimiskulude nüüdisväärtus, wh.

Kuidas võlg ja omakapital projekti väärtust mõjutavad

Võlaga finantseeritava projekti väärtus võib olla kõrgem kui kõigi omakapitaliga finantseeritud projektide väärtus, kuna kapitalikulu väheneb koos võimendusega, muutes mõned negatiivsed NPV projektid positiivseteks. Seega võib NPV reegli kohaselt projekti tagasi lükata, kui seda finantseeritakse ainult omakapitaliga, kuid võib aktsepteerida, kui seda finantseeritakse mõne võlaga.

Kohandatud nüüdisväärtuse lähenemisviisis võetakse arvesse võlgade suurendamise eeliseid (nt intressimaksukilp), mida NPV ei tee. Sellisena saab väga võimendatud tehingute puhul eelistada APV analüüsi.

APV ja finantsmudelid

Finantsmodelleerimises Mis on finantsmudelid Finantsmodelleerimine viiakse Excelis läbi, et prognoosida ettevõtte finantstulemusi. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. , on levinud tava, et diskontomäärana kasutatakse ettevõtte nüüdisväärtust koos ettevõtte kaalutud keskmise kapitalikuluga, mis määrab ettevõtte vabastamata väärtuse (ettevõtte väärtus ettevõtte väärtus ettevõtte väärtus ettevõtte väärtus või ettevõtte väärtus on kogu ettevõtte väärtus ettevõtte omakapitali väärtus, millele lisandub netovõlg, millele lisandub hindamisel kasutatud vähemusosalus. See vaatleb kogu turuväärtust, mitte ainult omakapitali väärtust, nii et kõik võla ja omakapitali osalused ja varanõuded on lisatud.) või projekti kasutamata väärtus.

Netovõla nüüdisväärtus lahutatakse omakapitali väärtuse saamiseks, kui seda soovitakse. Vaadake omakapitali ja ettevõtte väärtuse võrdlust Ettevõtte väärtus ja omakapitali väärtus Ettevõtte väärtus ja omakapitali väärtus. Selles juhendis selgitatakse ettevõtte väärtuse (ettevõtte väärtuse) ja ettevõtte omakapitali väärtuse erinevust. Vaadake näidet nende arvutamiseks ja kalkulaatori allalaadimiseks. Ettevõtte väärtus = omakapitali väärtus + võlg - raha. Õppige tähendust ja seda, kuidas neid hindamisel kasutatakse.

Lisateabe saamiseks käivitage meie finantsmudelite kursused!

Korrigeeritud nüüdisväärtuse eeldused

Enne APV-meetodi kasutamist projekti hindamisel teeme järgmised lihtsustavad eeldused:

- Projekti risk on võrdne muude ettevõttes olevate projektide keskmiste riskidega, mis on ka ettevõtte risk. Teisisõnu on kõnealune projekt "tüüpiline" projekt, mille ettevõte tavaliselt ette võtab. Sellisel juhul põhineb projekti asjakohane diskontomäär ettevõtte riskil.

- Ettevõtte tulumaks on valitud võla tasandil ainus oluline turutäius. See tähendab, et me keskendume ainult intressimaksukilpidele ja ignoreerime võlakirjade emiteerimise ja finantsraskuste mõju.

- Kogu võlg on igavene.

Hoiustamata kapitalikulu

APV meetod kasutab kapitali vabastamata maksumust Kapitali vabastamata maksumus Kapitali vabastamata maksumus on teoreetiline kulu ettevõttele, kes finantseerib ennast kapitaliprojekti elluviimiseks, eeldades, et võlg puudub. Valem, näited. Kapitalita kapitalikulu on kaudne tasuvuse määr, mida ettevõte loodab oma varadelt teenida ilma võla mõjuta. WACC eeldab praegust kapitali vabade rahavoogude diskonteerimiseks, kuna esialgu eeldatakse, et projekti rahastatakse täielikult omakapitaliga.

Kapitaliväljaminekute leidmiseks peame kõigepealt leidma projekti tagatiseta beeta Vabastamata beeta / vara beeta Vabastamata beeta (varade beeta) on ettevõtte tulude volatiilsus, arvestamata selle finantsvõimendust. See võtab arvesse ainult oma varasid. See võrdleb vabastamata ettevõtte riski turu riskiga. Selle arvutamiseks võetakse omakapitali beeta ja jagatakse see 1-ga, millele lisandub maksuga korrigeeritud võlg omakapitali suhtes. Vabastamata beeta mõõdab ettevõtte riski võrreldes tururiskiga. Seda nimetatakse ka varade beetaks, kuna ilma finantsvõimenduseta on ettevõtte omakapitali beeta võrdne tema varade beetaga.

Ettevõtte beetaversiooni hankimiseks võime otsida ettevõtte finantsressursside saitidelt, näiteks Bloombergi terminali finantsandmed Kust leida andmeid finantsanalüütikute jaoks - Bloomberg, CapitalIQ, PitchBook, EDGAR, SEDAR ja muud finantsanalüütikute finantsandmete allikad veebis või CapIQ CapIQ CapIQ (lühend kapitalist IQ) on turu luureplatvorm, mille on välja töötanud Standard & Poor's (S&P). Platvormi kasutatakse laialdaselt ettevõtete rahanduse paljudes valdkondades, sealhulgas investeerimispangandus, omakapitali uuringud, varahaldus ja palju muud. Capital IQ platvorm pakub uuringuid, andmeid ja analüüse era-, avaliku ja erasektori kohta. Kui ettevõtet pole noteeritud, võime leida võrreldava ettevõtte, mis on noteeritud selle asemel.

Kapitalita kapitalikulu arvutatakse järgmiselt:

Vabastamata kapitalikulu (r U) = riskivaba määr + beeta * (eeldatav turutootlus - riskivaba määr).

Hindamise korrigeeritud nüüdisväärtus

APV meetod ettevõtte või projekti võimendatud väärtuse (V L) arvutamiseks koosneb kolmest etapist:

Samm 1

Arvutage väärtuseta ettevõtte või projekti väärtus (V U), st selle väärtus kogu omakapitali finantseerimisega. Selleks diskonteerige FCF-i voog kapitaliseerimata kapitalikuluga (r U).

2. samm

Arvutage võlafinantseerimise (PVF) puhasväärtus, mis on erinevate mõjude summa, sealhulgas:

- PV (intressimaksu kilbid) - meie põhirõhk

- PV (väljaandmiskulud)

- PV (rahaliste probleemide kulud)

- PV (muud turu puudused)

3. samm

Projekti korrigeeritud nüüdisväärtuse leidmiseks võtke kokku summatamata projekti väärtus ja laenude finantseerimise puhasväärtus. See tähendab, et V L = V U + PVF.

Laadige alla tasuta mall

Sisestage oma nimi ja e-posti aadress allolevale vormile ja laadige alla tasuta mall!

Kohandatud nüüdisväärtuse rakendused

APV-meetod on kõige kasulikum fikseeritud võla graafikuga ettevõtete või projektide hindamisel, kuna sellega saab hõlpsasti arvestada selliste finantseerimise kõrvalmõjudega nagu intressimaksukilbid. APV jagab projekti väärtuse põhikomponentideks ja annab seega kasulikku teavet, mida on vaja tehingu täpsustamiseks ja teostamise jälgimiseks.

Finantsvõimendatud väljaost (LBO) Võimendatud väljaost (LBO) Võimendatud väljaost (LBO) on tehing, mille käigus ettevõte omandatakse võla kui peamise tasu allika abil. LBO tehing toimub tavaliselt siis, kui erakapitali investeerimisfondide ettevõte laenab nii palju kui võimalik erinevatelt laenuandjatelt (kuni 70–80% ostuhinnast), et saavutada sisemine intressitootlus IRR> 20%, kus üks ettevõte omandab teise ettevõtte, kasutades ostu finantseerimiseks võlga, on klassikaline olukord, kus kasutatakse APV-d. APV meetod on selles olukorras kõige praktilisem, muutuva kapitalistruktuuri tõttu.

Muud mõõdikud: WACC ja FTE meetodid

Kaalutud keskmine kapitalikulu (WACC) WACC WACC on ettevõtte kaalutud keskmine kapitalikulu ja esindab selle segatud kapitalikulusid, sealhulgas omakapitali ja võlga. WACC valem on = (E / V x Re) + ((D / V x Rd) x (1-T)). See juhend annab ülevaate sellest, mis see on, miks seda kasutatakse, kuidas seda arvutada, ning allalaaditav WACC kalkulaator on samuti laialt aktsepteeritud hindamismeetod ja seda saab kasutada võimendusega ettevõtete hindamisel. Võrreldavalt on selle struktuur lihtsam.

Ettevõtte WACC arvutatakse järgmiselt:

Kus D = ettevõtte võlg ja E = ettevõtte omakapital, mõlemad turuväärtuses.

r d = võlakulu, r E = omakapitali hind, τ = maksumäär.

Projekti väärtus arvutatakse ettevõtte vaba rahavoo voogude diskonteerimise teel WACC-ga.

The Voog omakapitali (FTE) meetod arvutab ettevõtte võimendatud rahavoo Vaba rahavoog (FCF) Vaba rahavoog (FCF) mõõdab ettevõtte võimet toota seda, millest investorid kõige rohkem hoolivad: saadaval olevat raha jaotatakse omakapitali (LCF E) valikuliselt järgmise valemi abil :

LCF E = vabastamata rahavoog - intress × (1 - maksumäär),

LCF E diskonteeritakse seejärel omakapitali väärtuse saamiseks r E-ga.

Koguväärtus on V L = E + D.

Nii WACC kui ka täistööajale taandatud meetodid töötavad eeldusel, et ettevõte hoiab fikseeritud võla ja omakapitali suhet (D / E). kohustused kogu omakapitali suhtes. , mis tähendab, et ettevõte jätkab võla suurendamist samade kuludega ka tulevikus. Realistlikult pole see aga sageli nii. Kui D / E aja jooksul muutub, muutub ka WACC, mis muudab selle meetodi kasutamise keeruliseks. Üldiselt, kui D / E püsib aja jooksul konstantsena, on WACC või FTE meetodeid lihtsam rakendada. APV-meetod on siiski keerulisema võlakava koostamisel otstarbekam.

Rohkem ressursse

Loodame, et see on olnud kasulik juhend korrigeeritud praeguse väärtuse (APV) saamiseks. Ettevõtte rahanduse oskuste õppimiseks ja omandamiseks soovitame tungivalt neid asjakohaseid artikleid:

- Mis on WACC valem? WACC WACC on ettevõtte kaalutud keskmine kapitalikulu ja see näitab ettevõtte segatud kapitalikulusid, sealhulgas omakapitali ja võlga. WACC valem on = (E / V x Re) + ((D / V x Rd) x (1-T)). See juhend annab ülevaate sellest, mis see on, miks seda kasutatakse, kuidas seda arvutada, ning annab ka allalaaditava WACC-kalkulaatori

- Võimendatud väljaost Võimendatud väljaost (LBO) Võimendatud väljaost (LBO) on tehing, mille käigus ettevõte omandatakse võla kui peamise tasu allika abil. LBO tehing toimub tavaliselt siis, kui erakapitali investeerimisfirma laenab nii palju kui võimalik erinevatelt laenuandjatelt (kuni 70–80% ostuhinnast), et saavutada sisemine intressitootlus IRR> 20%

- Vabastamata beeta Vabastamata beeta / vara beeta Vabastamata beeta (vara beeta) on ettevõtte tootluse volatiilsus, arvestamata selle finantsvõimendust. See võtab arvesse ainult oma varasid. See võrdleb vabastamata ettevõtte riski turu riskiga. Selle arvutamiseks võetakse omakapitali beeta ja jagatakse see 1-ga, millele lisandub maksuga korrigeeritud võlg omakapitali suhtes

- Rahastamata kapitali hind Vabastamata kapitali hind Vabastamata kapitali hind on teoreetiline kulu ettevõttele, kes finantseerib ennast kapitaliprojekti elluviimiseks, võtmata võlga. Valem, näited. Kapitalita kapitalikulu on kaudne tasuvuse määr, mida ettevõte loodab oma varadelt teenida ilma võla mõjuta. WACC võtab endale praeguse kapitali

- Võlg omakapitali suhe Võlg omakapitali suhe Võlg omakapitali suhe on finantsvõimenduse suhe, mis arvutab kogu võla ja finantskohustiste väärtuse kogu omakapitali suhtes.

- Maksukilp Maksukilp Maksukilp on lubatud maksustatavast tulust mahaarvamine, mille tulemusel vähenevad võlgnetavad maksud. Nende kilpide väärtus sõltub ettevõtte või üksikisiku tegelikust maksumäärast. Ühised mahaarvatavad kulud hõlmavad amortisatsiooni, amortisatsiooni, hüpoteegi makseid ja intressikulusid