Hallatavate varade (AUM), mida nimetatakse ka valitsetavateks fondideks, väärtus on väärtpaberite kogu turuväärtus. Turustatavad väärtpaberid Turustatavad väärtpaberid on piiramatu lühiajaline finantsinstrument, mis emiteeritakse kas aktsia- või börsil noteeritud ettevõtte võlakirjade jaoks. Emiteeriv ettevõte loob need vahendid selgesõnaliseks eesmärgiks koguda raha äritegevuse ja laienemise edasiseks rahastamiseks. finantseerimisasutus (näiteks pank, investeerimisfond või riskifond) omab või haldab oma klientide nimel.

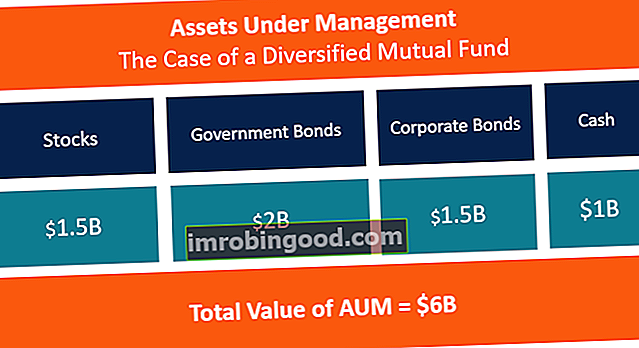

Näide investeerimisfondi AUM-ist

Võtame näiteks investeerimisfondi, millel on hajutatud aktsiate ja võlakirjade portfell ning märkimisväärne sularahapositsioon. Oletame, et investeerimisfondi portfell koosneb aktsiatest 1,5 miljardit dollarit, riigivõlakirjadest 2 miljardit dollarit, ettevõtete võlakirjadest 1,5 miljardit dollarit Ettevõtete võlakirjad Ettevõtete võlakirjad Ettevõtete võlakirjad emiteerivad ettevõtted ja need lõpevad tavaliselt 1–30 aasta jooksul. Need võlakirjad pakuvad tavaliselt kõrgemat tootlust kui riigivõlakirjad, kuid kannavad rohkem riski. Ettevõtte võlakirju saab jagada gruppidesse, sõltuvalt turusektorist, kus ettevõte tegutseb, ja 1B dollarit sularahas.

Fondi valitsetavate varade koguväärtus on 6 miljardit dollarit.

Miks arvutatakse hallatavat vara?

AUM koguväärtus on finantseerimisasutuse suuruse näitaja ja peamine tulemuslikkuse näitaja, kuna suurem AUM tähendab üldjuhul suuremat tulu haldustasude näol. Sellepärast vaatavad finantsasutused ärisuundumuste hindamiseks AUM-i väärtust ning võrdlevad seda konkurentide ja oma ajalooga.

Pealegi võib mõnes jurisdiktsioonis valitsetavate varade väärtus määrata, kas asutus peab järgima konkreetseid eeskirju.

See, kuidas asutused või investorid valitsetavaid varasid arvutavad, võivad veidi erineda. Mõni pank võib hõlmata hoiuseid ja sularaha, investeerimisfonde Investeerimisfondid Investeerimisfond on raha kogum, mida paljudelt investoritelt kogutakse aktsiatesse, võlakirjadesse või muudesse väärtpaberitesse investeerimiseks. Investeerimisfondid kuuluvad investorite grupile ja neid haldavad professionaalid. Siit saate teada erinevat tüüpi fondide, nende tööpõhimõtete ning nendesse investeerimise eeliste ja kompromisside ning nende arvutuste kohta. Teised asutused arvestavad ainult oma äranägemisel valitsetavaid vahendeid, mida asutus saab kasutada klientide nimel kauplemiseks.

Kuidas AUM aja jooksul muutub

Halduses olevate varade summa muutub järgmiselt:

- Fondide sisse- ja väljavool Sularaha haldamine Sularahahaldus, mida nimetatakse ka sularahahalduseks, on protsess, mis hõlmab rahavoogude kogumist ja haldamist põhi-, investeerimis- ja . Näiteks võivad investeerimisfondi investorid oma investeeringu suurust suurendada või vähendada, ostes fondi täiendavaid aktsiaid või müües juba neile kuuluvaid aktsiaid, mis muudab fondi AUM-i kogu suurust.

- Väärtpaberite väärtus, millesse AUM investeeritakse. Näiteks kogeb investeerimisfond AUM-i kasvu (vähenemist), kui tema väärtpaberite turuväärtus suureneb (langeb).

- Makstud dividendide arv krediidiasutuse või investeerimisühingu portfellis olevate ettevõtete poolt, kui reinvesteeritakse ja neid ei jaotata.

Ülaltoodud tegurite tagajärjel muutub valitsetavate varade väärtus pidevalt.

Eelpool mainitud tegurid määravad ka selle, kui kiiresti AUM muutub. Näiteks on muud võrdsed tingimused:

- Sagedate sissevoolude ja väljavooludega fondi volatiilsus on kõrgem kui väga pühendunud ja stabiilse investorite baasiga fondil.

- Fond, mis investeerib volatiilsetesse väärtpaberitesse, kogeb AUM-i suuremaid kõikumisi kui fond, mis investeerib stabiilsetesse, madala volatiilsusega väärtpaberitesse.

AUMi volatiilsus võib aga sõltuda ka sellest, kas omandis olevad väärtpaberid on likviidsed või kui sageli need on turuhinnaga hinnatud.

- Näiteks ei pruugi äärmiselt mittelikviidne väärtpaber kaubelda nii tihti ja mõju AUM-ile ei pruugi olla nii sagedane kui likviidsete varade puhul.

- Eraõigusega väärtpaberit ei pruugi turuhinnaga väga sageli tähendada, mis tähendab, et AUM-i väärtus ei muutu nii sageli kui kaubeldava väärtpaberi puhul.

Investorite raha ja AUMi volatiilsus

Sagedaste ja / või suurte sisse- ja väljavooludega fond kogeb AUM-is rohkem volatiilsust, mis on takistuseks investeerimisstrateegiate tõhusale haldamisele, eriti kui sihitud investeeringud on mittelikviidsed.

Sagedase sisse- ja väljavoolu võimaliku kahju vältimiseks võivad asutused, näiteks investeerimisfondid või riskifondid, tugineda mõnele osalisele lahendusele:

- Lukustumisperioodid, tavaliselt mõne kuu kuni mõne aasta vahel, mille jooksul raha välja võtta pole võimalik.

- Fondi sulgemine investoritelekas püsivalt või ajutiselt, et lisaraha sisse ei saaks voolata.

Eespool nimetatud meetmed on eriti kasulikud, kuna:

- Need aitavad asutusel vältida selliseid nähtusi nagu sunniviisiline väärtpaberite müümine või ostmine, mis on eriti problemaatiline mittelikviidsete turgude korral.

- Need aitavad vältida AUM-i liigset kasvu, mis tooks kaasa jaotamisprobleeme, kuna sageli on raske suuri rahasummasid tõhusalt investeerida, eriti kui kaasatud fondi eesmärk on ületootlikkus võrreldes võrdlusalustega.

Kui AUM-i volatiilsus on kontrolli all, on fondil võimalik jätkata investeerimisstrateegiat, ilma et peaks oma sissevoolu ja väljavoolu tõttu oma positsioone suurendama või vähendama.

Hallatav vara edukuse mõõdupuuna

Sõltumata sellest, kas tegemist on pankade, varahaldurite, kindlustusseltside või muude finantsasutustega, on AUM suurus ettevõtte edukuse mõõdupuu. Seda seetõttu, et see on üldiselt korrelatsioonis teiste KPI-dega.

- Suurem AUM on tavaliselt korrelatsioonis suurema tuluga, kui ROA on püsiv või ei muutu oluliselt.

- AUM suurus on ka asutuse ja selle juhtkonna prestiiži mõõdupuu, kuna varahaldurid ja pangad järjestatakse tavaliselt selle mõõdiku alusel.

- Pealegi sõltuvad juhtkonna hüvitised ja boonuspaketid sageli AUM suurusest.

Hallatav vara ja fondi tootlus

AUM-i liigne kasv võib olla negatiivne tegur, eriti varahaldurite jaoks, kes investeerivad aktiivse stiiliga ja mille eesmärk on parem tulemuslikkus võrreldes võrdlusalustega.

- Väga suuri rahasummasid on keeruline õigeaegselt eraldada ning see ei mõjuta ostetud ja müüdud väärtpaberite hinda.

- Suurema rahasumma sissevoolu tõttu peavad varahaldurid tavaliselt mitmekesistama, mis võib olla vastuolus eesmärgiga saavutada märkimisväärne tulemuslikkus võrreldes võrdlusalustega.

Rohkem ressursse

Finance on ülemaailmse sertifitseeritud pangandus- ja krediidianalüütiku (CBCA) ™ CBCA ™ sertifikaadi ametlik pakkuja. Certified Banking & Credit Analyst (CBCA) ™ akrediteerimine on krediidianalüütikute globaalne standard, mis hõlmab finants-, raamatupidamis-, krediidianalüüsi-, rahavoogude analüüsi , pakti modelleerimine, laenu tagasimaksed ja palju muud. sertifitseerimisprogramm, mille eesmärk on aidata kellelgi saada maailmatasemel finantsanalüütikuks. Oma karjääri edendamiseks on kasulikud allpool olevad lisaressursid:

- Mitmekesistamine Mitmekesistamine on portfelliressursside või kapitali jaotamise meetod mitmesuguste investeeringute jaoks. Hajutamise eesmärk on kahjude leevendamine

- Varade tootlus ja ROA valem Varade tootlus ja ROA valem ROA valem. Varade tasuvus (ROA) on investeeringutasuvuse (ROI) mõõdik, mis mõõdab ettevõtte kasumlikkust kogu selle vara suhtes. See suhe näitab, kui hästi ettevõte töötab, võrreldes oma teenitud kasumit (puhaskasumit) varadesse investeeritud kapitaliga.

- Varaklass Varaklass Varaklass on sarnaste investeerimisvahendite rühm. Erinevad investeerimisvarade klassid või tüübid - näiteks fikseeritud tuluga investeeringud - on rühmitatud sarnase finantsstruktuuri alusel. Tavaliselt kaubeldakse nendega samadel finantsturgudel ja nende suhtes kehtivad samad reeglid ja määrused.

- Oodatav tootlus Oodatud tootlus Oodatav investeeringutasuvus on võimalike tulude tõenäosuse jaotuse eeldatav väärtus, mida see võib investoritele pakkuda. Investeeringutasuvus on tundmatu muutuja, millel on erinevad tõenäosustega seotud väärtused.