Iga-aastane krediidikontroll on ülevaatusprotsess, mida laenuandjad teostavad tasumata krediidiga arvelduskontodel. Võlausaldajad, näiteks pangad USA tipptasemel pangad USA föderaalse hoiuste kindlustuse korporatsiooni andmetel oli USA-s 2014. aasta veebruari seisuga 6799 FDIC-ga kindlustatud kommertspanka. Riigi keskpank on Föderaalreservi pank, mis tekkis pärast Föderaalreservi seaduse vastuvõtmine 1913. aastal hindavad krediidibürood ja finantsteenuseid pakkuvaid ettevõtteid nii individuaalsete kui ka äriklientide hinnangutega, et hinnata nende riskitaset ja võimet pidevalt täita krediidikohustusi. Krediidikontrolli tulemuste põhjal saab kreeditor teha otsuseid krediidi pikendamise või kliendiga olemasolevate suhete lõpetamise kohta.

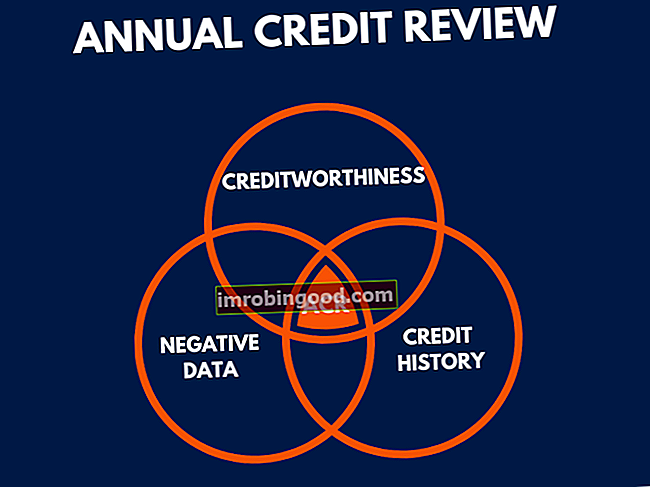

Ärilaenutööstuses toimub krediidi ülevaatus konto jälgimise vormis, kus laenuandja vaatab jooksvad tasumata laenud perioodiliselt läbi, kord kvartalis, poolaastas või igal aastal. Läbivaatamise eesmärk on tagada, et kõik tasumata laenud anti vastavalt ettevõtte standarditele ja reeglitele. Laenuandja kontrollib ka krediidivõime halvenemist Krediidivõime Krediidivõime on lihtsalt öeldes see, kui "väärt" või väärt on krediiti. Kui laenuandja on kindel, et laenuvõtja täidab oma võlakohustuse õigeaegselt, loetakse laenuvõtja krediidivõimeliseks. krediidilimiitidega laenuvõtjate arv.

Kiire kokkuvõte

- Iga-aastane krediidikontroll on laenuandjate ja võlausaldajate iga-aastane hinnang klientide jaoks, kellel on tasumata laen või krediidiliinid.

- Krediidikontrolli järeldused aitavad laenuandjal teha otsus krediidi pikendamise kohta või lõpetada krediidi andmine laenusaajale.

- Laenuandjad teevad ka krediidikontrolli, et teha kindlaks, kas tasumata krediidiga kliendid vastavad kehtivatele laenukriteeriumidele ja -standarditele.

Iga-aastase krediidikontrolli eesmärgid

Järgmised on peamised põhjused, miks laenuandjad ja võlausaldajad teevad iga-aastase krediidikontrolli:

1. Hinnake potentsiaalsete laenuvõtjate krediidivõimet

Krediidiandja saab kasutada krediidikontrolli vahendina, et hinnata kliendi võimet õigeaegselt põhi- ja intressimakseid teha. Olemasolevate laenudega klientide jaoks on võlausaldaja huvitatud sellest, kas nad vastavad endiselt laenunõuetele ja laenukriteeriumidele ning kas nende rahaline olukord oleks võinud muutuda.

Leiud võivad aidata krediidiandjal krediidilimiite üle vaadata eesmärgiga suurendada või vähendada kliendi (te) käsutuses olevaid summasid. Võlausaldaja saab hinnata ka uute laenuvõtjate majanduslikku tugevust, et teha kindlaks nende võime laenusumma koos intressidega õigeaegselt tagasi maksta.

Sõltuvalt hindamiste tulemustest võib laenuandja otsustada laenutaotluse heaks kiita või tagasi lükata.

2. Uurige võimaliku laenuvõtja krediidiajalugu

Krediidiandjad saavad läbi viia krediidikontrolli ka selleks, et uurida laenuvõtja krediidiajalugu, et teada saada nende varasemaid andmeid laenatud krediidisumma, makseviiside, makseviivituse ja võlgnevuste ajaloo jms osas. Laenuandja saab hankige krediidiaruanne ühest kolmest peamisest krediidibüroost, st Transunion, Experian ja Equifax.

Krediidiaruanne sisaldab teavet kõigi laenuandjate kohta, kes on kliendile krediiti andnud, maksete ajalugu, krediidilimiite ja järjepidevust õigeaegsete maksete tegemisel erinevate võlausaldajate vahel. Seejärel saab laenuandja kasutada teavet laenutaotluse heakskiitmise või tagasilükkamise otsustamiseks, sõltuvalt hinnatud riskitasemest ja varasemast krediidiajaloost.

3. Paljastage negatiivsed andmed laenuvõtjate kohta

Krediidiandja võib kasutada ka iga-aastast krediidikontrolli, et kontrollida laenusaaja finantsseisundit, et teada saada negatiivset teavet nende varasema krediidiajaloo kohta. Näiteks kui laenuandja leiab, et tasumata laenuga laenuvõtjal on varem esinenud pankrotiavaldusi, rahalisi kohtuotsuseid, sulgemisi jms, võib uue teabe kajastamiseks olla vaja krediidilimiiti ümber hinnata.

Negatiivse teabe olemasolu laenusaaja krediidiaruandes kujutab laenuandjale suurenenud riski ja laenuandja võib otsustada edasised laenutaotlused tagasi lükata või vähendada laenusaajale kättesaadavat krediidilimiiti.

Aastase krediidikontrolli käigus kogutud teave

Kui laenuandjad annavad krediiti erinevat tüüpi laenudele, näiteks hüpoteeklaenud, automaatlaenud ja isiklikud laenud, koguvad nad krediidikontrolli käigus teatud tüüpi andmeid laenuvõtja kohta. Laenuandja analüüsib laenusaaja finantsaruandeid, et saada ülevaade kapitalistruktuurist. Kapitalistruktuur Kapitalistruktuur viitab võla ja / või omakapitali suurusele, mida ettevõte kasutab oma tegevuse rahastamiseks ja vara finantseerimiseks. Ettevõtte kapitali struktuur, juhtimise tulemuslikkus, varude käibe määr Varude käibe suhe Varude käibe suhe, mida nimetatakse ka aktsiate käibe suhtarvuks, on tõhususe suhe, mis mõõdab varude haldamise tõhusust. Varude käibe suhte valem võrdub müüdud kaupade maksumuse jagatuna kogu- või keskmise varuga, et näidata, mitu korda varusid perioodi jooksul “pööratakse” või müüakse. , jaotamata kasum, olemasolevad lühi- ja pikaajalised kohustused jne.

Enamik laenuandjaid on huvitatud krediidikontrolli käigus järgmise teabe kogumisest:

1. Tagatise piisavus

Iga-aastase krediidikontrolli läbiviimisel on laenuandja huvitatud laenu jaoks panditud tagatise piisavuse teadmisest. Laenuandja teeb kindlaks, kas õiglane väärtus Õiglane väärtus Õiglane väärtus viitab vara - toote, aktsia või väärtpaberi - tegelikule väärtusele, milles on kokku leppinud nii müüja kui ka ostja. Õiglast väärtust kohaldatakse toote suhtes, mida müüakse või millega kaubeldakse turul, kuhu see kuulub, või tavalistes tingimustes - ja mitte likvideeritava toote suhtes. tagatisest on piisav laenu kogusumma katmiseks juhul, kui laenusaaja maksejõuetust täidab.

Kui laenuvõtja tagatise hindamine ei ole rahuldav, võib laenuandja pärast amortisatsioonikulude arvestamist algatada vara sõltumatu hindamise, et määrata selle hinnanguline väärtus. Laenuandja võib tagatise omandiõigust kontrollida ka nõudes, et laenuvõtja esitaks tõendid omandiõiguse dokumentide, näiteks omandikirja, sõidupäeviku jms kohta.

2. Kapital

Laenusaajale krediidi andmisel võib laenuandja eelistada laenuvõtjaid, kellel on säästudest, investeeringutest või kinnisvarast reservkapital. Reservkapitali saab kasutada laenu tagasimaksmiseks juhul, kui rahastatav ettevõtlus / tegevus ebaõnnestub.

Isiklike laenude puhul saavad laenuandjad hõlpsasti heaks kiita krediidi üksikisikutele, kellel on lisaks leibkonna sissetulekule täiendav kapitaliallikas. Lisakapitali olemasolu võib näidata ka laenuvõtja võimet oma rahandust tõhusalt hallata.

3. Laenu eesmärk

Krediidi ülevaatus võib hõlmata laenu eesmärgi uurimist või seda, kuidas laenuvõtja kavatseb vahendeid kasutada. Laenuandja on huvitatud teostatavate projektide rahastamisest, mis teenivad laenu finantseerimiseks piisavalt tulu. Kui laenu eesmärk ei ole teostatav või seda pole märgitud, on suurem risk laenuandja maksejõuetuseks ja laenuandja võib taotluse tagasi lükata.

Kui laenu eesmärk on rahastada projekti, millel on sotsiaalne mõju kogukonnale, võib laenuandja nõustuda krediidi andmisega, lähtudes projekti sotsiaalsest mõjust kogukonnale.

Seotud lugemised

Finance pakub finantsmodelleerimise ja hindamise analüütikule (FMVA) ™ FMVA® sertifikaati. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari sertifitseerimisprogrammis neile, kes soovivad oma karjääri järgmisele tasemele viia. Oma teadmistebaasi õppimise ja arendamise jätkamiseks uurige palun allpool olevaid täiendavaid asjakohaseid ressursse:

- Krediidiriski analüüs Krediidiriski analüüs Krediidiriski analüüsi võib pidada krediidi jaotamise protsessi pikenduseks. Pärast seda, kui üksikisik või ettevõte pöördub laenu saamiseks panga või finantsasutuse poole, analüüsib laenu andev asutus laenuga seotud võimalikke eeliseid ja kulusid.

- Laenu analüüs Laenu analüüs Laenu analüüs on hindamismeetod, mis määrab kindlaks, kas laene antakse otstarbekatel tingimustel ja kas potentsiaalsed laenuvõtjad saavad ja on nõus laenu tagasi maksma. See kontrollib potentsiaalse laenuvõtja kõlblikkust laenuandmise kriteeriumide alusel.

- Tagatise kvaliteet Tagatise kvaliteet Tagatise kvaliteet on seotud teatud vara üldise olukorraga, mille ettevõte või üksikisik soovib vahendeid laenates tagatiseks panna

- Parimate krediidianalüütikute sertifikaadid Parimate krediidianalüütikute sertifikaadid Parimate krediidianalüütikute sertifikaatide loend. Saate ülevaate parimatest finantstõenditest kogu maailmas tegutsevatele spetsialistidele.