Kontrollpreemia viitab summale, mida ostja on nõus maksma üle aktsiate õiglase turuväärtuse, et saada kontrollitav osalus börsil kaubeldavas ettevõttes Private vs Public Company. Peamine erinevus era- ja aktsiaseltsi vahel on see, et aktsiaseltsi aktsiatega kaubeldakse börsil, osaühingu aktsiatega mitte. . Kontrollkrediiti maksev ostja saab juurdepääsu ettevõtte rahavoogudele, igapäevastele toimingutele ja kontrollib ettevõtte strateegiat. Ettevõtte strateegia Ettevõtte strateegia keskendub ressursside, riskide ja tootluse haldamisele kogu ettevõttes, vastupidi otsimisele äristrateegias konkurentsieeliste osas. Ühinemiste ja ülevõtmiste puhul on peamine kaalutlus selle määramine, kui palju pakkuda kontrollmaksena - tuntud ka kui ülevõtmispreemia. Ühinemiste ja omandamiste ühinemis- ja ühinemisprotsess Selles juhendis tutvustatakse kõiki ühinemis- ja ühinemisprotsessi etappe. Siit saate teada, kuidas ühinemised ja ülevõtmised ning tehingud lõpule viiakse. Selles juhendis kirjeldame omandamisprotsessi algusest lõpuni, erinevat tüüpi omandajaid (strateegilised ja finantsostud), sünergiate olulisust ja tehingukulusid

Kontrollipreemiad on ülevõtmise ajal populaarsed. Vaenulik ülevõtmine Vaenulik ülevõtmine ühinemiste ja ülevõtmiste (M&A) korral on sihtettevõtte omandamine teise ettevõtte (edaspidi omandaja) poolt, suunates otse sihtettevõtte aktsionäridele kas tehes pakkumisega või volikirja kaudu. Erinevus vaenulike ja sõbralike pakkumiste vahel, kus suurettevõtted omandavad suure hulga aktsiaid, et omandada sihtmärgi omand. Tavaliselt võivad kontrollipreemiad olla vahemikus 20–30% sihtmärgi praegusest aktsia hinnast ja mõnikord tõusta kuni 70%.

Control Premiumi põhjused

Aktsionärid, kellele kuulub suur osa ettevõtte aktsiatest, saavad määrata ettevõtte suuna, kusjuures vähemusaktsionärid mõjutavad ettevõtte tegevust minimaalselt. Mõned enamusaktsionäride otsused hõlmavad järgmist:

- Valige juhtimine ja määrake nende hüvitis

- Registreerige aktsia avaliku pakkumise jaoks

- Likvideerige, müüge või ühendage ettevõte

- Vara ostmine, müümine ja pantimine

- Deklareerige dividendid Dividend Dividend on osa kasumist ja jaotamata kasumist, mille ettevõte maksab oma aktsionäridele. Kui ettevõte teenib kasumit ja koguneb jaotamata kasumit, võib selle kasumi kas investeerida ettevõttesse uuesti või maksta aktsionäridele välja dividendidena.

- Teha kapitali jaotusi

- Lepingute sõlmimine ja kontrollimine

Kui turg tajub, et aktsiaseltsi kasumlikkust ei maksimeerita, tähendab kapitali struktuur Kapitalistruktuur Kapitalistruktuur viitab võla ja / või omakapitali suurusele, mida ettevõte kasutab oma tegevuse rahastamiseks ja vara finantseerimiseks. Ettevõtte kapitali struktuur ei ole optimaalne või eesmärgi väärtust saab tõsta, võib omandaja olla valmis maksma preemiat, mis ületab turuosaliste praegu kehtestatud hinda. Ettevõtte omandamiseks makstav preemia võib olla märkimisväärne, kui sihtmärgil on vara, näiteks intellektuaalomand või kinnisvara, mida omandaja soovib.

Kui aga ettevõte on langustrendis ja seisab silmitsi pankrotiohuga, on pankrot pankroti õiguslik seisund inimesel või mitteinimesel (üksus või valitsusasutus), kes ei suuda võlausaldajatele tasumata võlgu tagasi maksta. , oleks kontrollipreemia maksmine ebamõistlik, sest omandajal oleks vaja sihtasutuse äritegevuse ümberpööramiseks investeerida palju vahendeid.

Control Premiumi summa

Kontrollipreemiate summa, mida omandaja peab sihtmärgi üle kontrolli saavutamiseks maksma, sõltub sellest, kas ostja suudab ettevõtte väärtust suurendada. Enamasti on kontrollipreemia vajalik siis, kui sihtrühma rahavooge ja kasumit ei maksimeerita. Näiteks kui sihtettevõtet juhitakse korralikult ja uus omand ei loo lisaväärtust, oleks kontrollipreemia tarbetu.

Summa, mida potentsiaalne uus omanik on nõus kontrollmaksena maksma, sõltub lisaväärtusest, mida sihtettevõttes on võimalik genereerida. Lisatasu suurust mõjutavad mitmed tegurid, näiteks potentsiaal eesmärgi väärtuse suurendamiseks, teiste ostjate konkurents, samuti praeguste aktsionäride seisukohad ja rahalised vajadused.

Kui investor ostab vähemalt 51% sihtmärgi aktsiatest kontrollipreemiaga, saavad nad võimu suunata ettevõtet mis iganes oma äranägemise järgi. Teiselt poolt, kui omandaja ostab 35% mitme aktsionäriga ärist, ei pruugi see saada täielikku kontrolli, kuid tal on parem võimalus juhtida kontrolli teiste investorite üle.

Näide Control Premiumist

Oletame, et ABC Company teatas EBITDA-st 1 000 000 dollarit ja tema aktsiatega kaubeldakse 5x EV / EBITDA-ga. Ettevõtte väärtus Enterprise Value ehk Firm Value on ettevõtte kogu väärtus, mis võrdub ettevõtte omakapitali väärtusega, millele lisandub netovõlg pluss kõik vähemusosalused ja mida kasutatakse hindamisel ettevõtte väärtuseks 5 000 000 dollarit. Selles vaadeldakse kogu turuväärtust, mitte ainult omakapitali väärtust, nii et kõik võla- ja omakapitalinõuded ning varanõuded on kaasatud. alus. Potentsiaalne ostja usub, et ABC Company EBITDA väärtust saab suurendada 1 500 000 dollarini, korrigeerides juhtkonna töötasu või eemaldades tegevjuhi ettevõttest pärast omandamise lõpetamist.

Muudatus suurendab ettevõtte hindamist 7 500 000 dollarini (1 500 000 USD x 5). 2 500 000 dollarit (7 500 000–5 000 000 dollarit) tähistab sihtettevõtte kontrollipreemia väärtust.

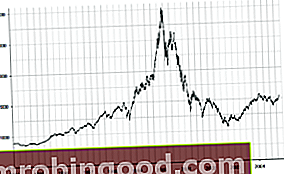

Finantsmodelleerimise ülevõtmispreemia

Allpool on ekraanipilt Finance’i ühinemiste ja omandamiste modelleerimiskursuselt, kus kirjeldatakse üksikasjalikult, kuidas arvutada ja modelleerida omandamise kontrollmakse.

Control Premiumi põhjendused

Sihtettevõtte kontrollipreemia maksmisel on mitu põhjendust:

Tajutud sünergia ühendatud ettevõttelt

Sünergia viitab kahe või enama ettevõtte koosmõjul saadavale kasule suurema efekti saamiseks. Kui kaks ettevõtet töötavad koos ühe eesmärgi nimel, saavad nad kasu kahest sünergia vormist: tegevussünergia ja finantssünergia. Tegevussünergia hõlmab suuremate mastaabisäästude tõttu tehtavaid kulude vähendamisi, samas kui finantssünergia viitab võimele teenida rohkem tulusid ja laiendada turu ulatust horisontaalse integratsiooni kaudu.

Näiteks on ettevõte A ravimifirma, millel on tugevad turustusvõrgud Põhja-Ameerikas, Kanadas ja Euroopas. Ettevõte A on valmis maksma kontrollipreemiat ettevõtte A, farmaatsiaettevõtte, kellel on tugevad jaotusvõrgud Aasias ja Austraalias, eest. Kõik ettevõtted saavad kasutada oma kolleegide turustusvõrke toodete levitamise suurendamiseks ning tegevus- ja finantssünergiatest kasu saamiseks.

Turu poolt alahinnatud

Omandaja võib maksta kõrgemat kontrollipreemiat, kui ta leiab, et sihtettevõte on alahinnatud. Selliste stsenaariumide korral võib ettevõtte omandada, kui turu poolt alahindamine on suurem kui pakkumise tegemisel rakendatav tõus. Kui omandajal on hindamise toetamiseks piisavalt andmeid, võib ta maksta lisatasu seni, kuni soetusmaksumus ei ületa hindamist.

Potentsiaalsed ostjad peaksid välja töötama konkreetse plaani, tagamaks, et omandamise rakendamise võimalikke sünergiaid ja eeliseid saab ümber arvutada tegelikuks väärtuseks. Enamik omandajaid rakendab selliseid omandamisstrateegiaid lühikese aja jooksul, et vältida turu ärkamist, mis võib põhjustada tarbetut konkurentsi.

Kehv juhtimine

Omandaja võib kaaluda kontrollipreemia maksmist, kui ta mõistab, et ettevõtte juhtkonna asendamine võib ettevõtte väärtust suurendada. Omandajal võib olla juhtkonna madal ettekujutus ja kui ettevõte omandab lisatasu, võib tal olla erinevaid eeliseid, luues sihtmärgile paremad juhtimis- ja kontrollimehhanismid. Kui juhtkonna töövõime on keskmisest kõrgem ja töötasu ületab valitsevat turumäära, võib omandaja kaaluda nende asendamist teiste võrdsete võimalustega juhtidega, kuid väiksemate kuludega.

Seotud lugemised

Finance pakub finantsmodelleerimise ja hindamise analüütikule (FMVA) ™ FMVA® sertifikaati. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari sertifitseerimisprogrammis neile, kes soovivad oma karjääri järgmisele tasemele viia. Õppimise jätkamiseks ja oma karjääri edendamiseks on abiks järgmised finantsvahendid:

- Hiiliv ülevõtmine Hiiliv ülevõtmine Ühinemiste ja ülevõtmiste (M&A) korral on Creeping ülevõtmine, mida nimetatakse ka pugemispakkumiseks, sihtettevõtte aktsiate järkjärguline ostmine. Hiiliva ülevõtmise strateegia on avatud turu kaudu järk-järgult omandada sihtmärgi aktsiaid, eesmärgiga omandada valitsev osalus.

- Tururiskipreemia Tururiskipreemia on tururiskipreemia täiendav tootlus, mida investor eeldab riskivaba vara asemel riskantsest turuportfellist.

- Revloni reegel Revloni reegel Revloni reegel käsitleb huvide konflikte, kui juhatuse huvid on vastuolus nende usalduskohustusega. Täpsemalt tekkis Revloni reegel vaenuliku ülevõtmise tõttu. Enne ülevõtmist ennast on direktorite nõukogu kohustus kaitsta ettevõtet ülevõtmise eest. Kui

- Valge rüütel Valge rüütel Valge rüütel on ettevõte või üksikisik, kes omandab sihtettevõtte, mille lähedal on must rüütel. Valge rüütli ülevõtmine on eelistatud variant musta rüütli vaenulikule ülevõtmisele, kuna valged rüütlid omandavad "sõbraliku omanduse", säilitades üldiselt praeguse juhtmeeskonna