See ressurss on loodud parimaks finantsjuhtimise juhendiks Mis on finantsmudelid Finantsmodelleerimine viiakse Excelis läbi ettevõtte finantstulemuste prognoosimiseks. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. ! Jagame erinevat tüüpi finantsmudelite kõige olulisemad aspektid. Finantsmudelite tüübid Kõige tavalisemad finantsmudelite tüübid hõlmavad järgmist: 3 avalduse mudel, DCF mudel, ühinemis- ja ühinemismudel, LBO mudel, eelarvemudel. Avastage kümme parimat tüüpi ja pakkuge arvukalt näpunäiteid koos tööstuse juhtivate parimate tavadega. Õppige selle tasuta finantsmudeli juhendiga ise mudelit koostama.

Finantsülesanne on aidata kõigil saada maailmatasemel finantsanalüütikuks. Analüütik Trifecta® Guide - ülim juhend, kuidas olla maailmatasemel finantsanalüütik. Kas soovite olla maailmatasemel finantsanalüütik? Kas soovite järgida valdkonna parimaid tavasid ja eristuda massist? Meie protsess nimega The Analyst Trifecta® koosneb analüüsist, esitlusest ja pehmetest oskustest. Seda eesmärki silmas pidades oleme selle juhendi koostanud äärmiselt praktiliseks, koos konkreetsete kaasavõtmistega, mis aitavad teil oma finantsmudeli loomise oskusi parandada.

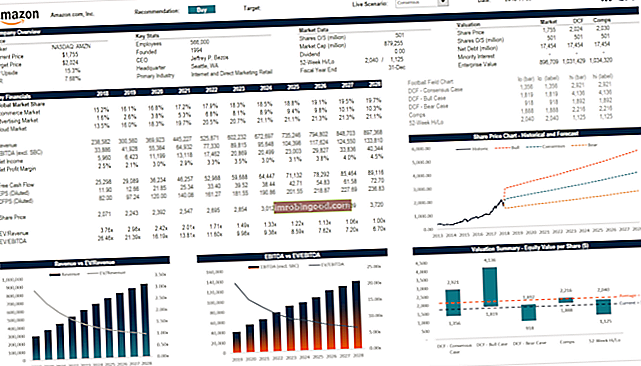

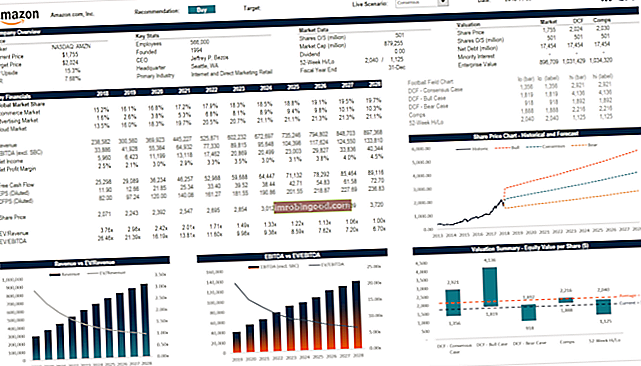

Pilt: rahanduse finantsmudelite kursused.

Mida see finantsmodelleerimise juhend hõlmab?

See finantsmudeli juhend hõlmab mitut olulist teemat, mis on mõeldud teie finantsanalüüsi täpsustamiseks. Selle juhendi teemad hõlmavad järgmist:

- Miks ehitada finantsmudel

- Exceli näpunäited ja nipid

- Parimate tavade modelleerimine

- Prognoosi koostamine

- Avalduste linkimine

- Täiendav analüüs (DCF, tundlikkus, ühinemised ja omandamised ning muu)

- Tulemuste esitamine

Kõiki neid teemasid käsitletakse üksikasjalikumalt Finance'i veebipõhistel finantsmudelite kursustel.

Pilt: rahanduse finantsmudelite kursused.

Miks ehitada finantsmudel?

Kõigile, kes jätkavad või arendavad karjääri ettevõtte arendamise alal, on ettevõtte arendamine Karjäär Ettevõtte arendamine hõlmab ühinemiste, omandamiste, loovutamiste ja kapitali suurendamist ettevõtte siseselt. Ettevõtte arendamine ("corp dev") vastutab ühinemiste, omandamiste, loovutamiste ja kapitali kaasamise eest ettevõttesiseselt. Uurige karjääriteed. , investeerimispangandus Investeerimispanganduse karjääritee Investeerimispanganduse karjääri juhend - planeerige oma IB karjääritee. Siit saate teada investeerimispanga palkade, selle kohta, kuidas tööle saada, ja mida teha pärast karjääri IB-s. Investeerimispanganduse divisjon (IBD) aitab valitsustel, ettevõtetel ja asutustel kapitali koguda ning ühinemisi ja ülevõtmisi lõpule viia. , finantsplaneerimine ja analüüs (FP&A FP&A analüütik saab ettevõttes FP&A analüütik. Tutvustame palka, oskusi, isiksust ja koolitust, mida vajate FP&A töökohtade jaoks ja edukaks finantskarjääriks. FP&A analüütikud, juhid ja juhid vastutavad pakkumise eest juhid koos vajaliku analüüsi ja teabega), omakapitali uuringud Aktsiauuringute analüütik Aktsiauurimisanalüütik pakub avalik-õiguslike ettevõtete uurimistulemusi ja levitab neid uuringuid klientidele. Käsitleme analüütikute palka, ametijuhendit, tööstusharu sisenemispunkte ja võimalikke karjääriteid. , kommertspangandus Kommertspanganduse karjääriprofiil Kommertspanganduse karjäär pakub klientidele selliseid krediiditooteid nagu tähtajalised laenud, uuenevad krediidiliinid, sündikaatlaenud, sularahahaldusteenused ja muud fikseeritud tuluga tooted. Krediidianalüütiku või kontohaldurina pakute finantsnõuandeid või muid ettevõtte rahanduse valdkondi, finantsmudelite loomine on igapäevane osa.

Finantsmudelid on sisuliselt vaid vahendid, mis aitavad inimestel äriotsuseid langetada. Need otsused hõlmavad sageli: investeerida ettevõttesse, varasse või väärtpaberisse või mitte; kas investeerida projekti (projekti finantseerimine) või mitte; kas ühinemine või ühinemine või mitte (ühinemiste või ühinemiste ühinemiste ühinemis- ja ühinemisprotsess See juhend juhatab teid läbi kõik ühinemis- ja ühinemisprotsessi etapid. Siit saate teada, kuidas ühinemised ja ülevõtmised ning tehingud lõpule viiakse. Selles juhendis kirjeldame omandamisprotsessi hakkavad lõpule jõudma erinevad omandajate tüübid (strateegilised ja rahalised ostud), sünergiate tähtsus ja tehingukulud) ning kas raha koguda (nt teha IPO IPO-protsessi IPO-protsess on osaühing emiteerib avalikkusele esmakordselt uusi ja / või olemasolevaid väärtpabereid. Viis üksikasjalikult käsitletud sammu); ja muud ettevõtte finantstehingud.

Finantsmudel võimaldab otsustajatel testida stsenaariume, jälgida võimalikke tulemusi ja loodetavasti langetada teadlikku otsust. Kasutatavatest tarkvaraprogrammidest räägitakse palju, kuid tõsi on see, et valdav enamus finantsmudelitest toimub Excelis Exceli ressursid. Õppige Exceli võrgus 100 tasuta Exceli õpetuse, ressursside, juhendite ja petulehega! Finantsressursid on parim viis Exceli õppimiseks oma tingimustel. .

Exceli näpunäited ja nipid

Excel on peamine tööriist, mida pangad kasutavad. Pangandus (müügi pool) Karjäär Pangad, tuntud ka kui edasimüüjad või müügi pool, pakuvad laia valikut rolle, näiteks investeerimispangandus, aktsiauuringud, müük ja kauplemine, ettevõtted Ettevõtte juriidiline teave ettevõtte finantsinstituudi (rahandus) kohta. See leht sisaldab olulist juriidilist teavet rahanduse kohta, sealhulgas registreeritud aadress, maksunumber, ärinumber, asutamissertifikaat, ettevõtte nimi, kaubamärgid, õigusnõustaja ja raamatupidaja. ja asutused Buy-Side Institutsionaalsed varahaldurid, tuntud kui Buy Side, pakuvad laia valikut töökohti, sealhulgas erakapitali, portfellihalduse ja uuringute alal. Siit saate teavet finantsmudeli teostamise kohta. Peamine põhjus on Exceli fenomenaalne mitmekülgsus. Iga ettevõte või investeerimisvõimalus on ainulaadne ja Excel on tühi lõuend, mida saab täielikult kohandada ja vastavalt olukorrale kohandada. Selle tagakülg on aga see, et puuduvad juhtelemendid või reeglid, mis tagaksid mudeli täpse ja tõrgeteta.

Siin on mõned kõige olulisemad Exceli näpunäited Exceli ressursid Õppige Exceli võrgus 100 tasuta Exceli õpetuse, ressursside, juhendite ja petulehtedega! Finantsressursid on parim viis Exceli õppimiseks oma tingimustel. selle finantsmudeli juhendi jaoks:

- Kasutage nii palju klaviatuuri otseteid Exceli otseteed PC Mac Exceli otseteed - loetelu olulisematest ja levinumatest MS Exceli otseteedest PC- ja Mac-kasutajate, rahanduse, raamatupidamise kutsealade jaoks. Kiirklahvid kiirendavad teie modelleerimisoskusi ja säästavad aega. Õppige võimalikult palju redigeerimist, vormindamist, navigeerimist, linti, spetsiaalset kleepimist, andmetöötlust, valemite ja lahtrite redigeerimist ning muid otseteid

- Hoidke valemeid valemid Finantsid Exceli valemite ja funktsioonide juhendid. Uurige meie kõige olulisemate Exceli valemite ja funktsioonide loendit, et saada maailmatasemel finantsanalüütikuks ja arvutused lihtsad - jagage need väiksemateks sammudeks

- Rühmitusgrupi kasutamine Excelis Exceli ridade ja veergude rühmitamine on hästikorraldatud ja struktureeritud finantsmudeli loomiseks ja säilitamiseks kriitilise tähtsusega. Exceli grupifunktsiooni kasutamine on korrastatuna hoidmise parim tava, kuna te ei tohiks kunagi Exceli lahtreid peita. See juhend näitab teile, kuidas Excelis rühmitada, funktsioonid näited finantsmudeli jaotiste korraldamiseks

- Kasutage klahvi F5 (minge spetsiaalsesse valikusse Mine spetsiaalselt Exceli juurde minek spetsiaalsesse on arvutustabelite finantsmudelite modelleerimise oluline funktsioon. Klahv F5 avab Ava, valige Exceli valemite jaoks spetsiaalsed otseteed, mis võimaldab teil kiiresti valida kõik lahtrid, mis vastavad teatud kriteeriumidele.) kõigi kõvakodeeritud numbrite või valemite kiireks leidmiseks

- Mudeli auditeerimiseks kasutage jälgi pretsedente ja jälgi

- XNPV XNPV funktsiooni kasutamine Excelis Exceli XNPV funktsiooni tuleks täpsuse ja täpsuse tagamiseks kasutada finantsmodelleerimisel ja hindamisanalüüsil tavalise NPV funktsiooni kohal. XNPV valemis kasutatakse konkreetseid kuupäevi, mis vastavad igale sarjas diskonteeritud rahavoole. Õppige selles juhendis samm-sammult koos näidete ja sceenshotidega ning XIRR XIRR vs IRR Miks kasutada XIRR vs IRR. XIRR määrab igale rahakäigule konkreetsed kuupäevad, muutes selle Exceli finantsmudeli loomisel IRR-st täpsemaks. rakendada rahavoogude suhtes konkreetseid kuupäevi

- INDEX MATCH kasutamine Indeksi vaste valem INDEX ja MATCH funktsioonide ühendamine on võimsam otsevalem kui VLOOKUP. Selles Exceli õpetuses saate teada, kuidas INDEX MATCH-i kasutada. Indeks tagastab tabeli lahtri väärtuse, mis põhineb veeru ja rea numbril, ning Match tagastab lahtri positsiooni real või veerus. Siit saate juhiseid teabe otsimiseks VLOOKUPi kaudu

- Kuupäevade dünaamiliseks muutmiseks kasutage kuupäevafunktsioonide (EOMONTH) ja IF-lausete kombinatsiooni

- Finantsmudeli esitlemisel või jagamisel eemaldage ruudujooned

- Jätke meelde kõik olulisemad Exceli valemid. Exceli valemid Cheat Sheet Finance'i Exceli valemite petulehed annavad teile kõik olulisemad valemid finantsanalüüsi ja Exceli arvutustabelites modelleerimise teostamiseks. Kui soovite saada Exceli finantsanalüüsi meistriks ja finantsmudelite koostamise eksperdiks, olete jõudnud õigesse kohta. finantsmudelite jaoks

Allpool on ekraanipilt rahanduse tasuta Exceli krahhikursusest.

Exceli põhifunktsioonide kohta lisateabe saamiseks vaadake Finance'i tasuta Exceli krahhikursust.

Kui olete valmis oma oskused järgmisele tasemele viima, aitab kursus Täpsemad Exceli valemid pakendist eristuda.

Finantsmodelleerimise parimad tavad

Lisaks headele Exceli oskustele suudavad analüütikud, kes finantsmudelitega tõeliselt silma paistavad, oma arvutustabelite struktureerimisel ja korrastamisel suurepärased.

Siin on meie mudeli struktureerimise kümme parimat tava:

- Sisendite ja valemite (nt sinine ja must) eristamiseks kasutage värvikodeerimist

- Koostage eraldiseisev 3 aruande mudel 3 Aruande mudel 3 väljavõtte mudel seob kasumiaruande, bilansi ja rahavoogude aruande üheks dünaamiliselt ühendatud finantsmudeliks. Näited, juhend ühele töölehele (ärge eraldage avaldusi erinevatele lehtedele)

- Eraldage selgelt eeldused Hindamise draiverid Hindamisjuhid viitavad teguritele, mis müügivõimaluse korral suurendavad ettevõtte väärtust. Ettevõtte omanikud peavad arvestama ülejäänud mudeli oluliste osadega või juhtidega (üks jaotis ülaosas)

- Lõikude selgeks eristamiseks kasutage selgeid päiseid ja alamrubriike (rasvase varjutusega)

- Selgitamist vajavate arvutuste või eelduste kirjeldamiseks kasutage lahtrikommentaaride funktsiooni (shift + F2)

- Koostage vigade kontrollimine, näiteks bilansisaldode tagamine Finantsmudeli bilansikirjete prognoosimine Selle artikli eesmärk on pakkuda lugejatele finantsmudeli bilansikirjete prognoosimiseks hõlpsasti jälgitavat ja järkjärgulist juhendit. (ilma pistikuta)

- Tõmmake edasi (või korrake) teavet, kui see aitab kasutajatel järgida mudeli loogikat (nt EBITDA EBITDA EBITDA või kasum enne intresse, maks, amortisatsioon, amortisatsioon on ettevõtte kasum enne nende netoarvestuste tegemist. EBITDA keskendub ettevõtte tegevusotsuste kohta, kuna selles vaadeldakse ettevõtte kasumlikkust põhitegevusest enne kapitali struktuuri mõju. Valem, näited kasumiaruandest rahavoogude hindamise jaotiseni)

- Vältige linkimist teiste Exceli töövihikutega, kui see pole absoluutselt vajalik (ja kui jah, siis märkige selgelt, et need lingid on olemas)

- Vältige ümarviiteid Financial Modeling Revolver, kui see pole vajalik (ja kasutage nende lahendamiseks iteratiivset arvutust)

- Olulise teabe kokkuvõtteks kasutage tabeleid, diagramme ja graafikuid

Pilt: Finance'i Amazoni hindamise modelleerimise kursus.

Prognoosi koostamine

Finantsmudelite „kunst” on seotud peamiselt eelduste tegemisega modelleeritava ettevõtte tulevase tegevuse kohta. See on ettevõtte hindamise kõige subjektiivsem ja olulisem osa.

Selles juhendis antakse ülevaade erinevatest prognoosimisviisidest, sealhulgas:

- Ülalt-alla analüüs. Selles lähenemisviisis alustate kogu adresseeritava turuga (Total Addressable Market (TAM) Total Addressable Market (TAM), mida nimetatakse ka saadaolevaks koguturuks), on üldine tuluvõimalus, mis on tootele või teenusele saadaval, kui TAM töötab ja seejärel töötab turuosa ja selliste segmentide nagu geograafia, tooted, kliendid jne alusel, kuni jõuate tuludeni.

- Alt üles analüüs. Selles meetodis alustate ettevõtte kõige põhilisematest draiveritest. Ettevõtte draiverid Ettevõtte draiverid on peamised sisendid ja tegevused, mis juhivad ettevõtte tegevuse ja finantstulemusi. E-kaubanduse puhul on levinud näited äriteguritest, näiteks veebisaidi liiklus, seejärel konversioonimäär, seejärel tellimuse väärtus ja lõpuks tulu.

- Regressioonanalüüs. Seda tüüpi prognooside korral analüüsite ettevõtte tulude seost muude teguritega, näiteks turunduskulude ja toote hinnaga, tehes regressioonianalüüsi. Regressioonianalüüs Regressioonanalüüs on statistiliste meetodite kogum, mida kasutatakse sõltuv muutuja ja üks või mitu sõltumatut muutujat. Seda saab kasutada muutujate seose tugevuse hindamiseks ja nende vahelise tulevase suhte modelleerimiseks. Excelis.

- Kasvumäär aasta-aastalt. See on prognoosimise kõige põhilisem vorm. Lihtsalt kasutage aasta-aastalt YoY (aasta üle aasta) YoY tähistab aastat üle aasta ja on finantsanalüüsi tüüp, mida kasutatakse aegridade andmete võrdlemiseks. Kasulik kasvu mõõtmiseks, trendide (YoY) protsentuaalse kasvu määramiseks.

Avalduste linkimine

Oleme loonud veel ühe üksikasjaliku juhendi selle kohta, kuidas siduda 3 finantsaruannet Kuidas on seotud 3 finantsaruannet Kuidas on kolm finantsaruannet omavahel ühendatud? Selgitame, kuidas kolm finantsaruannet Excelis finantsmudelite ja hindamise jaoks omavahel siduda. Puhaskasumi ja jaotamata kasumi, PP & E, amortisatsiooni, amortisatsiooni, kapitalikulutuste, käibekapitali, finantseerimistegevuse ja sularahajäägi seosed, kuid pakume selle ka siin kiiresti kokku. Kui prognoosieeldused on paigas, on mudelis kolme finantsaruande täitmiseks vaid hulk matemaatilisi põhitoiminguid.

Finantsmodelleerimise seisukohast on see protsessi kõige vähem subjektiivne osa. Selgelt öeldud eelduste korral analüütik väidete koostamiseks enam-vähem korrutab, jagab, liidab või lahutab. See on finantsmudeli juhendi järkjärguline osa.

Samm 1 - Alustage tulude arvutamisest. Tulud on kogu ettevõtte poolt perioodil kajastatud kaupade ja teenuste müügi väärtus. Tulud (mida nimetatakse ka müügiks või tuludeks) moodustavad ettevõtte kasumiaruande alguse ja neid peetakse sageli ettevõtte „ülemiseks reaks“. , mis põhineb ülaltoodud jaotises kasutatud prognoosimeetodil. Sealt edasi täitke müüdud kaupade maksumus (COGS), brutokasum ja tegevuskulud ning jõudke kasumile enne intressimaksude amortisatsiooni (EBITDA EBITDA EBITDA või kasum enne intresse, maks, amortisatsioon, amortisatsioon on ettevõtte kasum enne mis tahes neist netoarvestustest tehakse. EBITDA keskendub ettevõtte tegevusotsustele, kuna enne kapitali struktuuri mõju vaadeldakse ettevõtte kasumlikkust põhitegevusest. Valem, näited).

2. samm - Koostage i) põhivarade (PP&E PP&E (materiaalne põhivara)) PP&E (materiaalne põhivara) toetav ajakava - see on üks bilansis leiduvatest põhivara põhivaradest. Capex mõjutab PP&E-d, Amortisatsioon ning põhivara soetamine / realiseerimine. Sellel varal on oluline osa ettevõtte tegevuse ja tulevaste kulude, amortisatsiooni ja kapitalikulutuste finantskavandamisel ja analüüsimisel, (ii) käibekapital Neto käibekapital Neto käibekapital (NWC) ) on ettevõtte bilansis oleva ettevõtte käibevara (ilma sularahata) ja lühiajaliste kohustuste (võlgadeta) vahe. See mõõdab ettevõtte likviidsust ja tema võimet täita lühiajalisi kohustusi, samuti ettevõtte fondioperatsioone. Ideaalne positsioon on saldod (saadaolevad arved, võlgnevused ja varud) ning (iii) finantseerimisgraafikud Võlgade loetelu Võlgade graafik esitab kogu ettevõtte võla graafikus, lähtudes selle tähtajast ja intressimäärast. Finantsmudelites voolavad omakapitali intressikulud, võla jäägid ja intressikulud.

3. samm - Lõpeta kasumiaruanne Kasumiaruanne Kasumiaruanne on üks ettevõtte põhiaruannetest, mis näitab nende kasumit ja kahjumit teatud aja jooksul. Kasum või kahjum määratakse, võttes kõik tulud ja lahutades kõik kulud nii põhitegevusest kui ka muust tegevusest. See aruanne on üks kolmest väljavõttest, mida kasutatakse nii ettevõtte rahanduses (sealhulgas finantsmudelid) kui ka raamatupidamises. (amortisatsiooni amortisatsiooni ajakava Finantsmodelleerimisel on vaja amortisatsioonikava, et ühendada Excelis kolm finantsaruannet (tulud, bilanss, rahavoog), intressid, maksud, netotulu) ja täita bilansibilanss Bilanss on üks kolmest põhiaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapitali kirjed, välja arvatud sularaha, mis on finantsmudeli viimane valmiv osa.

4. samm - Koostage rahavoogude aruanne Rahavoogude aruanne Rahavoogude aruanne (ametlikult nimetatud rahavoogude aruandeks) sisaldab teavet selle kohta, kui palju sularaha on ettevõte antud ajavahemikul genereerinud ja kasutanud. See sisaldab 3 jaotist: raha operatsioonidest, raha investeerimisest ja raha rahastamisest. , mis koosneb põhitegevuse rahadest, investeerimistegevuses kasutatavast rahast ja finantseerimistegevusest saadud rahast. Kombineeritult määravad need kolm jaotist sulgemissaldo, mis on finantsmudeli lõpuleviimiseks seotud bilansiga.

See on lihtsustatud ülevaade finantsmodelleerimise protsessist või kolme väite linkimine, nii et kui soovite üksikasjalikumat juhendamist, vaadake palun meie videopõhiseid kursusi lõpliku modelleerimise kohta.

Laadige alla see finantsmudeli mall.

Täiendav analüüs

Kui baasfinantsmudel on paigas, on aeg valida, millist tüüpi finantsmodelleerimine sobib olukorrale.

Oleme avaldanud ülevaate erinevat tüüpi finantsmudelitest, kuid kokkuvõtteks on kõige tavalisemad:

- DCF-analüüs - diskonteeritud rahavoogude analüüs (DCF-mudeli DCF-i mudeli koolituse tasuta juhend DCF-i mudel on teatud tüüpi finantsmudel, mida kasutatakse ettevõtte väärtustamiseks. Mudel on lihtsalt ettevõtte vabade rahavoogude prognoos) ettevõtte väärtustamiseks

- Ühinemiste ja omandamiste analüüs - hinnake võimaliku ühinemise, omandamise või loovutamise atraktiivsust (ühinemiste ja omandamiste mudelikursus)

- Kapitali kaasamine - analüüsige võla või omakapitali kaasamise või muude kapitalisündmuste pro forma mõju

- LBO analüüs - määrake, kui palju finantsvõimendust (võlga) saab ettevõtte ostmiseks kasutada (LBO mudelikursus)

- Tundlikkusanalüüs - kihi jaotamine, kus hinnatakse, kui tundlik on ettevõte või investeering eelduste või mõjutegurite muutuste suhtes (tundlikkusanalüüsi kursus)

Pilt: rahanduse finantsmudeli kursused.

Tulemuste esitamine

Kui kõik ülaltoodud analüüs on tehtud, pole töö ikkagi lõppenud. Viimane samm on diagrammide, graafikute ja muude väljundite väljatöötamine, mida saab kasutada mudeli teabe hõlpsaks edastamiseks. Siin saavad parimad analüütikud tõesti särada.

Üks asi on keeruka mudeli loomine, millest saate aru ainult teie, kuid teine asi on riskide, hüvede ja kriitiliste tegurite tõhus teavitamine kogu vaatajaskonnale.

Finantsmodelleerimise koolituse nurgakivina soovitame kas täiustatud Exceli kursust, et õppida, kuidas koostada esitluse, juhtpaneeli või mõne muu teie koostatava dokumendi jaoks parimad diagrammid ja graafikud.

Pilt: rahanduse finantsmudeli kursused.

Finantsmodelleerimise juhendi video selgitus

Vaadake seda lühikest videot, et mõista kiiresti käesolevas juhendis käsitletud peamisi mõisteid, sealhulgas seda, miks koostada finantsmudel, Exceli näpunäiteid, parimaid finantsmudelite modelleerimise samme, prognooside koostamise samme ja finantsanalüüsi tulemuste esitamist.

Rohkem finantsmudeli juhendeid

Loodame, et see on olnud Excelis finantsmudelite kujundamise kasulik juhend ja on aidanud teil oma finantsanalüütikuna karjääri edendada. Finance'is oleme uhked, et loome parimad tasuta juhendid, mis aitavad teil eeliseid saada. Oma oskuste tõstmiseks järgmisele tasemele vaadake Finance’i finantsmudelite ja -analüütikute (FMVA) ® FMVA®-i sertifikaate. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, J.P. Morgan ja Ferrari sertifitseerimisprogramm.

Oma oskuste arendamise jätkamiseks vaadake neid muid tasuta rahalisi ressursse:

- DCF-i modelleerimise juhend DCF-i mudeli koolituse tasuta juhend DCF-mudel on teatud tüüpi finantsmudel, mida kasutatakse ettevõtte väärtustamiseks. Mudel on lihtsalt prognoos ettevõtte vabast rahavoogust

- 3 aruande mudeli juhend 3 aruande mudel 3 aruande mudel seob kasumiaruande, bilansi ja rahavoogude aruande üheks dünaamiliselt ühendatud finantsmudeliks. Näited, juhend

- Kuidas siduda finantsaruandeid Kuidas on ühendatud kolm finantsaruannet Kuidas on kolm finantsaruannet omavahel ühendatud? Selgitame, kuidas kolm finantsaruannet Excelis finantsmudelite ja hindamise jaoks omavahel siduda. Puhaskasumi ja jaotamata kasumi, PP&E, amortisatsiooni, kapitalikulude, käibekapitali, finantseerimistegevuse ja sularahajäägi seosed

- Kõik finantsmodelleerimise ressursid Finantsmodelleerimine Tasuta finantsmodelleerimise ressursid ja juhised kõige olulisemate mõistete õppimiseks omas tempos. Need artiklid õpetavad teile rahanduse modelleerimise parimaid tavasid koos sadade näidete, mallide, juhendite, artiklite ja muuga. Siit saate teada, mis on finantsmudelid, kuidas mudelit koostada, Exceli oskused, näpunäited ja nipid