Kolm finantsaruannet on: (1) kasumiaruanne kasumiaruanne kasumiaruanne kasumiaruanne on üks ettevõtte põhiaruannetest, mis näitab nende kasumit ja kahjumit teatud aja jooksul. Kasum või kahjum määratakse, võttes kõik tulud ja lahutades kõik kulud nii põhitegevusest kui ka muust tegevusest. See aruanne on üks kolmest väljavõttest, mida kasutatakse nii ettevõtte rahanduses (sealhulgas finantsmudelid) kui ka raamatupidamises. , (2) bilanss bilanss Bilanss on üks kolmest põhiaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital ja (3) rahavoogude aruanne rahavoogude aruanne rahavoogude aruanne (nimetatud ka rahavoogude aruandeks) on üks kolmest peamisest finantsaruandest, milles kajastatakse aruandeperioodi jooksul teenitud ja kulutatud raha konkreetne ajaperiood (nt kuu, kvartal või aasta). Rahavoogude aruanne toimib sillana kasumiaruande ja bilansi vahel. Need kolm põhilauset on omavahel keerukalt seotud ja see juhend selgitab, kuidas need kõik omavahel sobivad. Järgides allolevaid samme, saate kolm väidet iseseisvalt ühendada.

Kolme finantsaruande ülevaade:

# 1 Kasumiaruanne

Sageli on investori või analüütiku esimene koht kasumiaruanne. Kasumiaruanne näitab ettevõtte tegevust kogu perioodi vältel, näidates müügitulu Müügitulu Müügitulu on tulu, mille ettevõte saab oma kaubamüügist või teenuste osutamisest. Raamatupidamises võib mõisteid "müük" ja "tulu" kasutada ja sageli kasutatakse samamoodi, tähendades sama. Tulu ei tähenda tingimata saadud sularaha. kõige tipus. Seejärel arvestatakse aruandest maha müüdud kaupade maksumus (COGS Valmistatud kaupade maksumus (COGM) Valmistatud kaupade maksumus (tuntud ka kui COGM) on juhtimisarvestuses kasutatav mõiste, mis viitab ajakavale või väljavõttele, mis näitab ettevõte kindla ajavahemiku jooksul.) brutokasumi leidmiseks Brutokasum Brutokasum on otsene kasum, mis jääb alles pärast müüdud kaupade maksumuse või "müügikulu" müügitulust mahaarvamist. Seda kasutatakse brutokasumi marginaali arvutamiseks ja see on ettevõtte kasumiaruandes toodud esialgne kasum. Brutokasum arvutatakse enne ärikasumit või puhaskasumit. . Sealt alates mõjutavad brutokasumit muud tegevuskulud ja tulud, sõltuvalt ettevõtte laadist, et puhaskasumini jõuda. Puhaskasum Puhaskasum on põhirida mitte ainult kasumiaruandes, vaid kõigis kolmes põhitegevuses avaldused. Kuigi see saavutatakse kasumiaruande kaudu, kasutatakse puhaskasumit ka nii bilansis kui ka rahavoogude aruandes. allosas - ettevõtte jaoks "alumine rida".

Põhijooned:

- Näitab ettevõtte tulusid ja kulusid

- Väljendatakse teatud aja jooksul (st 1 aasta, 1 kvartal, aasta-päevast jne)

- Kasutab raamatupidamispõhimõtteid nagu sobitamine ja laekumised arvude esitamiseks (ei ole esitatud kassapõhiselt)

- Kasutatakse kasumlikkuse hindamiseks

# 2 Bilanss

Bilansis kuvatakse ettevõtte varad, kohustused ja omakapital. Aktsionärid Aktsia Aktsionäride omakapital (tuntud ka kui aktsiakapital) on konto ettevõtte bilansis, mis koosneb aktsiakapitalist ja jaotamata kasumist. See tähistab ka vara jääkväärtust miinus kohustused. Algse raamatupidamisvõrrandi ümberkorraldamisega saame aktsionäride omakapitali = varad - kohustused. Nagu üldiselt teada, peavad varad võrduma kohustuste ja omakapitaliga. Varaosa algab raha ja ekvivalentidega. Rahaekvivalendid Raha ja raha ekvivalendid on bilansi kõigist varadest kõige likviidsemad. Sularaha ekvivalendid hõlmavad rahaturu väärtpabereid, pankurite aktsepteeringuid, mis peaksid olema võrdsed rahavoogude aruande lõpus leitud saldoga. Seejärel kuvatakse bilansis muudatused igal peamisel kontol. Kasumiaruande puhaskasum voolab bilanssi jaotamata kasumi muutusena jaotamata kasum jaotamata kasumi valem kajastab kogu akumuleeritud puhaskasumit, mis on tasaarveldatud kõigi aktsionäridele makstud dividendidega. Jaotamata kasum on osa bilansi omakapitalist ja esindab seda osa ettevõtte kasumist, mida ei jaotata aktsionäridele dividendidena, vaid mis on reserveeritud reinvesteerimiseks (korrigeeritud dividendide maksmisega Dividend vs aktsia tagasiost / tagasiostu Aktsionärid investeerivad börsil kaubeldavatesse ettevõtetesse) kapitali kallinemise ja sissetuleku osas. On kaks peamist viisi, kuidas ettevõte oma aktsionäridele kasumit tagastab - sularahadividendid ja aktsiate tagasiost. Dividendide ja aktsiate tagasiostu strateegilise otsuse põhjused on ettevõtteti erinevad.

Põhijooned:

- Näitab ettevõtte finantsseisundit

- Väljendatakse ettevõtte hetkepildina või finantspildina kindlaksmääratud ajahetkel (s.o 12. detsembri 2017 seisuga)

- Sellel on kolm jaotist: varad, kohustused ja omakapital

- Varad = kohustused + omakapital

# 3 Rahavoogude aruanne

Seejärel võetakse rahavoogude aruandes puhaskasum ja korrigeeritakse seda kõigi mitterahaliste kuludega. Seejärel leitakse bilansi muudatuste abil sularaha kasutamine ja laekumine. Rahavoogude aruandes kuvatakse sularaha muutus perioodi kohta, samuti sularaha algsaldo ja lõppjääk.

Põhijooned:

- Näitab sularaha suurenemist ja vähenemist

- Väljendatuna ajavahemikul, arvestusperioodil (st 1 aasta, 1 kvartal, aastast aastasse jne)

- Tühistab kõik raamatupidamispõhimõtted, et näidata puhta sularaha liikumist

- Sellel on kolm jaotist: raha operatsioonidest, investeerimiseks kasutatav raha ja raha rahastamisest

- Näitab kassasaldo muutust perioodi algusest lõpuni

Need kolm väidet on omavahel keerukalt seotud

Need kolm väidet on omavahel keerukalt seotud

Kokkuvõtlik võrdlus

| Kasumiaruanne | Eelarve | Rahavool | |

|---|---|---|---|

| Aeg | Ajaperiood | Ajahetk | Ajaperiood |

| Eesmärk | Tasuvus | Finantsseisund | Sularaha liikumine |

| Meetmed | Tulu, kulud, kasumlikkus | Varad, kohustused, omakapital | Sularaha suurenemine ja vähenemine |

| Alguspunkt | Tulud | Kassajääk | Netotulu |

| Lõpp-punkt | Netotulu | Jaotamata kasum | Kassajääk |

Kuidas neid kolme põhiaruannet finantsmudelites kasutatakse?

Nagu eespool selgitatud, on kõigil kolmel finantsaruandel teabe vastastikune mõju. Finantsmudelid Mis on finantsmudelid Finantsmodelleerimine toimub Excelis, et prognoosida ettevõtte finantstulemusi. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. tulevase tootluse prognoosimiseks kasutage nendes avaldustes sisalduva teabe seose suundumusi ning ajalooliste andmete perioodide vahelist suundumust.

Selle teabe ettevalmistamine ja esitamine võib muutuda üsna keeruliseks. Üldiselt järgitakse finantsmudeli loomiseks järgmisi samme.

- Iga põhilause jaoks on koostatud reaelemendid. See annab üldise vormi ja skeleti, mida finantsmudel järgib

- Ajaloolised numbrid on paigutatud igale reale

- Siinkohal kontrollib mudeli looja sageli, kas kumbki põhilause ühtib teise andmetega. Näiteks rahavoogude aruandes arvutatud sularaha lõppjääk peab võrduma bilansi rahakontoga

- Lehel on koostatud eelduste jaotis, et analüüsida põhiarvamuste iga rea perioodide vahelist suundumust

- Seejärel kasutatakse olemasolevate ajalooliste andmete põhjal tehtud eeldusi samade realtoodete prognoositavate eelduste loomiseks

- Iga põhilause prognoositud jaotises kasutatakse prognoositavaid eeldusi iga rea väärtuste täitmiseks. Kuna analüütik või kasutaja on prognoositud eelduste loomisel analüüsinud varasemaid suundumusi, peaksid asustatud väärtused järgima ajaloolisi suundumusi

- Keerukamate ridade arvutamiseks kasutatakse toetavaid ajakavasid. Näiteks võla graafik Võlgade ajakava Võlgade graafik esitab kogu ettevõtte võla graafikus, lähtudes selle tähtajast ja intressimäärast. Finantsmodelleerimisel kasutatakse intressikulu voogasid intressikulu ja võlakirjete jäägi arvutamiseks. Amortisatsiooni- ja amortisatsioonigraafik Amortisatsioonigraafik Finantsmodelleerimisel on vaja amortisatsioonigraafikut, et linkida kolm finantsaruannet (tulud, bilanss, rahavoog) Excelis kasutatakse amortisatsioonikulu ja pikaajalise põhivara jäägi arvutamiseks. Need väärtused voolavad kolme peamisse avaldusse

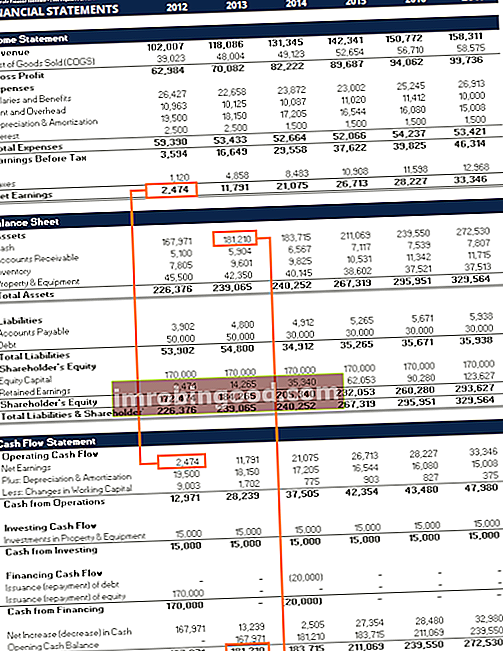

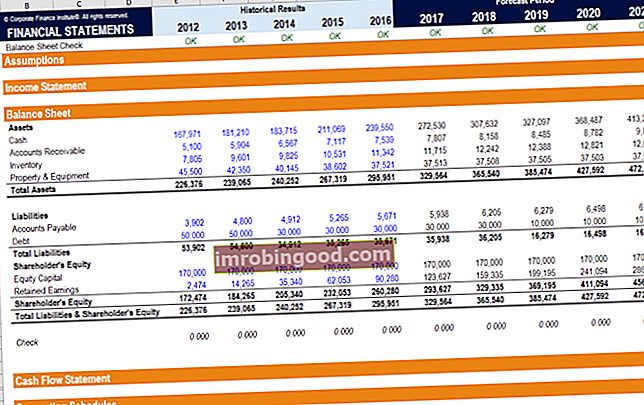

Ekraanipilt Finance'i finantsmudelite kursustelt.

Kolme finantsaruandega seotud rohkem ressursse

Loodame, et see on olnud teie jaoks kasulik ülevaade kolmest finantsaruandest. Finance on ülemaailmse finantsmudeli modelleerimise ja hindamise analüütiku (FMVA) ametlik pakkuja. FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari, mis on loodud selleks, et aidata kõigil saada maailmatasemel finantsanalüütikuks . Finantsmodelleerimise kursuste, koolituste ja õppuste abil võib igaüks maailmas saada suurepäraseks analüütikuks. Õppimise jätkamiseks uurige neid täiendavaid finantsressursse:

- Kuidas siduda 3 aruannet Kuidas on seotud 3 finantsaruannet Kuidas on kolm finantsaruannet omavahel ühendatud? Selgitame, kuidas kolm finantsaruannet Excelis finantsmudelite ja hindamise jaoks omavahel siduda. Puhaskasumi ja jaotamata kasumi, PP&E, amortisatsiooni, kapitalikulude, käibekapitali, finantseerimistegevuse ja sularahajäägi seosed

- Mis on finantsmudelid Mis on finantsmudelid? Finantsmodelleerimine toimub Excelis, et prognoosida ettevõtte finantstulemusi. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada.

- Finantsmodelleerimise parimad tavad Tasuta finantsmudelite juhend See finantsmudelite juhend hõlmab Exceli näpunäiteid ja parimaid tavasid eelduste, draiverite, prognoosimise, kolme väite linkimise, DCF-i analüüsi ja muu kohta.

- Finantsintervjuu küsimused Finantsintervjuu küsimused Finantsintervjuu küsimused ja vastused. See loend sisaldab kõige tavalisemaid ja sagedasemaid intervjuuküsimusi ning vastuseid töökohtade ja karjääri rahastamiseks. On kaks peamist kategooriat: käitumuslik ja tehniline

- Interaktiivne karjäärikaart