IRR-funktsioon on liigitatud Exceli finantsfunktsioonide funktsioonide loendisse, mis sisaldab finantsanalüütikute jaoks olulisemaid Exceli funktsioone. See petulehekülg hõlmab 100 funktsiooni, mida on Exceli analüütikuna tundmine oluline. IRR tagastab sisemise tootluse sisemise tasuvuse määra (IRR). Sisemine tasuvuse määr (IRR) on diskontomäär, mis muudab projekti praeguse netoväärtuse (NPV) nulliks. Teisisõnu, see on eeldatav liitne aastane tootlus, mis teenitakse projektilt või investeeringult. antud rahavoogude puhul, see tähendab alginvesteeringu väärtus ja netotulu väärtuste jada.

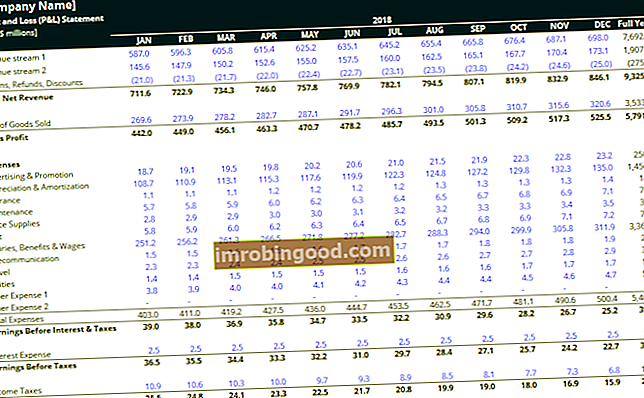

Funktsioonist on finantsmodelleerimisel palju abi. Mis on finantsmudelid Finantsmodelleerimine viiakse Excelis läbi ettevõtte finantsnäitajate prognoosimiseks. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. , kuna see aitab välja arvutada investeeringu tasuvuse määra rahavoogude seeria põhjal. Hindamisvabad hindamisjuhendid olulisemate mõistete õppimiseks oma tempos. Need artiklid õpetavad teile ettevõtte hindamise parimaid tavasid ja ettevõtte väärtustamist, kasutades võrreldavat ettevõtte analüüsi, diskonteeritud rahavoogude (DCF) modelleerimist ja pretsedenditehinguid, mida kasutatakse investeerimispanganduses, omakapitali uuringutes. Ettevõtted kasutavad seda sageli kapitaliprojektide võrdlemiseks ja otsustamiseks. Üks näide on see, kui ettevõttele esitatakse kaks võimalust: üks investeerib uude tehasesse ja teine laiendab oma olemasolevat tehast. IRR-funktsiooni abil saame hinnata mõlema stsenaariumi IRR-i ja kontrollida, milline neist on kõrgem kui kaalutud keskmine kapitalikulu (WACC WACC WACC on ettevõtte kaalutud keskmine kapitalikulu ja esindab selle segatud kapitalikulusid, sealhulgas omakapitali ja võlga. WACC valem on = (E / V x Re) + ((D / V x Rd) x (1-T)). See juhend annab ülevaate sellest, mis see on, miks seda kasutatakse, kuidas seda arvutada ja pakub ka ettevõtte allalaaditavat WACC-kalkulaatorit (tuntud ka kui takistusmäära). Kui mõlemad on suuremad kui kapitalikulu, valime finantsanalüüsi tegemisel selle, mis näitab kõrgemat IRR-i ja / või nüüdist puhasväärtust (NPV NPV valem A juhend Exceli NPV valemi kohta. Oluline on täpselt aru saada, kuidas NPV valem töötab Excelis ja selle taga olev matemaatika. NPV = F / [(1 + r) ^ n] kus PV = nüüdisväärtus, F = tulevane makse (rahavoog), r = diskontomäär, n = tulevikus) kui teine.

Märkus: suurema täpsuse huvides soovitab Finance teil kasutada funktsiooni XIRR XIRR vs IRR Miks kasutada XIRR vs IRR. XIRR määrab igale rahakäigule konkreetsed kuupäevad, muutes selle Exceli finantsmudeli loomisel IRR-st täpsemaks. .

IRR valem

= IRR (väärtused, [arvata])

IRR-funktsioon kasutab järgmisi argumente:

- Väärtused (nõutav argument) - see on väärtuste massiiv, mis tähistab rahavoogude jada. Rahavood hõlmavad investeeringuid ja puhaskasumi väärtusi. Väärtused võivad olla viide väärtusi sisaldavale lahtrivahemikule.

- [Arva] (valikuline argument) - see on kasutaja poolt arvatav arv, mis on lähedal eeldatavale sisemisele tootlusele (kuna võib olla kaks lahendust sisemise tasuvuse määra jaoks). Kui see välja jätta, saab funktsioon vaikeväärtuseks 0,1 (= 10%).

Märkused

- Sisemise tootluse arvutamiseks peaks argumendi väärtus sisaldama vähemalt ühte positiivset ja ühte negatiivset väärtust.

- IRR-funktsioon kasutab rahavoogude tõlgendamiseks väärtuste järjekorda. Seega on vaja maksed ja sissetulekute väärtused sisestada järjestikku.

- Kui massiiv või viideargument sisaldab loogilisi väärtusi, tühje lahtreid või teksti, ignoreeritakse neid väärtusi.

Lisateabe saamiseks käivitage kohe meie tasuta Exceli krahhikursus!

Kuidas kasutada IRR-funktsiooni Excelis?

Töölehe funktsioonina saab IRR sisestada valemi osana töölehe lahtrisse. Funktsiooni kasutamise mõistmiseks kaalume mõnda näidet:

Näide 1

1 000 000 suuruse alginvesteeringu korral on rahavood toodud allpool:

Esialgne investeering on siin negatiivne väärtus, kuna see on väljaminev makse. Raha sissevool on positiivsete väärtustega.

Sisemine tootlus, mille saame, on 14%.

Näide 2

Arvutame CAGR IRR-i abil. Oletame, et meile antakse järgmine teave:

IRR-funktsioon ei ole täpselt mõeldud ühendi kasvu kiiruse arvutamiseks, seega peame algandmed ümber kujundama sel viisil:

Investeeringu algväärtus tuleks sisestada negatiivse arvuna. Investeeringu lõppväärtus on positiivne arv. Kõiki vaheväärtusi hoitakse nullidena.

Nüüd rakendaksime CAGR-i arvutamiseks lihtsalt IRR-funktsiooni, nagu allpool näidatud:

CAGR saame:

Teeme pöördprojekteerimise, et kontrollida, kas saadud väärtus on õige või mitte.

CAGR arvutamiseks kasutatakse tavaliselt valemit = ((Lõppväärtus / Algväärtus) ^ (1 / Perioodid) -1.

Kasutatav valem on:

Saadud tulemus on sama, mis IRR-funktsiooni kasutades:

IRR-funktsiooni kohta meeldejäävad asjad

- #NUM! tõrge - ilmneb siis, kui:

- Kui antud väärtuste massiiv ei sisalda vähemalt ühte negatiivset ja ühte positiivset väärtust

- Arvestus ei lähe 20 korduse järel kokku. Kui sisemise tasuvuse määr ei suuda leida tulemust, mis toimiks pärast 20 katset, siis #NUM! tagastatakse vea väärtus.

- IRR on tihedalt seotud NPV (Net Present Value) funktsiooniga. IRR-i abil arvutatud tootlus on diskontomäär, mis vastab 0 dollari (null) NPV-le.

Tasuta Exceli kursus

Kui soovite funktsioonide kohta lisateavet saada ja nende asjatundjaks saada, vaadake Finance'i tasuta Exceli krahhikursust! Vaadake läbi samm-sammult juhised ja demonstratsioonid, kuidas saada Exceli jõukasutajaks.

Lisaressursid

Täname oluliste Exceli valemite finantsjuhendi lugemise eest! Võttes aega nende funktsioonide õppimiseks ja juhtimiseks, kiirendate märkimisväärselt oma finantsmudeleid ja -analüüse. Lisateabe saamiseks vaadake neid täiendavaid finantsressursse:

- XIRR vs IRR Miks kasutada XIRR vs IRR? XIRR määrab igale rahakäigule konkreetsed kuupäevad, muutes selle Exceli finantsmudeli loomisel IRR-st täpsemaks.

- Muudetud sisemine tootlus (MIRR) MIRR juhend Modifitseeritud sisemine tootlus (MIRR) on Exceli funktsioon, mis võtab arvesse projekti või ettevõtte rahavoogude finantseerimiskulusid (kapitalikulusid) ja reinvesteerimismäära investeeringu ajahorisont.

- Finacial Modeling Guide Tasuta finantsmodelleerimise juhend See finantsmodelleerimise juhend hõlmab Exceli näpunäiteid ja parimaid tavasid eelduste, draiverite, prognoosimise, kolme väite linkimise, DCF-i analüüsi ja muu kohta.

- Finantsanalüütikute programm FMVA® sertifitseerimine Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari