DCF-mudel on teatud tüüpi finantsmudel Finantsmudelite tüübid Kõige tavalisemad finantsmudelite tüübid hõlmavad järgmist: 3 avalduse mudel, DCF-mudel, ühinemis- ja ühinemismudel, LBO-mudel, eelarvemudel. Avastage kümme peamist tüüpi, mida ettevõtte väärtustamiseks kasutatakse. DCF tähistab Don arvestatud Ctuhk Fmadal, seega on DCF-i mudel lihtsalt prognoos ettevõtte vabast rahavoogust, mis on diskonteeritud tagasi tänase väärtuseni, mida nimetatakse nüüdisväärtuseks (Net Present Value). See DCF-mudeli koolitusjuhend õpetab teile samm-sammult põhitõdesid.

Ehkki kontseptsioon on lihtne, on tegelikult kõigi eespool nimetatud komponentide jaoks vaja üsna palju tehnilist tausta, nii et jagagem neid üksikasjalikumalt. DCF-i mudeli põhielement on 3-aruandeline finantsmudel 3-aruandemudel 3-aruandeline mudel seob kasumiaruande, bilansi ja rahavoogude aruande üheks dünaamiliselt ühendatud finantsmudeliks. Näited, juhend, mis seob finantsaruanded omavahel. See DCF-mudeli koolitusjuhend juhatab teid läbi sammud, mida peate ise selle loomiseks teadma.

Mis on vabastamata rahavoog?

Rahavoog Rahavoog Rahavoog (CF) on ettevõtte, asutuse või üksikisiku rahasumma suurenemine või vähenemine. Rahanduses kasutatakse seda terminit selleks, et kirjeldada sularaha (valuuta) kogust, mis on antud ajaperioodil loodud või tarbitud. Mitut tüüpi CF on lihtsalt ettevõtte loodud raha, mis on investoritele jaotatav või ettevõttesse reinvesteeritav. Finantsmodelleerimises Mis on finantsmudelid Finantsmodelleerimine viiakse Excelis läbi, et prognoosida ettevõtte finantstulemusi. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. ja DCF-i analüüs, kõige sagedamini kasutatav rahavoog on Unlevered Free Cash Flow (nimetatakse ka vabaks rahavooks firmale) - raha, mis on saadaval nii võla- kui ka omakapitaliinvestoritele. Lisateabe saamiseks lugege palun meie vabade rahavoogude arvutamise juhendit.

Rahavoogu kasutatakse seetõttu, et see esindab majanduslikku väärtust, samas kui raamatupidamismõõdikud, nagu puhastulu, mitte. Ettevõttel võib olla positiivne puhaskasum, kuid negatiivne rahavoog, mis õõnestaks ettevõtte majandust. Sularaha on see, mida investorid päeva lõpuks tegelikult hindavad, mitte raamatupidamise kasum.

Lisateave tagastamata vaba rahavoo kohta Vabastamata vaba rahavoog Vabastamata vaba rahavoog on ettevõtte teoreetiline rahavoogude arv, eeldades, et ettevõte on täielikult võlgadeta ja ilma intressikuludeta. ja kuidas seda arvutada.

Miks diskonteeritakse rahavoogusid?

Ettevõtte rahavoog diskonteeritakse tagasi kindlasse ajahetke (sellest ka nimi Allahinnatud Cash Flow mudel), tavaliselt praeguse kuupäevani. Rahavoogude diskonteerimise põhjuseks on mitu asja, mis on enamasti kokku lepitud alternatiivkulu ja riskina vastavalt raha ajaväärtuse teooriale. Raha ajaväärtus eeldab, et olevikus olev raha on tulevikus väärt rohkem kui raha, sest olevikus olevat raha saab investeerida ja seeläbi rohkem teenida.

Ettevõtte kaalutud keskmine kapitalikulu WACC WACC on ettevõtte kaalutud keskmine kapitalikulu ja esindab tema segatud kapitalikulusid, sealhulgas omakapitali ja võlga. WACC valem on = (E / V x Re) + ((D / V x Rd) x (1-T)). See juhend annab ülevaate sellest, mis see on, miks seda kasutatakse, kuidas seda arvutada, ning allalaaditav WACC kalkulaator (WACC) tähistab investorite oodatavat nõutavat tootlust. Seetõttu võib seda pidada ka ettevõtte alternatiivkuluks, st kui nad mujalt kõrgemat tootlust ei leia, peaksid nad oma aktsiad tagasi ostma.

Sel määral, kui ettevõte saavutab kapitalimaksumusest kõrgema tootluse (tõkke määra tõkke määra määratlus) tõkke määr, mida nimetatakse ka minimaalseks vastuvõetavaks tootluseks (MARR), on minimaalne nõutav tootlus või sihttase investorid loodavad investeeringult saada. Määr määratakse, hinnates kapitali hinda, sellega seotud riske, ettevõtte laienemise praeguseid võimalusi, sarnaste investeeringute tasuvuse määrasid ja muid tegureid, mida nad „loovad väärtust“. Kui nad teenivad kapitalimaksumusest madalamat tootlust, siis nad hävitavad väärtust.

Investorite nõutav tootlus (nagu eespool käsitletud) on üldiselt seotud investeeringu riskiga (kasutades kapitalivara hinnakujunduse mudelit Kapitalivara hinnamudel (CAPM), on kapitalivara hinnamudel (CAPM) mudel, mis kirjeldab suhet oodatava CAPM-i valem näitab, et väärtpaberi tootlus on võrdne riskivaba tulu pluss riskipreemiaga, mis põhineb selle väärtpaberi beetaversioonil). Seega, mida riskantsem on investeering, seda kõrgem on nõutav tootlus ja suurem kapitalikulu.

Mida kaugemal on rahavood, seda riskantsemad nad on ja seetõttu tuleb neid veelgi diskonteerida.

Kuidas koostada rahavoogude prognoos DCF-i mudelis

See on suur teema ja ettevõtte toimivuse prognoosimise taga on terve kunst. Lihtsamalt öeldes on finantsanalüütiku ülesanne teha võimalikult teadlik prognoos selle kohta, kuidas ettevõtte kõik tegurid mõjutavad selle tulemusi tulevikus. Lisateabe saamiseks vaadake meie eelduste ja prognooside juhendit.

Tavaliselt läheb DCF-mudeli prognoos välja umbes viis aastat, välja arvatud ressursside või pika elueaga tööstusharud nagu kaevandamine, nafta ja gaas ning infrastruktuur, kus inseneriaruandeid saab kasutada pikaajalise ressursside eluea ehitamiseks ”Prognoos. Selle näite leiate meie kaevanduse finantsmudelite kursusest.

# 1 Tulude prognoosimine

Tuluprognoosi koostamiseks on mitu võimalust, kuid üldjoontes jagunevad need kahte peamisse kategooriasse: kasvupõhine ja juhipõhine.

Kasvupõhine prognoos on lihtsam ja mõistlik stabiilsete, küpsete ettevõtete jaoks, kus saab kasutada põhilist kasvumäära aasta-aastalt. Paljude DCF-i mudelite jaoks on see piisav.

Juhipõhine prognoos on üksikasjalikum ja seda on keeruline välja töötada. See nõuab tulude jaotamist erinevateks teguriteks, nagu hind, maht, tooted, kliendid, turuosa ja välised tegurid. Regressioonianalüüsi kasutatakse sageli draiveripõhise prognoosi osana, et määrata kindlaks seos aluseks olevate draiverite ja tipptasemel tulude kasvu vahel.

# 2 Kulude prognoosimine

Kuluprognoosi koostamine võib olla väga üksikasjalik ja detailne protsess või ka lihtne võrdlus aastate lõikes.

Kõige üksikasjalikumat lähenemist nimetatakse nullpõhiseks eelarveks. Nullpõhiseks eelarvestamiseks. Nullpõhine eelarvestamine (ZBB) on eelarvestamise tehnika, mis eraldab rahastamist tõhususe ja vajalikkuse, mitte eelarve ajaloo põhjal. Juhtimine ja nõuab kulude ülesehitamist nullist, arvestamata eelmisel aastal kulutatut. Tavaliselt palutakse ettevõtte igal osakonnal põhjendada iga oma kulutust, lähtudes tegevusest.

Seda lähenemist kasutatakse sageli kulude kärpimise keskkonnas või finantskontrolli kehtestamisel. See on otstarbekas ainult ettevõttesiseselt, mitte autsaiderite, näiteks investeerimispankurite või aktsiauuringute analüütikute poolt.

# 3 Kapitali prognoosimine

Kui suurem osa kasumiaruandest on paigas, on aeg kapitalivarasid prognoosida. Nende hulka kuuluvad tavaliselt bilansikirjed nagu materiaalne põhivara (PP&E) PP&E (materiaalne põhivara) PP&E (materiaalne põhivara) on üks bilansis leiduvatest põhivaradest. PP&E-d mõjutavad Capex, amortisatsioon ning põhivara soetamine / realiseerimine. Need varad mängivad võtmerolli ettevõtte tegevuse ja tulevaste kulude, tehnoloogia, uurimis- ja arendustegevuse (R & D) finantskavandamisel ja analüüsimisel Teadus- ja arendustegevuse kapitaliseerimise ja R&D kulude kapitaliseerimise juhend. GAAPi kohaselt peavad ettevõtted kulutama teadus- ja arendustegevuse (R&D) kulutamise aastal. Paljude ettevõtete jaoks põhjustab see kasumi ja tootluse arvutuste ulatuslikku kõikumist ning vara või investeeritud kapitali ebapiisavat mõõtmist. Praktika mõjutab ja käibekapitali, mis hõlmab nõudeid ja varusid.

PP&E on sageli suurim bilansikirje ja kapitalikulutused Kuidas arvutada CapEx - valem See juhend näitab, kuidas arvutada CapEx tuletades CapExi valem kasumiaruandest ja bilansist finantsmudelite koostamiseks ja analüüsimiseks. (CapEx), samuti amortisatsioon, tuleb modelleerida eraldi ajakavana. Kõige üksikasjalikum lähenemisviis on DCF-i mudelis iga peamise kapitalivara jaoks eraldi ajakava koostamine ja seejärel nende koondamine kogu graafikusse. Igal kapitalivarade graafikul on mitu rida: algsaldo, CapEx, amortisatsioon, käsutused ja lõppsaldo.

# 4 Kapitali struktuuri prognoosimine

Selle jaotise ülesehitus sõltub suuresti sellest, millist tüüpi DCF-i mudeli te ehitate. Kõige tavalisem lähenemine on lihtsalt hoida ettevõtte praegune kapitalistruktuur paigas, eeldades, et peale teadaolevate asjade ei toimu suuri muudatusi, näiteks võla tähtaeg.

Kuna kasutame vaba rahavoogu, siis pole see jaotis DCF-i mudeli jaoks nii oluline. See on siiski oluline, kui vaatate asju aktsiainvestori või aktsiauuringute analüütiku vaatenurgast. Investeerimispankurid keskenduvad tavaliselt ettevõtte väärtusele. Ettevõtte väärtus Ettevõtte väärtus ehk ettevõtte väärtus on ettevõtte kogu väärtus, mis võrdub tema omakapitali väärtusega, millele lisandub netovõlg pluss kõik vähemusosalused, mida kasutatakse hindamisel. Selles vaadeldakse kogu turuväärtust, mitte ainult omakapitali väärtust, nii et kõik võla- ja omakapitalinõuded ning varanõuded on kaasatud. , kuna see on asjakohasem ühinemis- ja ühinemistehingute puhul, kus kogu ettevõtet ostetakse või müüakse.

# 5 Lõppväärtus

Lõppväärtuse DCF lõppväärtuse valemit DCF lõppväärtuse valemit kasutatakse ettevõtte väärtuse arvutamiseks pärast prognoositavat perioodi DCF analüüsis. See on peamine osa finantsmudelist ja väga oluline osa DCF-i mudelist. Sageli moodustab see üle 50% ettevõtte praegusest netoväärtusest, eriti kui prognoosiperiood on viis aastat või vähem. Lõppväärtuse arvutamiseks on kaks võimalust: püsiva kasvukiiruse lähenemine ja mitmekordne väljumismeetod.

Igavese kasvumäära lähenemisviis eeldab, et prognoosiperioodi lõpus tekkinud rahavoog kasvab igavesti püsiva kiirusega. Nii on näiteks ettevõtte rahavoog 10 miljonit dollarit ja kasvab igavesti 2% juures, kapitalikulu on 15%. Lõplik väärtus on 10 miljonit dollarit / (15% - 2%) = 77 miljonit dollarit.

Mitmekordse lähenemise korral eeldatakse, et ettevõte müüakse selle eest, mille mõistlik ostja selle eest maksaks. Tavaliselt tähendab see EV / EBITDA mitmekordset EBITDA mitmekordset EBITDA mitmekordset on finantssuhe, mis võrdleb ettevõtte ettevõtte väärtust tema aasta EBITDA-ga. Seda mitmekordset kasutatakse ettevõtte väärtuse määramiseks ja selle võrdlemiseks teiste sarnaste ettevõtete väärtusega. Ettevõtte kordne EBITDA annab kapitalistruktuuri erinevuste normaliseeritud suhte võrreldavate ettevõtete praeguste kauplemisväärtuste juures või nende lähedal. Nagu näete allpool toodud näites, kui ettevõttel on 6,3 miljonit dollarit EBITDA EBITDA EBITDA või kasum enne intresse, maksu, amortisatsiooni, amortisatsiooni, on ettevõtte kasum enne nende netovähenduste tegemist. EBITDA keskendub ettevõtte tegevusega seotud otsustele, sest enne kapitali struktuuri mõju vaadeldakse ettevõtte põhitegevuse kasumlikkust. Valem, näited ja sarnased ettevõtted kauplevad 8x, siis on lõplik väärtus 6,3 miljonit dollarit x 8 = 50 miljonit dollarit. Seejärel diskonteeritakse see väärtus tagasi praegusesse, et saada lõppväärtuse NPV.

# 6 Rahavoogude ajastamine

DCF-mudelis on oluline pöörata suurt tähelepanu rahavoogude ajastamisele, kuna kõik ajaperioodid pole tingimata võrdsed. Mudeli alguses on sageli „tõrjeperiood“, kus laekub vaid osa aasta rahavoogudest. Lisaks on sularaha väljavool (tegeliku investeeringu tegemine) tavaliselt ajavahemik enne tõendi laekumist.

XNPV XNPV funktsioon Excelis Täpsuse ja täpsuse tagamiseks tuleks Exceli XNPV funktsiooni kasutada finantsmodelleerimisel ja hindamisanalüüsil tavalise NPV funktsiooni kohal. XNPV valemis kasutatakse konkreetseid kuupäevi, mis vastavad igale sarjas diskonteeritud rahavoole. Õppige selles juhendis samm-sammult koos näidete ja sceenshotidega ning XIRR XIRR vs IRR Miks kasutada XIRR vs IRR. XIRR määrab igale rahakäigule konkreetsed kuupäevad, muutes selle Exceli finantsmudeli loomisel IRR-st täpsemaks. on lihtsad viisid, kuidas DCF-mudeli ülesehitamisel olla rahavoogude ajastusega väga konkreetne. Parim tava on nende kasutamine finantsanalüüsi tegemisel alati Exceli tavapärase NPV-valemi NPV-vormeli A juhend Exceli NPV-valemi kohta. Oluline on täpselt mõista, kuidas NPV valem Excelis töötab ja selle taga olev matemaatika. NPV = F / [(1 + r) ^ n] kus PV = nüüdisväärtus, F = tulevane makse (rahavoog), r = diskontomäär, n = tulevaste perioodide arv ja IRR Exceli funktsioonid.

# 7 DCF ettevõtte väärtus

DCF-mudeli ehitamisel vabade vabade rahavoogude kasutamisel on saavutatud NPV alati ettevõtte väärtus (EV Enterprise Value Enterprise Value ehk ettevõtte väärtus on ettevõtte kogu väärtus, mis võrdub ettevõtte omakapitali väärtusega, millele lisandub netovõlg, pluss mis tahes vähemuse osalus, mida kasutatakse hindamisel. See vaatleb kogu turuväärtust, mitte ainult omakapitali väärtust, nii et kõik võla ja omakapitali osalused ja varanõuded on kaasatud. See on see, mida vajate, kui soovite väärtustada kogu ettevõtet või võrrelda seda teiste ettevõtetega, võtmata arvesse nende kapitalistruktuure (st õunte-õunte võrdlust). Investeerimispangandus on enamiku investeerimispanganduse jaoks panga või finantseerimisasutuse divisjon, mis teenindab valitsusi, ettevõtteid ja asutusi, pakkudes nõustamisteenuseid (kapitali kaasamine) ning ühinemiste ja ülevõtmiste (M&A) teenuseid. Investeerimispangad tegutsevad vahendajatehingutena, keskendutakse ettevõtte väärtusele.

# 8 DCF omakapitali väärtus

Kui otsite ettevõtte omakapitali väärtust, võtate neto nüüdisväärtuse (NPV) nüüdisväärtuse (NPV) nüüdisväärtuse (NPV) on kõigi tulevaste (positiivsete ja negatiivsete) rahavoogude väärtus kogu praeguse investeeringu eluiga. NPV analüüs on sisemise hindamise vorm ja seda kasutatakse laialdaselt kogu finants- ja raamatupidamisarvestuses ettevõtte väärtuse, investeeringute väärtpaberi, vabastamata vaba rahavoo määramiseks ning selle korrigeerimiseks raha ja raha ekvivalentide järgi. Raha ja raha ekvivalendid on kõige likviidsemad kogu bilansis olev vara. Sularaha ekvivalendid hõlmavad rahaturu väärtpabereid, pankuri aktsepteerimise ekvivalente, võlga ja kõiki vähemusosalusi. See annab teile omakapitali väärtuse, mille saate jagada aktsiate arvuga ja jõuda aktsia hinnani. Selline lähenemine on tavalisem institutsionaalsete investorite või aktsiauuringute analüütikute puhul, kes mõlemad vaatavad läbi aktsiate ostmise või müümise.

Laadige alla tasuta mall

Sisestage oma nimi ja e-posti aadress allolevale vormile ning laadige kohe alla tasuta DCF Model Exceli mall!

Tundlikkuse analüüs DCF-mudelis

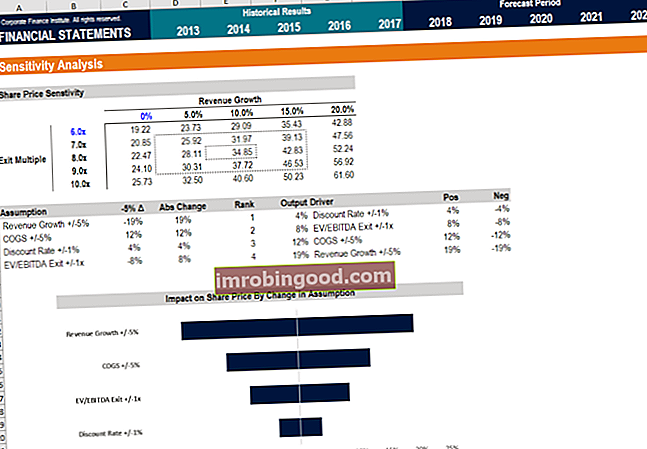

Kui DCF-mudel on valmis (st olete jõudnud ettevõtte NPV-ni), on aeg kihtida tundlikkusanalüüsile, et teha kindlaks, millist väärtuste vahemikku võiks ettevõte väärtustada, kui mudeli erinevad draiverid või eeldused muutuvad.

Selle analüüsi tegemiseks kasutab analüütik kahte peamist Exceli tööriista: andmetabelid ja eesmärgiotsing. Ühendades ettevõtte NPV lahtritega, mis mõjutavad aluseks olevaid eeldusi, on võimalik näha, kuidas väärtus erinevate sisenditega muutub.

Meil on hulgaliselt ressursse selle kohta, kuidas Excelis tundlikkusanalüüsi teha, kui olete huvitatud selle teostamise õppimisest.

Soodustatud rahavoogude valemi video

Vaadake Finantsi video selgitust selle kohta, kuidas valem töötab ja kuidas saate seda oma finantsanalüüsis lisada.

Rohkem DCF-i ja finantsmudelite koolitust

Finance on finantsmodelleerimise ja hindamise analüütiku (FMVA) ® nimetuse ametlik ülemaailmne pakkuja FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, J.P. Morgan ja Ferrari. Kui soovite oma ettevõtte finantskarjääri viia järgmisele tasemele, on meil olemas palju finantsmudelite ressursse.

Meie kõige populaarsemad ja kasulikumad finantsanalüütikute ressursid on:

- Aktsiauuringud vs investeerimispangandus Aktsiauuringud vs investeerimispangandus Aktsiauuringud vs investeerimispangandus. Kapitaliturgudel karjääri vaadates on oluline mõista, kas olete sobivam investeerimispanganduse või omakapitali uuringute jaoks. Mõlemad pakuvad suurepärast töökogemust ja suurepärast palka. Ühe valimine teise seast sõltub tegelikult isiksusest enam kui millestki muust.

- Investeerimispanga intervjuu küsimused Investeerimispanga intervjuu küsimused ja vastused Investeerimispanga intervjuu küsimused ja vastused. Seda tegelikku vormi kasutas pank uue analüütiku või sidusettevõtte palkamiseks. IB intervjuu ülevaated ja strateegiad. Küsimused on jaotatud järgmisteks: panga ja tööstuse ülevaade, tööajalugu (jätkamine), tehnilised küsimused (rahandus, raamatupidamine, hindamine) ja käitumuslik (sobivus)

- Parimate pankade nimekiri Parimate investeerimispankade loend Tähestikulises järjekorras maailma 100 parema investeerimispanga loetelu. Tippnimekirja kuuluvad investeerimispangad on Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Blackstone, Rothschild, Scotiabank, RBC, UBS, Wells Fargo, Deutsche Bank, Citi, Macquarie, HSBC, ICBC, Credit Suisse, Bank of America Merril Lynch

- Finantsmodelleerimise kursused

- Finantsmudelite tüübid Finantsmudelite tüübid Kõige tavalisemad finantsmudelite tüübid hõlmavad järgmist: 3 avalduse mudel, DCF mudel, ühinemiste ja ühinemiste mudel, LBO mudel, eelarvemudel. Avastage 10 parimat tüüpi

- Exceli kursused