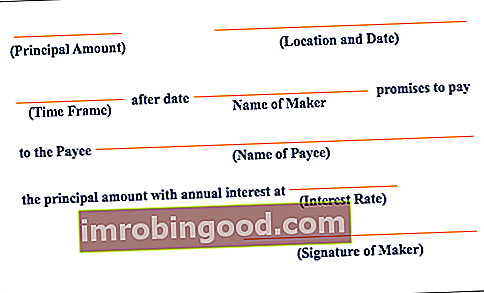

Saadavad võlakirjad on bilansi kirje, kuhu kirjendatakse võlakirjade väärtus Võlakiri Veksel viitab finantsinstrumendile, mis sisaldab emitendi kirjalikku lubadust maksta teisele osapoolele - saajale - konkreetne rahasumma kas konkreetne tulevane kuupäev või kui makse saaja nõuab makset. Märkus peaks sisaldama kõiki võlgnevusega seotud tingimusi, sealhulgas seda, millal ja millal on ettevõttel võlgu ning mille eest peaks tasu saama. Kirjalik veksel annab omanikule või esitajale õiguse saada juriidilises lepingus sätestatud summa. Vekslid on kirjalik lubadus maksta teisele osapoolele sularaha kindlaksmääratud tulevasel kuupäeval või enne seda.

Kui võlgnevus tuleb tasuda aasta jooksul, käsitletakse seda lühiajalisena Käibevara Käibevara on kõik varad, mida saab ühe aasta jooksul mõistlikult rahaks konverteerida. Neid kasutatakse tavaliselt ettevõtte likviidsuse mõõtmiseks. bilansis bilanss Bilanss on üks kolmest põhiaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital. Kui selle maksetähtaeg on hiljem kui üks aasta tulevikus, käsitletakse seda bilansis põhivarana.

Sageli võimaldab ettevõte klientidel oma tähtaja ületanud kontod (ettevõtte võlgnevused) teisendada saadaolevateks võlgnevusteks. Seda tehes saab võlgnik tavaliselt kasu, kui tal on rohkem aega maksmiseks.

Saada võlakirjade peamised komponendid

Siin on saadaolevate võlgnevuste peamised komponendid:

- Põhiväärtus: Noodi nimiväärtus

- Tegija: Isik, kes teeb märkme ja lubab seetõttu maksta selle omanikule. Tegijale liigitatakse sedel makstavaks. Võlakirjad Võlgnevad võlad on kirjalikud lepingud (võlakirjad), milles üks osapool on nõus maksma teisele poolele teatud summa sularaha. Teise võimalusena on makstav veksel kahe osapoole vaheline laen. Vaadake märkme nõutavaid elemente ja näiteid.

- Saaja: Isik, kes hoiab nooti käes ja peab seetõttu maksma tegijalt makse. Makse saaja jaoks liigitatakse veksel võlgnetavaks veksliks

- Märgitud huvi: Võlakiri sisaldab üldjuhul ettemääratud intressimäära; veksli valmistaja on kohustatud tasuma lisaks põhisummale tasumisele kuuluva intressi samal ajal, kui ta maksab põhisumma.

- Ajakava: Võlakirja tagasimaksmise aeg. Saadavate võlakirjade eest tavaliselt ettemaksetrahve ei kohaldata, seega on veksli koostajal õigus veksel ära maksta veksli teatatud maksetähtpäeval või tähtpäeval.

Näide saadaolevatest võlakirjadest

Ettevõte A müüb ettevõttele B masinaid 300 000 dollari eest, tasumisega 30 päeva jooksul. Pärast seda, kui ettevõte B on 45 päeva maksmata jätnud, lepivad mõlemad pooled kokku, et ettevõte B väljastab võlakirja, mille põhisumma on 300 000 dollarit, intressimääraga 10% ja makse 100 000 dollarit koos intressidega, mis tuleb tasuda iga kuu lõpus järgmise kolme kuu jooksul. Teise võimalusena võib märkuses öelda, et tasumisele kuuluv intress tuleb maksta koos kolmanda ja viimase põhimaksega 100 000 dollarit.

Selles näites kirjendab ettevõte A oma bilansis võlanõuete kirjet, ettevõte B aga oma bilansis võlgnetavate kirjete kirjet. Põhiväärtus on 300 000 dollarit, millest 100 000 dollarit tuleb maksta kuus. Lisaks on võlakirjas kokkulepitud intressimäär 10%.

Näide saadaolevate märkmete päevikute kirjetest

Kasutades endiselt ülalkirjeldatud näidet ettevõtetega A ja B:

Ettevõtte A kohta kirjendatakse järgmise kolme kuu jooksul võlgnetav 300 000 dollari suurune võlgnevus, maksetega 100 000 dollarit iga kuu lõpus ja intressimääraga 10%.

Ettevõtte A korralikud päevikukanded on järgmised:

Esimese kuu lõpus maksab ettevõte B nii 100 000 dollarit kui ka intressimakse = 2465,75 dollarit (arvutatakse kui 300 000 dollarit x 10% x 30/365 päeva = 2 465,75 dollarit).

Teise kuu lõpus maksab ettevõte B 100 000 dollarit koos intressiga 200 000 dollarit x 10% x 30/365 päeva = 1643,84 dollarit. Pange tähele, et intresside summa on väiksem, kuna tasumata põhisumma on nüüd vaid 200 000 dollarit (300 000–100 000 dollarit), mida on vähendatud eelmise kuu maksega.

Kolmanda ja viimase kuu lõpus maksab ettevõte B ülejäänud põhiosa 100 000 dollarit, samuti intressi 100 000 dollarit x 10% x 30/365 päeva = 821,92 dollarit

Kolme kuu lõpus makstakse võlakiri koos intressidega täielikult ära.

Saada võlakirjad vs makstavad märkmed

Pole ebatavaline, et ettevõttel on finantsseisundi aruandes nii võlad kui ka võlad. Võlakiri on bilanss. Bilanss on üks kolmest põhiaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital. Võlgnevad võlakirjad on kohustus, kuna see kajastab ettevõtte võlgnevust võlgnevustes. Võlakiri Veksel viitab finantsinstrumendile, mis sisaldab emitendi kirjalikku lubadust maksta teisele osapoolele - saajale - konkreetne rahasumma kas konkreetsel tulevikus või kui makse saaja nõuab makset. Märkus peaks sisaldama kõiki võlgnevusega seotud termineid, sealhulgas millal ja millal. Saada võlakirjad on vara, kuna need kirjendavad võlakirjades ettevõtte väärtuse. Tihedalt seotud teema on debitoorse võlgnevuse ja debitoorse võlgnevuse võlgnevus vs debitoorse võlgnevuse osas Raamatupidamises on võlgnevused ja saadaolevad arved ajas segamini aetud. Need kaks kontotüüpi on kirjendamisviisis väga sarnased, kuid on oluline teha vahet võlgade ja võlgnevuste vahel, kuna üks neist on varakonto ja teine a.

Võtmed kaasa

Võlakiri on tuntud ka kui veksel. Kui võlakiri tuleb tasuda vähem kui aasta jooksul, loetakse seda käibevaraks selle ettevõtte bilansis, kellele võlgnevus võlgneb. Kui selle maksetähtaeg on tulevikus üle aasta, loetakse seda põhivaraks. Laekuvate võlgnevuste intressitulu kajastatakse kasumiaruandes. Seega, kui võlgnetava võlgnevusega tasutakse, mõjutatakse nii bilanssi kui ka kasumiaruannet.

Lisaressursid

Täname, et lugesite meie saadaolevate märkmete juhendit. Finantsülesanne on aidata kõigil maailmas saada maailmatasemel finantsanalüütikuks, lõpetades finantside finantsmudeli modelleerimise ja hindamise analüütik FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, J.P. Morgan ja Ferrari volikirjaprogramm. Ettevõtte rahanduse alal õppimise ja oma karjääri edendamiseks võite allpool olevatest täiendavatest rahanduse ressurssidest abi olla:

- Müügi- ja inkassotsükkel Müügi- ja inkassotsükkel Müügi- ja kogumistsükkel, mida nimetatakse ka tulude, nõuete ja laekumiste (RRR) tsükliks, koosneb erinevatest tehingute klassidest. Tehingute müügi- ja laekumiste klassid on tüüpilised ajakirja kirjed, mis debiteerivad nõudeid ja müügitulu ning debiteerivad saadaolevaid sularaha ja krediidikontosid.

- Võlgnevused Võlgnevused Võlgnevused on kohustus, mis tekib siis, kui organisatsioon saab tarnijatelt krediiti kaupu või teenuseid. Võlgnevused makstakse välja eeldatavasti aasta jooksul või ühe töötsükli jooksul (olenevalt sellest, kumb on pikem). AP-d peetakse lühiajaliste kohustuste üheks likviidsemaks vormiks

- Bilansiartiklite prognoosimine Bilansirea projektsioonide prognoosimine Bilansiridade prognoosimine hõlmab käibekapitali, PP&E, võlakapitali kapitali ja puhaskasumi analüüsimist. Selles juhendis kirjeldatakse, kuidas arvutada

- Kolm finantsaruannet Kolm finantsaruannet Kolm finantsaruannet on kasumiaruanne, bilanss ja rahavoogude aruanne. Need kolm põhiväidet on keerukad