Käibekapitali valem on:

Käibekapital = käibevara - lühiajalised kohustused

Käibekapitali valem näitab meile lühiajalisi likviidseid varasid, mis jäävad alles pärast lühiajaliste kohustuste tasumist. See on ettevõtte lühiajalise likviidsuse näitaja ja on oluline finantsanalüüsi, finantsmudelite teostamiseks Mis on finantsmudelid Finantsmudelid viiakse Excelis läbi, et prognoosida ettevõtte majandustulemusi. Ülevaade sellest, mis on finantsmudelid, kuidas ja miks mudelit üles ehitada. ja rahavoogude haldamine Rahavoog Rahavoog (CF) on ettevõtte, asutuse või üksikisiku rahasumma suurenemine või vähenemine. Rahanduses kasutatakse seda terminit selleks, et kirjeldada sularaha (valuuta) kogust, mis on antud ajaperioodil loodud või tarbitud. CF-sid on palju.

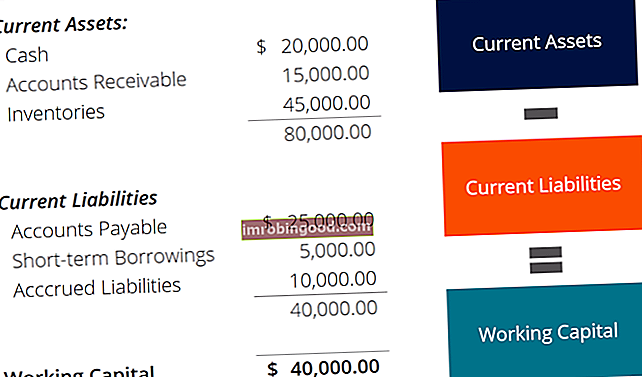

Allpool on toodud bilansi näide, mida kasutatakse käibekapitali arvutamiseks.

Näide arvutusest käibekapitali valemiga

Ettevõte saab suurendada oma käibekapitali, müües rohkem oma tooteid. Kui toote ühiku hind on 1000 dollarit ja varude varude ühiku maksumus on bilansis olev käibevara konto, mis koosneb kõigist toorainetest, lõpetamata toodetest ja valmistoodetest, mille ettevõte on kogunud . Sageli peetakse seda kõigist käibevahenditest kõige mittelikviidsemaks - seega jäetakse see kiiruse arvutamisel lugejast välja. on 600 dollarit, siis suureneb ettevõtte käibekapital 400 dollari võrra iga müüdud üksuse kohta, sest kas sularaha või saadaolevad arved saadaolevad arved saadaolevad arved (AR) tähistavad ettevõtte krediidimüüki, mida kliendid pole veel täielikult tasunud. bilansis olev vara. Ettevõtted lubavad oma klientidel maksta mõistliku, pikema aja jooksul tingimusel, et tingimustes on kokku lepitud. suureneb.

Ettevõtte käibekapitali võrdlemine sama tööstusharu konkurentidega võib näidata ettevõtte konkurentsipositsiooni. Kui ettevõtte A käibekapital on 40 000 dollarit, samal ajal kui ettevõtetel B ja C on vastavalt 15 000 ja 10 000 dollarit, siis saab ettevõte A kulutada rohkem raha, et oma äri kiiremini kasvatada kui kaks konkurenti.

Mis on käibekapital?

Käibekapital on ettevõtte käibevara ja lühiajaliste kohustuste vahe. Lühiajalised kohustused Lühiajalised kohustused on majandusüksuse finantskohustused, mis tuleb tasuda ja tasuda aasta jooksul. Ettevõte näitab neid bilansis. Kohustus tekib siis, kui ettevõttes on tehtud tehing, mis on tekitanud ootuse sularaha või muude majandusressursside tulevikus väljavooluks. . See on rahaline meede, mis arvutab välja, kas ettevõttel on aasta jooksul tasumisele kuuluvate arvete tasumiseks piisavalt likviidset vara. Kui ettevõttel on käibevara ülejäägi, saab selle summa kulutada oma igapäevaseks tegevuseks.

Käibevara, nagu raha ja ekvivalendid Raha ekvivalendid Raha ja raha ekvivalendid on bilansi kõigist varadest kõige likviidsemad. Sularaha ekvivalendid hõlmavad rahaturu väärtpabereid, pankurite aktsepteeringuid, varusid, nõudeid ja turustatavaid väärtpabereid.

Lühiajalised kohustused on võlgnevus ettevõttele võlgnetavate summade eest, näiteks võlgnetavad võlad Võlgnevad võlad on kohustus, mis tekib siis, kui organisatsioon saab tarnijatelt krediiti kaupu või teenuseid. Võlgnevused makstakse välja eeldatavasti aasta jooksul või ühe töötsükli jooksul (olenevalt sellest, kumb on pikem). AP-d peetakse üheks kõige likviidsemaks lühiajaliste kohustuste, lühiajaliste laenude ja viitlaekumiste vormiks, mis tuleb tasuda aasta jooksul.

Positiivne vs negatiivne käibekapital

Positiivse käibekapitali olemasolu võib olla hea märk ettevõtte lühiajalisest finantsseisundist, kuna ettevõttel on piisavalt likviidseid varasid, et tasuda lühiajalisi arveid ja rahastada ettevõtte kasvu sisemiselt. Ilma täiendava käibekapitalita võib ettevõttel olla vaja pangast täiendavaid vahendeid laenata või pöörduda investeerimispankurite poole. Investeerimispangandus Investeerimispangandus on panga või finantseerimisasutuse divisjon, mis teenindab valitsusi, ettevõtteid ja asutusi, pakkudes tagatisi (kapitali kaasamine) ja ühinemiste ja ülevõtmiste (M&A) nõustamisteenused. Investeerimispangad tegutsevad vahendajatena, et koguda rohkem raha.

Negatiivne käibekapital tähendab, et varasid ei kasutata tõhusalt ja ettevõtet võib tabada likviidsuskriis. Isegi kui ettevõte on palju põhivarasse investeerinud, seisab ta rahaliste väljakutsete ees, kui kohustused tulevad liiga vara. See võib kaasa tuua rohkem laenu võtmist, hilinenud makseid võlausaldajatele ja tarnijatele ning sellest tulenevalt ettevõtte madalama ettevõtte krediidireitingu.

Kui negatiivne käibekapital on ok

Sõltuvalt äritüübist võib ettevõtetel olla negatiivne käibekapital ja neil läheb endiselt hästi. Näitena võib tuua toidupoed nagu Walmart või kiirtoiduketid nagu McDonald’s, mis võivad kõrge varude käibe määra ja klientidelt mõne päeva jooksul makse saamise tõttu kiiresti raha teenida. Need ettevõtted vajavad vähe käibekapitali, mida saaks käepärast hoida, kuna nad suudavad lühikese ajaga rohkem teenida.

Tarnijatelt ostetud tooted müüakse kohe klientidele, enne kui ettevõte peab müüjale või tarnijale maksma. Seevastu raskemahulisi seadmeid ja masinaid tootvad kapitalimahukad ettevõtted ei suuda tavaliselt kiiresti sularaha koguda, kuna müüvad oma tooteid pikaajalise makse alusel. Kui nad ei suuda piisavalt kiiresti müüa, ei ole sularaha raskel majandusajal kohe saadaval, seega on piisava käibekapitali olemasolu hädavajalik.

Lisateave ettevõtte käibekapitalitsükli kohta Käibekapitalitsükkel Ettevõtte käibekapitalitsükkel on kogu netokäibekapitali (käibevarad, millest on lahutatud lühiajalised kohustused) rahaks muutmine võtab aega. Tavaliselt üritavad ettevõtted seda tsüklit juhtida, müües varusid kiiresti, kogudes kiiresti tulusid ja tasudes arved aeglaselt, et optimeerida rahavoogusid. ja aeg, millal sularaha ettevõttest sisse ja välja tuleb.

Käibekapitali valemi kohandused

Ehkki ülaltoodud valem ja näide on käibekapitali kõige tavalisem määratlus, on ka teisi sihipärasemaid määratlusi.

Alternatiivsete valemite näited:

- Käibevara - sularaha - lühiajalised kohustused (välja arvatud sularaha)

- Nõuded ostjate vastu ja varud - võlgnevused (see tähistab ainult ettevõtte põhikontosid, mis moodustavad käibekapitali ettevõtte igapäevases tegevuses)

Laadige alla tasuta mall

Sisestage oma nimi ja e-posti aadress allolevale vormile ja laadige alla tasuta mall!

Käibekapital finantsmudelis

Finance on ülemaailmse finantsmudeli modelleerimise ja hindamise analüütiku (FMVA) ametlik pakkuja. FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari, mis on loodud selleks, et aidata kõigil saada maailmatasemel finantsanalüütikuks . Loodame, et see käibekapitali valemi juhend on olnud kasulik. Kui soovite täpsemat teavet käibemahu arvutamise kohta finantsmudelis, vaadake palun allpool olevaid lisaressursse.

- Finantsmodelleerimise kursused

- Finantsmodelleerimise juhend Tasuta finantsmodelleerimise juhend See finantsmudeli juhend sisaldab Exceli näpunäiteid ja parimaid tavasid eelduste, draiverite, prognoosimise, kolme väite linkimise, DCF-i analüüsi ja muu kohta.

- DCF mudeli koolitus

- Exceli koolitus

- Kuidas olla suurepärane finantsanalüütik Analüütiku Trifecta® juhend - ülim juhend, kuidas olla maailmatasemel finantsanalüütik. Kas soovite olla maailmatasemel finantsanalüütik? Kas soovite järgida valdkonna parimaid tavasid ja eristuda massist? Meie protsess nimega The Analyst Trifecta® koosneb analüüsist, esitlusest ja pehmetest oskustest