Põhifinantseerimine on finantseerimispakett, mille müüja korraldab potentsiaalsetele ostjatele oksjoniprotsessi raames. Oksjon Oksjon on kaupade või teenuste ostmise ja müümise süsteem, pakkudes neile pakkumisi, võimaldades inimestel pakkumisi teha ja müües kõige kõrgemale pakkujale. Pakkujad võistlevad omavahel. Selle korraldavad müüja ja tema finantsnõustajad ning see sisaldab põhiosa, tasusid ja laenulepinguid. Mõiste “põhitoode” tuleneb asjaolust, et kohustusekiri Pühendumiskiri Pühendumiskiri on laenuandja ja laenuvõtja vaheline ametlik siduv kokkulepe. Selles tuuakse välja laenutingimused ja tulevase laenu olemus. See toimib lepinguna, mis algatab ametliku laenuvõtmise protsessi. ja tähtajalehed on klammerdatud müüja ja tema investeerimisnõustajate esitatud omandamistähtaja lehe taha.

Põhifinantseerimine aitab oksjoniprotsessi kiirendada, kuna ostjad ei pea leidma viimase hetke välist rahastamist, vaid saavad selle asemel kasutada eelnevalt kokku lepitud finantseerimist. Samuti ei ole potentsiaalsetel ostjatel / pakkujatel võimalust selle rahastamise üksikasjades läbi rääkida enne, kui üks neist on oksjoni võitjaks kuulutatud.

Ühinemiste ja ülevõtmiste kaupa sorteeriti investeerimispank maailma 100 parema investeerimispanga nimekiri tähestiku järgi. Tippnimekirja kuuluvad investeerimispangad on Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Blackstone, Rothschild, Scotiabank, RBC, UBS, Wells Fargo, Deutsche Bank, Citi, Macquarie, HSBC, ICBC, Credit Suisse, Bank of America Merril Lynch müüja nõustamine korraldab potentsiaalse ostja rahastamise ja teenib tehingu käigus mõlemalt poolelt tasu. See praktika tekitab investeerimispanga eetilise käitumise pärast muret müüjale nõu andmise ja ostja omandamise finantseerimise korraldamise ning mõlema osapoole tasude teenimise eest ühe tehinguga.

Kuidas põhifinantseerimine töötab?

Investeerimispank algatab ostjate finantseerimispaketid ja tegutseb ka müüjate finantsnõustajatena. Omandamistähtajal sisalduv teave sisaldab panga finantseerimise struktuuri, hinnakujundust ja tasusid. Potentsiaalsed ostjad kasutavad võla finantseerimise tingimuste hindamiseks omandamistähtaega ja otsustavad, kas nad kasutavad investeerimispanga pakutavat rahastamist või leiavad alternatiivseid rahastamisallikaid.

Kui mitu panka pakuvad mitme potentsiaalse ostja finantseerimist, loodavad pangad luua „puude”. Sellistel juhtudel on pangas eraldi meeskonnad, kes valmistavad konkreetsetele pakkujatele ette laenufinantseerimise pakette ja on eraldatud infotõketega. Seejärel esitatakse pakkumised kaalumiseks igale pakkujale.

Põhifinantseerimise kasutamine

Järgnevalt on toodud mõned põhifinantseerimise kasutusalad:

Kiire müügiprotsess

Ühinemis- ja ühinemistehingu puhul Ühinemiste ja omandamiste ühinemis- ja ühinemisprotsess Selles juhendis tutvustatakse kõiki ühinemis- ja ühinemisprotsessi etappe. Siit saate teada, kuidas ühinemised ja ülevõtmised ning tehingud lõpule viiakse. Selles juhendis kirjeldame omandamisprotsessi algusest lõpuni, erinevat tüüpi omandajaid (strateegilised ja rahalised ostud), sünergiate tähtsust ja tehingukulusid. Mõned tehingus osalevad potentsiaalsed ostjad võivad ei ole valmis kapitali tehingu lõpuleviimiseks lubatud tähtaja jooksul. See tähendab, et nad kulutavad täiendavat aega rahastamise otsimiseks erinevatest finantsasutustest, et võimaldada neil tehing lõpetada. Kui aga müüja ja tema nõustajad pakuvad pakkujatele rahastamise, on protsessi kiirendamine lihtsam, mis viib eduka tehinguni.

Maksimeeri müügihind

Põhifinantseerimist pakutakse kõigile potentsiaalsetele ostjatele, kes on huvi tehingu lõpuleviimise vastu üles näidanud. See tagab neile mingisuguse rahastamise, isegi kui sularaha kogus, mida nad saavad ise koguda, jääb alla künnise. Kuna rahastamist pakutakse kõigile potentsiaalsetele ostjatele, suurendab see üldist konkurentsi ja seeläbi sunnib ostjaid tavaliselt pakkumise hinda tõstma, et saada oksjoni üldvõitja. Isegi kui müüja on müügihinna tõstnud, konkureerivad pakkujad üksteise ületamiseks, sest müüja tagab ostja olemasolevate rahaliste vahendite täiendamiseks finantseerimise.

Hinna signaalimehhanism

Nutikad ostjad kasutavad müüja hinnaootustest ettekujutuse saamiseks põhifinantseerimist. Seda on võimalik saavutada finantseerimispaketi ümberkujundamisega, et saada võlg EBITDA suhteks Võlg / EBITDA suhe Netovõlg kasumile enne intresse, makse, amortisatsiooni ja amortisatsiooni (EBITDA) suhe mõõdab finantsvõimendust ja ettevõtte võimet end ära maksta. selle võlg. Põhimõtteliselt annab netovõla ja EBITDA suhe (võlg / EBITDA), kui kaua peaks ettevõte kogu oma võla tasumiseks tegutsema praegusel tasemel. . Kui müüjal on teada hinnavahemikust, mida müüja eeldab, võib ta esitada pakkumise, mille müüja suure tõenäosusega aktsepteerib. Hinna tundmine aitab samuti soodustada tehingu läbipaistvust, pakkudes tasakaalustatud teavet kõigile ostjatele.

Tagada ettevõtetele rahastamine

Põhifinantseerimine tagab finantseerimise garantii ettevõtetele, kellel on raskusi laenuandjatelt rahastamise hankimisega. See vähendab võimalust, et mõned suure pakkumisvõimalusega ostjad võivad oksjoniprotsessist välja jääda, kuna nad ei saanud tehingu hõlbustamiseks piisavalt kapitali koguda.

Müüja ja tema nõustajate poolse rahastamise puudumisel ei pruugi paljud ostjad tehingut lõpule viia ja müüja võib konkurentsi puudumise tõttu lõpuks aktsepteerida madalamat ostuhinda.

Huvide konfliktid põhirahastamise valdkonnas

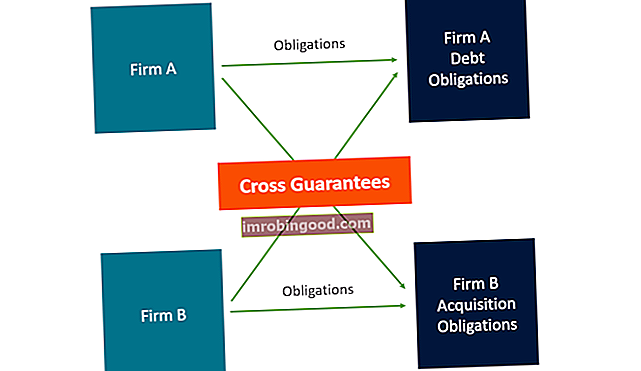

Ehkki põhirahastamine on ostja-müüja suhetes kasulik tööriist, seavad teatud riskid selle sobivuse kahtluse alla. Üks neist riskidest on seotud investeerimispanga võimalike huvide konfliktidega. Enampakkumise ajal osutab investeerimispanga nõustamisosakond müüjale nõustamisteenuseid, et aidata huvitatud ostjate nimekirjast saada võimalikult hea pakkumine. Teisest küljest korraldab panga laenuosakond tehingu lõpetamisest huvitatud potentsiaalsetele ostjatele finantseerimispakette.

Nii nõustaja kui ka rahastajana satub pank teeristile, kuna kogub kahte tasutasu. Üks tasu teenitakse müüjale nende nõustamisteenuste eest, teine aga teenitakse potentsiaalsele ostjale rahastamise kaudu. Huvide konflikt tekib siis, kui pank aitab müüjal tehingut struktureerida ja jätkab ostjatele rahastamise pakkumist, et hõlbustada sama tehingut, mida nad aitasid kujundada, ja teenib tehingu käigus mõlemalt poolelt tasu.

Näited hiljutistest põhifinantseerimist pakkuvatest tehingutest

Siin on mõned põhifinantseerimisega tehtud tehingud:

Michael Foods

2010. aastal müüs Thomas H. Lee Partners 1,7 miljardi dollari eest külmkartuli, erimunade, juustu ja muude piimatoodete tootja ja turustaja Michael Foodsi ettevõttele GS Capital Partners. Michael Foodsi ja Thomas H. Lee ainus finantsnõunik oli BofA Merrill Lynch. BofA sidusettevõtted pakkusid tehingu hõlbustamiseks laenufinantseerimist.

Hillman Group

Ka 2010. aastal omandas Code Hennessy & Simmonsi jt omanduses oleva ettevõtte Hillman Group New Yorgis asuv erakapitaliettevõte Oak Hill Capital Partners. Ettevõte osteti kokku 815 miljoni dollari eest. Barclays Capital tegutses Hillman Grupi finantsnõunikuna, pakkudes samal ajal tehingu lõpetamiseks Oak Hill Capital Partnersile laenufinantseerimist.

Lisaressursid

Finance pakub finantsmodelleerimise ja hindamise analüütikule (FMVA) ™ FMVA® sertifikaati. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari sertifitseerimisprogrammis neile, kes soovivad oma karjääri järgmisele tasemele viia. Õppimise jätkamiseks ja oma karjääri edendamiseks on abiks järgmised finantsvahendid:

- Finantsvahendaja Finantsvahendaja on asutus, mis tegutseb finantstehingu hõlbustamiseks kahe osapoole vahelise vahendajana. Asutuste hulka, mida tavaliselt nimetatakse finantsvahendajateks, kuuluvad kommertspangad, investeerimispangad, investeerimisfondid ja pensionifondid.

- Laenupakt Laenupakt Laenupakt on leping, milles sätestatakse laenupoliitika tingimused laenusaaja ja laenuandja vahel. Kokkulepe annab laenuandjatele liikumisvõimalusi laenu tagasimaksmisel, kaitstes siiski oma laenupositsiooni. Samamoodi saavad määruste läbipaistvuse tõttu laenuvõtjad selged ootused

- Edukustasu Edukustasu Finantseerimisel on edukustasu vahendustasu, mis makstakse nõustajale (tavaliselt investeerimispangale) tehingu õnnestumise eest. Tasu sõltub sellest, kas aidata kliendil edukalt oma eesmärki saavutada ja viia kliendi ja nõustaja huvid vastavusse. Tavaliselt protsent tehingu väärtusest

- Teenusepakkujate finantseerimine Hankijate finantseerimine Hankijate finantseerimine tähendab müüja poolt raha laenamist kliendile, kes seejärel kasutab seda raha müüja varude või teenuste ostmiseks. Kokkulepe toimub müüjalt edasilükatud laenuna ja see võib hõlmata aktsiate üleandmist kliendilt müüjale.