Eraldiseisev väärtus on hindamismeetod, mis määrab ettevõtte väärtuse praeguses väärtuses enne ühinemis- ja omandamistehingut. Ühinemiste ja omandamiste ühinemis- ja ühinemisprotsess Selles juhendis tutvustatakse kõiki ühinemis- ja ühinemisprotsessi etappe. Siit saate teada, kuidas ühinemised ja ülevõtmised ning tehingud lõpule viiakse. Selles juhendis kirjeldame omandamisprotsessi algusest lõpuni, erinevat tüüpi omandajaid (strateegilised ja finantsostud), sünergiate olulisust ja tehingukulusid. Seda kasutatakse sihtettevõtte ühinemis- või omandamispartneriks sobivuse ning tehingu omandajale tekitatava sünergilise efekti kindlakstegemiseks.

Mõned ettevõtte nüüdisväärtuse määramisel arvesse võetud üksused hõlmavad personali, varade baasi, jaotuskanaleid, praegust tootmise või teenuse struktuuri ja tegevuskulude struktuuri.

Finantseerimise ühinemiste ja omandamiste (ühinemiste ja ülevõtmiste) kursusel tutvustatakse, kuidas Excelis ühinemiste ja ülevõtmiste finantsmudel üles ehitada.

Mõnel juhul võib omandamise eesmärgi väärtus ületada omandaja ettevõtte hinnangulist iseseisvat väärtust. See tähendab, et omandaja saab tehingust rohkem väärtust kui kahe ettevõtte vara kombinatsioon.

Näiteks tarkvarafirma omandamisel loovad ettevõtte töötajad omandaja ettevõttes sünergilise efekti. Kui ettevõte omandab tarkvarafirma ilma oma tehniliste töötajateta, ei saa omandaja sünergistlikku efekti kohe aru, kuna ta on uute töötajate koolitamiseks sunnitud kandma lisakulusid. Lisaks võtab uutel töötajatel aega omandatud ettevõtte sisemiste süsteemidega harjumine.

Milline on ühinemis- ja ülevõtmistehingute sünergiaefekt

Sünergia Sünergia Sünergia on mõiste, et üksuse tervik on väärt rohkem kui osade summa. See loogika on tavaliselt ühinemiste ja ülevõtmiste (M&A) liikumapanev jõud, kus investeerimispankurid ja ettevõtete juhid kasutavad tehingu põhjenduseks sageli sünergiat. on üks mõõdikuid, mida ühinemiste ja ülevõtmiste osapooled tehingu ja tehinguhinna õigustamiseks kasutavad. Tavaliselt arvutatakse soetusmaksumus, võttes arvesse mõlema ettevõtte eeldatavat kasu omandamise järgselt. Kahe ühinenud ettevõtte eeliseid nimetatakse sünergiateks. Sünergiat võib klassifitseerida tegevus- ja finantssünergiaks.

1. Toimiv sünergia

Tegevussünergia viitab tehingu võimele suurendada varade tootlust ja kiirendada ettevõtte kasvu, mille tulemusel suurenevad ühendatud ettevõtte rahavood. Toimiva sünergia näide on mastaabisääst Mastaabisäästu mastaabisääst viitab kulueelisele, mida kogeb ettevõte, kui see suurendab toodangu taset. Eelis tekib pöördvõrdelise seose alusel ühiku püsikulude ja ühiku vahel. toodetud kogus. Mida suurem on toodetud toodangu kogus, seda madalamad on ühiku püsikulud. Tehingu loodud tüübid, näited, juhend.

Kuna ettevõtted lakkavad tegutsemast kahe erineva üksusena, välistavad nad varem eraldi tekkinud kulud, nagu näiteks turustuskulud, halduskulud ja rendikulud. Samuti saab ühinenud ettevõte kasu paljudest toodete ja teenuste pakkumistest ning suurest potentsiaalsete klientide kogumist.

2. Finantssünergia

Finantssünergiad Finantssünergia Finantssünergia tekib siis, kui kahe ettevõtte liitumine parandab finantstegevust tasemele, mis on suurem kui siis, kui ettevõtted tegutsesid eraldi üksustena. Tavaliselt on ühinemis- ja omandamistehingute tulemuseks suurem ettevõte, millel on madalam kapitalikulu saamiseks suurem läbirääkimisjõud. hõlmama finantstulemuste parandamist, mida kaks ettevõtet saavad ühinemisel üheks suuremaks ettevõtteks. Paranduste hulka kuuluvad võlakoormuse suurenemine, madalamad kapitalikulud, paremad rahavood ja maksusoodustused. Ühendatud ettevõttel on suurem läbirääkimisjõud ja ta suudab finantsasutustelt pidada läbirääkimisi madalama kapitalikulude üle.

See võib parandada oma laenuvõimet, kuna saavutab stabiilsemad rahavood ja tulud, mis annavad võlausaldajatele kindluse, et ettevõte suudab oma võlakohustuse täita. Samuti loob omandaja kahjumliku üksuse omandamisel maksusoodustusi, kuna see vähendab üldist maksukoormust.

Ehkki ettevõtted keskenduvad enamasti positiivsele sünergiale, võib omandajal tekkida ka negatiivne sünergia, kus ühendatud ettevõtte kogemused vähendasid finantstulemusi pärast omandamist. Näiteks võib ühinenud ettevõte olla sunnitud kandma lisakulusid, et koolitada oma uusi töötajaid ja palgata oma meeskonna tugevdamiseks kogenumaid töötajaid.

Samuti võib negatiivse rahalise mainega sihtettevõtte omandamine laenuasutuste seas mõjutada omandaja võlasuutlikkust, kuna enamik laenuandjaid ei soovi end makseviivituse riski kaitsmiseks laenata ühendatud ettevõttes suures koguses võlgu.

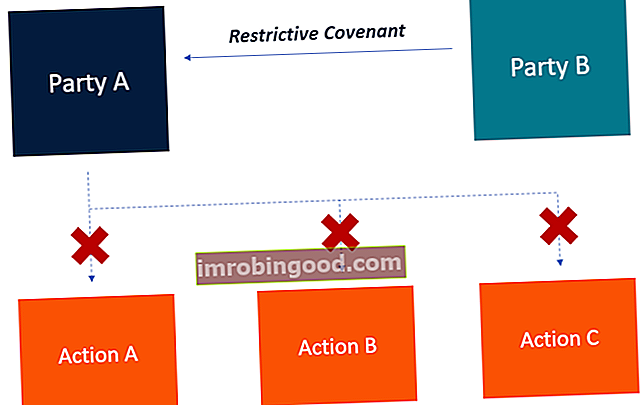

Kuidas eraldiseisvat väärtust kasutatakse

Eraldi kasutatakse omandamise eesmärgi sobivuse kindlakstegemiseks ühinemis- ja omandamistehingus ning juhul, kui tehing parandab omandaja hindamist omandamise järgselt. Seetõttu peab omandaja läbi viima hoolsuskohustust. Nõuetekohane hoolsus on potentsiaalse tehingu või investeerimisvõimaluse kontrollimise, uurimise või auditeerimise protsess, et kinnitada kõiki asjakohaseid fakte ja finantsteavet ning kontrollida kõike muud, mis ühinemiste ja ühinemiste ja ühinemiste ja ülevõtmiste käigus välja toodi. tehing või investeerimisprotsess. Enne tehingu lõppemist viiakse läbi hoolsuskohustus. sihtettevõtjal määrata kindlaks sihtmärgi võime luua emaettevõttes positiivset sünergiat.

Nõuetekohane hoolsus hõlmab kulude arvutamist, mis omandajal tekivad enne sihtmärgi infrastruktuuri täielikku ühendamist ettevõttega. Kulud hõlmavad vara amortisatsioonikulusid, uue infrastruktuuri omandamist, uute töötajate koolitamise kulusid, juhtkonna ümberkorraldamise kulusid jne.

Sihtettevõte, millel on ainulaadsed varad või võimalused, nagu patenteeritud süsteem ja patenteeritud tehnoloogia, suudab kõrgema eraldiseisva väärtuse tõttu omandamise ajal meelitada lisatasu. Ostuhind oleks kõrgem, kui omandaja hinnangul teenib see omandatud ettevõttega rohkem tulusid kui see, mida sihtettevõte oleks võinud tulevikus teenida, kui ta jätkaks iseseisvat tegevust.

Loodavale lisaväärtusele viidatakse kui sünergiale, mida saab mõõta ühinenud ettevõtte suurenenud operatiivse efektiivsuse ja tugeva finantstulemusega.

Seotud lugemised

Finance on finantsmodelleerimise ja hindamise analüütiku (FMVA) ™ ametlik pakkuja. FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, J.P. Morgan ja Ferrari sertifitseerimisprogramm, mille eesmärk on muuta keegi maailmatasemel finantsanalüütikuks. Finantsanalüüsi õppimiseks ja teadmiste arendamiseks soovitame tungivalt allpool olevaid lisaressursse:

- Omandamise finantseerimine Omandamise finantseerimine Omandamise finantseerimine viitab erinevatele kapitaliallikatele, mida kasutatakse ühinemise või omandamise rahastamiseks. See on tavaliselt keeruline missioon, mis nõuab põhjalikku planeerimist, kuna omandamise finantseerimise struktuurid nõuavad sageli palju variatsioone ja kombinatsioone. Pealegi hangitakse omandamise finantseerimist harva ühest allikast.

- Ühinemiste ja omandamiste kaalutlused ja tagajärjed Ühinemiste ja omandamiste kaalutlused ja tagajärjed Ühinemiste ja ülevõtmiste läbiviimisel peab ettevõte teadvustama ja üle vaatama kõik ühinemistesse ja ülevõtmistesse kuuluvad tegurid ja keerukused. Selles juhendis tuuakse välja oluline

- Ühinemiste ja omandamiste tehingu struktuur Ühinemiste ja omandamiste tehingu struktuur M&A tehingute struktuur on ühinemise või omandamise (M&A) osapoolte vaheline siduv kokkulepe, milles esitatakse mõlema poole õigused ja kohustused. Lihtsamalt öeldes võib tehingu struktuuri nimetada ühinemiste ja ülevõtmiste tingimusteks.

- Hindamismeetodid Hindamismeetodid Ettevõtte kui tegevuse jätkuvuse hindamisel kasutatakse kolme peamist hindamismeetodit: DCF analüüs, võrreldavad ettevõtted ja pretsedenditehingud. Neid hindamismeetodeid kasutatakse investeerimispanganduses, omakapitali uuringutes, erakapitali investeerimisel, ettevõtte arendamisel, ühinemistel ja ülevõtmistel, finantsvõimendusega väljaostudel ja finantseerimisel.