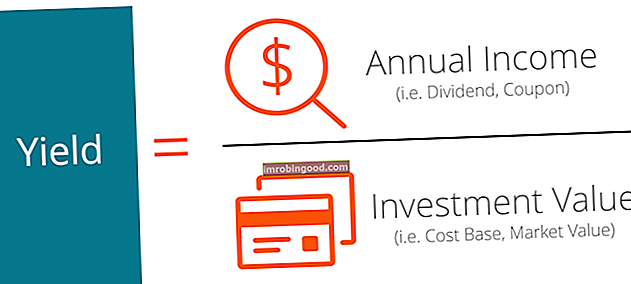

Rahanduses ja raamatupidamises omakapital on ettevõtte omanikele omistatav väärtus. Omakapitali bilansiline väärtus arvutatakse varade vahena Varaliigid Tavalised varaliigid hõlmavad lühiajalisi, pikaajalisi, füüsilisi, immateriaalseid, kasutatavaid ja mittetöötavaid varasid. Korrektselt määratletud ja kohustused Kohustuste liigid Kohustusi on kolme põhiliiki: lühiajalised, pikaajalised ja tingimuslikud kohustused. Kohustused on juriidilised kohustused või võlad teise isiku või ettevõtte ees. Teisisõnu on kohustused majandusliku kasu tulevikus ohverdamised, mida ettevõte peab ettevõtte bilansis bilansis tegema. Bilanss on üks kolmest põhiaruandest. Need väljavõtted on nii finantsmudeli kui ka raamatupidamise võtmetähtsusega. Bilansis kuvatakse ettevõtte koguvarad ja nende varade finantseerimine kas võla või omakapitali kaudu. Varad = kohustused + omakapital, samas kui omakapitali turuväärtus põhineb aktsia jooksval hinnal (kui see on avalik) või väärtusel, mille määravad investorid või hindamise spetsialistid. Kontot võib nimetada ka aktsionäride / omanike / aktsionäride omakapitaliks või puhasväärtuseks.

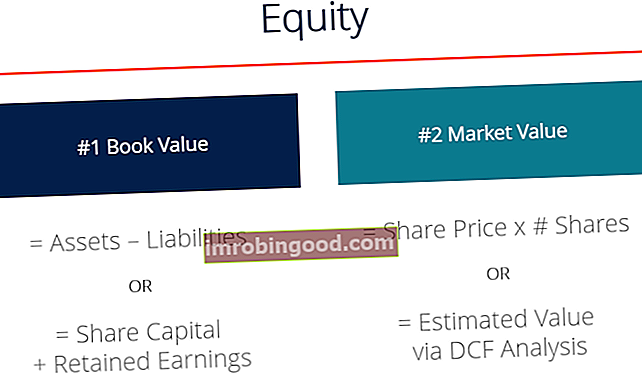

Omakapitali väärtust on tavaliselt kahte tüüpi:

- Raamatu väärtus

- Turuväärtus

# 1 Omakapitali bilansiline väärtus

Raamatupidamises on omakapital alati loetletud selle bilansilises väärtuses. Selle väärtuse määravad raamatupidajad finantsaruannete koostamisel. Kolm finantsaruannet Kolm finantsaruannet on kasumiaruanne, bilanss ja rahavoogude aruanne. Need kolm põhiaruannet on keerukad ja bilansi võrrand ütleb: varad = kohustused + omakapital. Võrrandi saab ümber korraldada järgmiselt: omakapital = varad - kohustused.

Ettevõtte vara väärtus on bilansis oleva käibe ja põhivara summa. Peamised varakontod hõlmavad sularaha, võlgnevused, varud, ettemakstud kulud, põhivara, materiaalne põhivara (PP&E), firmaväärtus, intellektuaalne omand ja immateriaalne vara.

Kohustuste väärtus on kõigi bilansis olevate lühi- ja pikaajaliste kohustuste summa. Ühiste kohustuste kontod hõlmavad krediidilimiite, võlgnevusi, lühiajalist võlga, ajatatud tulu, pikaajalist võlga, kapitalirenti ja kõiki fikseeritud finantskohustusi.

Tegelikult arvutatakse omakapitali väärtus palju üksikasjalikumalt ja see sõltub järgmistest kontodest:

- Aktsiakapital

- Panustatud ülejääk

- Jaotamata kasum

- Puhaskasum (kahjum)

- Dividendid

Väärtuse täielikuks arvutamiseks peavad raamatupidajad jälgima kogu ettevõtte kogutud ja tagasi ostetud kapitali (aktsiakapitali), samuti jaotamata kasumit, mis koosneb kumulatiivsest netosissetulekust, millest on lahutatud kumulatiivsed dividendid. Aktsiakapitali ja jaotamata kasumi summa võrdub omakapitaliga.

# 2 Omakapitali turuväärtus

Rahanduses väljendatakse omakapitali tavaliselt turuväärtusena, mis võib olla oluliselt suurem või väiksem kui bilansiline väärtus. Selle erinevuse põhjuseks on see, et raamatupidamisaruanded on tagasiulatuvad (kõik tulemused on minevikust), finantsanalüütikud aga ootavad tulevikku prognoosides, milline on nende arvates finantstulemus.

Kui ettevõte on avalikult kaubeldav, on tema omakapitali turuväärtust lihtne arvutada. See on lihtsalt viimane aktsia hind korrutatuna käibel olevate aktsiate koguarvuga.

Kui ettevõte on eraõiguslik, on selle turuväärtust palju raskem kindlaks teha. Kui ettevõtet tuleb ametlikult väärtustada, võtab see põhjaliku analüüsi tegemiseks sageli tööle professionaale, näiteks investeerimispankurid, raamatupidamisfirmad (hindamisgrupp) või butiikide hindamise ettevõtted.

Omakapitali turuväärtuse hindamine

Kui ettevõte on eraõiguslik, tuleb hinnata turuväärtust. See on väga subjektiivne protsess ja kaks erinevat spetsialisti võivad sama ettevõtte jaoks jõuda dramaatiliselt erinevate väärtusteni.

Omakapitali väärtuse hindamiseks kasutatakse kõige sagedamini järgmisi meetodeid:

- Diskonteeritud rahavoogude (DCF) analüüs DCF-mudeli koolituse tasuta juhend DCF-mudel on teatud tüüpi finantsmudel, mida kasutatakse ettevõtte väärtustamiseks. Mudel on lihtsalt prognoos ettevõtte vabast rahavoogust

- Võrreldav ettevõtte analüüs Võrreldav ettevõtte analüüs Kuidas teha võrreldavat ettevõtte analüüsi. See juhend näitab teile samm-sammult, kuidas koostada võrreldavat ettevõtte analüüsi ("Comps"), sisaldab tasuta malli ja palju näiteid. Comps on suhteline hindamismetoodika, mis vaatleb sarnaste aktsiaseltside suhtarvusid ja kasutab neid teise ettevõtte väärtuse tuletamiseks

- Pretsedendilised tehingud Pretsedenditehingute analüüs Pretsedenditehingute analüüs on ettevõtte hindamise meetod, kus varasemate ühinemis- ja ülevõtmistehingute abil hinnatakse täna võrreldavat äri. Seda tavaliselt nimetatakse pretsedentideks, seda hindamismeetodit kasutatakse kogu ettevõtte väärtustamiseks analüütikute poolt tavaliselt ette valmistatud ühinemise / omandamise osana

Diskonteeritud rahavoogude meetodil prognoosib analüütik ettevõtte kogu tulevast vaba rahavoogu ja diskonteerib selle tagasi praeguse väärtuseni, kasutades diskontomäära (näiteks kaalutud keskmist kapitalikulu). DCF-i hindamine on väga üksikasjalik hindamisvorm ja nõuab juurdepääsu märkimisväärsele hulgale ettevõtte teabele. Sellele tuginetakse ka kõige enam lähenemisviisile, kuna see hõlmab kõiki ettevõtte aspekte ja seetõttu peetakse seda kõige täpsemaks ja terviklikumaks mõõtmiseks.

Lisateabe saamiseks lugege Finantsjuhendit ettevõtte hindamise ressursside kohta. Hindamine tähendab ettevõtte või vara nüüdisväärtuse määramise protsessi. Seda saab teha mitmete tehnikate abil. Analüütikud, kes tahavad.

Isiklik omakapital (puhasväärtus)

Omakapitali mõiste kehtib nii üksikute inimeste kui ka ettevõtete puhul. Meil kõigil on oma isiklik netoväärtus ning mitmesugused varad ja kohustused, mida saame kasutada oma puhasväärtuse arvutamiseks.

Isikliku vara levinumad näited on järgmised:

- Sularaha

- Kinnisvara

- Investeeringud

- Mööbel ja majapidamistarbed

- Autod ja muud sõidukid

Isiklike kohustuste levinumad näited on järgmised:

- Krediitkaardi võlg

- Krediidiliinid

- Tasumata arved (telefon, elektrienergia, vesi jne)

- Õppelaenud

- Hüpoteegid

Kogu teie vara ja kõigi kohustuste vahe on teie isiklik netoväärtus.

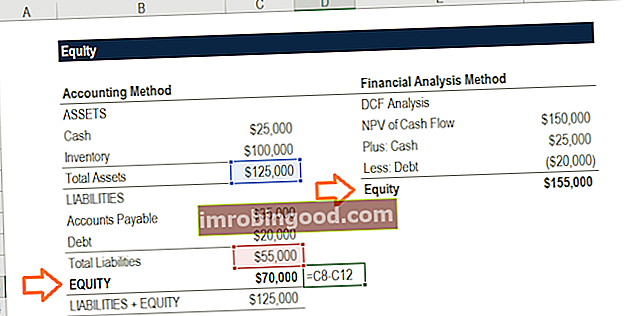

Näide Excelis

Vaatame Excelis kahe erineva lähenemise näidet. Esimene on raamatupidamislik lähenemisviis, mis määrab bilansilise väärtuse, ja teine on finantsmeetod, mis hindab turuväärtust.

Laadige alla tasuta mall

Sisestage oma nimi ja e-posti aadress allolevale vormile ja laadige alla tasuta mall!

Nagu näete, võtab esimene meetod bilansis olevate varade ja kohustuste vahe ning jõuab väärtuseni 70 000 dollarit. Teises meetodis ehitab analüütik DCF-mudeli. DCF-mudeli koolituse tasuta juhend. DCF-i mudel on teatud tüüpi finantsmudel, mida kasutatakse ettevõtte väärtustamiseks. Mudel on lihtsalt prognoos ettevõtte vaba rahakäibest ja arvutab ettevõttele eraldatava vaba rahavoo puhas nüüdisväärtuse (NPV). The Ultimate Cash Flow Guide (EBITDA, CF, FCF, FCFE, FCFF) See on ülim Rahavoogude juhend, et mõista erinevusi EBITDA, operatsioonide rahavoogude (CF), vaba rahavoogude (FCF), tagastamata vaba rahavoogude või vaba rahavoogude kindlustuse (FCFF) vahel. Õppige valem nende arvutamiseks ja tuletage need kasumiaruandest, bilansist või rahavoogude aruandest (FCFF) kui 150 000 dollarit. See annab meile ettevõtte (EV) ettevõtte väärtuse, millele on lisatud 155 000 dollari suuruse omakapitali väärtuse saamiseks sularaha ja võlg.

On väga tavaline, et selline turupõhine lähenemisviis annab bilansilisest väärtusest suurema väärtuse.

Lisaressursid

Täname, et lugesite seda juhendit, et mõista, mis on võrdsus ja kuidas see töötab.

Finance on finantsmodelleerimise ja hindamise analüütiku (FMVA) ametlik ülemaailmne pakkuja. TMVA FMVA® sertifikaat. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, J.P. Morgan ja Ferrari sertifitseerimisprogramm, mille eesmärk on muuta keegi maailmatasemel finantsanalüütikuks. Karjääri jätkamiseks on abiks need täiendavad finantsressursid:

- Finantsaruannete analüüs Finantsaruannete analüüs Kuidas teha finantsaruannete analüüsi. See juhend õpetab teid läbi viima kasumiaruande, bilansi ja rahavoogude aruande finantsaruannete analüüsi, sealhulgas marginaalid, suhtarvud, kasv, likviidsus, finantsvõimendus, tootlus ja kasumlikkus.

- Finantsmodelleerimise juhend Tasuta finantsmodelleerimise juhend See finantsmudeli juhend sisaldab Exceli näpunäiteid ja parimaid tavasid eelduste, draiverite, prognoosimise, kolme väite linkimise, DCF-i analüüsi ja muu kohta.

- Kõik raamatupidamisressursid Raamatupidamine Raamatupidamine on termin, mis kirjeldab finantsteabe konsolideerimise protsessi, et see oleks kõigile selge ja arusaadav

- Kõik finantsmallid Exceli ja finantsmudeli mallid Laadige alla tasuta finantsmudeli mallid - Finantssi arvutustabelite raamatukogu sisaldab 3 väljavõtte finantsmudeli malli, DCF-i mudelit, võlgade graafikut, amortisatsioonigraafikut, kapitalikulusid, intresse, eelarveid, kulutusi, prognoose, graafikuid, graafikuid, ajakavasid , hindamine, võrreldav ettevõtte analüüs, rohkem Exceli malle