Saagikõver on graafiline graafikute tüüp: top 10 graafikute tüüpi, mida peate andmete esitamiseks kasutama - näited, näpunäited, vormindamine, kuidas neid erinevaid graafikuid tõhusaks suhtlemiseks ja esitlustes kasutada. Laadige alla Exceli mall koos tulpdiagrammi, joondiagrammi, sektordiagrammi, histogrammi, juga, hajumisdiagrammi, kombineeritud graafiku (tulp ja joon), mõõtegraafiku, võlgade intressimäärade esitamise tähtajaga. See näitab tootlust, mida investor eeldab teenida, kui ta laenab oma raha teatud ajaperioodiks. Graafikul on näidatud võlakirja tootlus. Tootlus on määratletud kui ainult tulu teeniv investeeringutasuvus (see ei hõlma kapitalikasumit), mis arvutatakse dividendide, kupongide või netotulu võtmise ja investeeringu väärtusega jagamise teel. Aastase protsendina väljendatuna annab tootlus investoritele teada, kui palju tulu nad igal aastal teenivad, võrreldes nende investeeringu maksumusega. vertikaalteljel ja küpsemise aeg horisontaalteljel. Kõver võib majandustsükli erinevates punktides omandada erineva kuju. Äritsükkel Äritsükkel on sisemajanduse koguprodukti (SKP) kõikumiste tsükkel selle pikaajalise loomuliku kasvutempo ümber. See selgitab majanduse laienemist ja kokkutõmbumist, mida majandus aja jooksul kogeb. , kuid see on tavaliselt ülespoole kaldus.

Fikseeritud tulumääraga fikseeritud tulumääraga kauplemine Fikseeritud tulumääraga kauplemine hõlmab investeerimist võlakirjadesse või muudesse võlainstrumentidesse. Fikseeritud tulumääraga väärtpaberitel on mitu ainulaadset atribuuti ja tegurit, mida analüütik võib tootluskõverat kasutada juhtiva majandusnäitajana. Majandusnäitajad Majandusnäitaja on mõõdik, mida kasutatakse makromajanduse üldise terviseseisundi hindamiseks, mõõtmiseks ja hindamiseks. Majandusnäitajad, eriti kui see nihkub ümberpööratud kujule, mis viitab majanduslangusele Suur depressioon Suur depressioon oli ülemaailmne majanduslangus, mis leidis aset 1920. aastate lõpust kuni 1930. aastateni. Aastakümneid käisid arutelud selle üle, mis põhjustas majanduskatastroofi ning majandusteadlased on endiselt lahknenud mitmete erinevate mõttekoolide vahel. , kuna pikaajalised tulud on madalamad kui lühiajalised.

Lisateavet võlakirjade kohta leiate Finantssektori fikseeritud tulumääraga kursuste põhikursustest!

Saagikõverate tüübid

1. Normaalne

See on kõvera kõige tavalisem kuju ja seetõttu nimetatakse seda tavaliseks kõveraks. Normaalne tulukõver peegeldab 30-aastaste võlakirjade kõrgemaid intressimäärasid võrreldes 10-aastaste võlakirjadega. Kui mõtlete sellele intuitiivselt, siis kui laenate oma raha pikemaks ajaks, loodate selle eest teenida suurema hüvitise.

Positiivse kaldega tulukõverat nimetatakse normaalseks, kuna ratsionaalne turg Esmane turg Esmane turg on finantsturg, kus emiteeritakse uusi väärtpabereid ja need on üksikisikute ja asutuste poolt kauplemiseks kättesaadavad. Kapitaliturgude kauplemistegevus on jagatud esmaturuks ja järelturuks. soovib suurema riski eest üldiselt rohkem hüvitist. Seega, kuna pikaajalised väärtpaberid puutuvad kokku suurema riskiga, on süsteemne risk süsteemne risk see osa kogu riskist, mille põhjustavad konkreetsest ettevõttest või üksikisikust sõltumatud tegurid. Süstemaatiline risk on põhjustatud organisatsioonivälistest teguritest. Kõik investeeringud või väärtpaberid kuuluvad süstemaatilise riski alla ja seetõttu on see hajutamatu risk. selliste väärtpaberite tootlus on suurem kui madalama riskiga lühiajaliste väärtpaberite puhul.

Pikem ajavahemik suurendab ootamatute negatiivsete sündmuste tõenäosust. Seetõttu pakub pikaajaline tähtaeg tavaliselt kõrgemaid intressimäärasid ja suurema volatiilsusega. VIX Chicago juhatuse optsioonide börs (CBOE) lõi VIX (CBOE volatiilsuse indeks), et mõõta USA aktsiaturu eeldatavat 30-päevast volatiilsust, mida mõnikord nimetatakse ka "hirmuindeksiks". VIX põhineb S&P 500 indeksi optsioonide hindadel

2. Pööratud

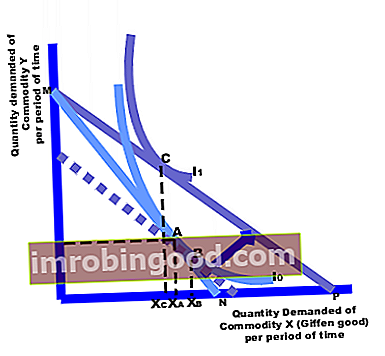

Pööratud kõver ilmub siis, kui pikaajalised tootlused langevad alla lühiajaliste tootluste. Võla tootluse arvutamine Võlatootlus viitab tasuvuse määrale, mida investor võib oodata teenida, kui tal on võlainstrumenti kuni tähtajani. Selliste instrumentide hulka kuuluvad valitsuse tagatud võlakirjad, ettevõtete võlakirjad, eravõlakokkulepped ja muud fikseeritud tulumääraga väärtpaberid. Pööratud tulukõver tekib tänu pikaajaliste investorite arusaamale, et intressimäärad tulevikus langevad. See võib juhtuda mitmel põhjusel, kuid üks peamisi põhjusi on inflatsiooni languse ootus. Inflatsioon Inflatsioon on majanduslik mõiste, mis viitab kaupade hinnatase tõusule kindla aja jooksul. Hinnataseme tõus tähendab, et antud majanduse valuuta kaotab ostujõu (s.o sama rahasummaga saab vähem osta).

Kui tulukõver hakkab nihkuma ümberpööratud kuju poole, siis tajutakse seda kui majanduslanguse juhtivat näitajat. Sellised intressimäärade muutused on ajalooliselt kajastanud turuhõngu ja majanduse ootusi.

3. Järsk

Järsk kõver näitab, et pikaajalised tootlused tõusevad kiiremini kui lühiajalised. Järsud tulukõverad on ajalooliselt osutanud ekspansiivse majandusperioodi algusele. Nii tavaline kui ka järsk kõver põhinevad samadel üldistel turutingimustel. Ainus erinevus on see, et järsem kõver kajastab suuremat erinevust lühi- ja pikaajalise tootluse ootuste vahel.

Lisateavet leiate finantseerimise fikseeritud tulumääraga põhialuste kursuselt!

4. Lame

Lame kõver juhtub siis, kui kõigi tähtaegade tootlus on sarnane. See tähendab, et 10-aastase võlakirja tootlus on sisuliselt sama mis 30-aastase võlakirja oma. Saagikõvera tasandamine toimub tavaliselt siis, kui normaalse tootluskõvera ja pööratud tulukõvera vahel toimub üleminek.

5. Punnis

Kummardunud tulukõver tekib siis, kui keskmise tähtajaga tootlus on suurem kui nii lühiajaline kui ka pikaajaline. Kummardunud kõver on haruldane ja viitab tavaliselt majanduskasvu aeglustumisele.

Mõjutavad tegurid

1. Inflatsioon

Keskpangad Euroopa Keskpank Euroopa Keskpank (EKP) on üks seitsmest ELi asutusest ja kogu euroala keskpank. See on üks kriitiliselt olulisemaid keskpanku maailmas, kelle järelevalvet teostab üle 120 kesk- ja kommertspanga liikmesriikides. kipuvad reageerima oodatava inflatsiooni tõusule intressimäärade tõusuga. Inflatsiooni tõus viib ostujõu vähenemiseni ja seetõttu ootavad investorid lühiajalise intressimäära tõusu.

2. Majanduskasv

Tugev majanduskasv võib põhjustada inflatsiooni kasvu. Inflatsioon Inflatsioon on majanduslik mõiste, mis viitab kaupade hinnatase tõusule kindla aja jooksul. Hinnataseme tõus tähendab, et antud majanduse valuuta kaotab ostujõu (s.o sama rahasummaga saab vähem osta). kogunõudluse kasvu tõttu Pakkumise ja nõudluse koondnõudlus viitab pakkumise ja nõudluse mõistele, kuid seda kasutatakse makromajanduslikus mastaabis. Kogupakkumine ja nõudlus koondatakse nii riigi üldise hinnataseme kui ka vahetatud kaupade ja teenuste koguhulga suhtes. Tugev majanduskasv tähendab ka seda, et kapitali pärast toimub konkurents, kus investoritele on rohkem investeerimisvõimalusi. Seega viib tugev majanduskasv tootluste suurenemiseni ja järsema kurvini.

3. Intressimäärad

Kui keskpank tõstab riigikassade intressimäära, toob see tõus kaasa riigikassa nõudluse ja viib lõpuks intressimäärade languseni. Intressimäär Intressimäär tähendab summat, mille laenuandja nõuab laenuvõtjalt kõigi võimalike antud laenu vorm, väljendatuna üldjuhul protsendina põhiosast. .

Saagikõvera tähtsus

1. Intressimäärade prognoosimine

Kõvera kuju aitab investoritel aimu saada tulevasest intressimäärade kursist. Tavaline ülespoole kaldus kõver tähendab, et pikaajaliste väärtpaberite tootlus on suurem, ümberpööratud kõver aga näitab lühiajalisi väärtpabereid. Väärtpaberitega kauplemine Kauplemisväärtpaberid on väärtpaberid, mille ettevõte on ostnud lühiajalise kasumi realiseerimiseks. Ettevõte võib otsustada spekuleerida erinevate võla- või omakapitali väärtpaberitega, kui tuvastab alahinnatud väärtpaberi ja soovib seda võimalust kasutada. on suurem saagikus.

2. Finantsvahendaja

Pangad ja muud finantsvahendajad laenavad suurema osa oma vahenditest lühiajaliste hoiuste müümise teel ja laenavad pikaajalisi laene kasutades. Mida järsem on ülespoole kaldus kõver, seda suurem on erinevus laenu- ja laenuintresside vahel ning seda suurem on nende kasum. Kasumimarginaal Raamatupidamises ja rahanduses on kasumimarginaal ettevõtte kasumi näitaja võrreldes tema tuludega. Kolm peamist kasumimarginaali mõõdikut on brutokasum (kogutulu miinus müüdud kaupade maksumus (COGS)), ärikasum (tulud miinus COGS ja tegevuskulud) ja puhaskasum (tulud miinus kõik kulud) Tasane või allapoole kalduv kõver teisalt tähendab see tavaliselt finantsvahendajate kasumi vähenemist.

3. Tähtaja ja tootluse vaheline kompromiss

Tulukõver aitab näidata kompromissi tähtaja ja tootluse vahel. Risk ja tootlus Investeerimisel on risk ja tootlus omavahel korrelatsioonis. Potentsiaalse investeeringutasuvuse suurenemine käib tavaliselt suurema riskiga käsikäes. Erinevat tüüpi riskide hulka kuuluvad projektipõhine risk, valdkonnapõhine risk, konkurentsirisk, rahvusvaheline risk ja tururisk. . Kui tulukõver on ülespoole kaldus, siis peab tootluse suurendamiseks investeerima pikaajalisematesse väärtpaberitesse, mis tähendab suuremat riski.

4. Üle- või alahinnatud väärtpaberid

Kõver võib investorite jaoks näidata, kas väärtpaber on ajutiselt üle- või alahinnatud. Kui väärtpaberi tootlus on tasuvuse määr (Return rate of Return, ROR) on investeeringu kasum või kahjum aja jooksul, mis on võrdne investeeringu algmaksumusega, väljendatuna protsentides. Selles juhendis õpetatakse kõige tavalisemaid valemeid tulukõvera kohal, see näitab, et väärtpaber on alahinnatud; kui tootlus jääb alla tulukõvera, siis see tähendab, et väärtpaber on üle hinnatud.

Lisateavet leiate finantseerimise fikseeritud sissetulekuga põhialuste kursusest!

Saagikõverateooriad

1. Puhta ootuse teooria

Selles teoorias eeldatakse, et erinevad tähtajad on asendajad ja tulukõvera kuju sõltub turu ootustest tulevastele intressimääradele. Selle teooria kohaselt kipuvad saagid ajas muutuma, kuid teooria ei suuda määratleda tulukõvera kuju üksikasju. See teooria ignoreerib intressimäärariski ja reinvesteerimisriski. Tururiskipreemia Tururiskipreemia on täiendav tootlus, mida investor eeldab riskivaba vara asemel riskantsest turuportfellist. .

2. Likviidsuseelistamise teooria

See teooria on puhta ootuse teooria pikendus. See lisab lisatasu, mida nimetatakse likviidsuspreemiaks Likviidsuspreemia. Likviidsuspreemia kompenseerib investoritele investeerimist madala likviidsusega väärtpaberitesse. Likviidsus viitab sellele, kui lihtsalt saab investeeringut sularaha eest müüa. Veksleid ja aktsiaid peetakse väga likviidseteks, kuna neid saab tavaliselt igal ajal müüa valitseva turuhinnaga. Teiselt poolt sellised investeeringud nagu kinnisvara või võlainstrumendid või tähtajaline preemia. Selles teoorias võetakse arvesse suuremat riski, mis kaasneb pikaajaliste võlgade hoidmisega lühiajaliste võlgade suhtes.

3. Segmenteeritud turuteooria

Segmenteeritud turuteooria Segmenteeritud turgude teooria Segmenteeritud turgude teooria väidab, et võlakirjade turg on segmenteeritud võlakirjade tähtajalise struktuuri alusel ja nad toimivad iseseisvalt. põhineb lühiajaliste ja pikaajaliste väärtpaberite eraldi nõudluse ja pakkumise suhtel. See põhineb asjaolul, et väärtpaberite erinevaid tähtaegu ei saa üksteisega asendada.

Kuna investorid eelistavad üldjuhul lühiajalisi lõpptähtajaga väärtpabereid pikaajaliste tähtajani hoitavate väärtpaberite asemel. Tähtajani hoitavad väärtpaberid on väärtpaberid, mida ettevõtted ostavad ja kavatsevad hoida kuni nende lõpptähtajani. See on erinevalt väärtpaberitega kauplemisest või müügiks saadaolevatest väärtpaberitest, kus ettevõtted ei hoia väärtpabereid tavaliselt enne tähtaja saabumist. kuna esimene pakub madalamat riski, on lühiajaliste väärtpaberite hind kõrgem ja seega ka tootlus vastavalt madalam.

4. Eelistatav elupaikade teooria

See on turusegmentatsiooni ärisegmendi laiendus. Ärisegment on ettevõtte üldise tegevuse alajaotis, milles on loodud eraldi tootesari. Ärisegment võib olla teooria. Selle teooria kohaselt eelistavad investorid kindlat investeerimishorisondi. Väljaspool seda silmapiiri investeerimiseks vajavad nad teatud lisatasu. See teooria seletab pikaajalise tootluse suurema põhjuse kui lühiajaline tootlus.

Lisaressursid

Kui soovite lisateavet võlakirjade hinnakujunduse kohta, vaadake Finantssektori fikseeritud tulumäära põhikursust, mis on FMVA ™ sertifikaadi eeltingimus! FMVA® sertifikaat Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, J.P. Morgan ja Ferrari

Siin on mõned muud finantsressursid, mis võivad teile huvi pakkuda:

- Majandusnäitajad Majandusnäitajad on mõõdik, mida kasutatakse makromajanduse üldise terviseseisundi hindamiseks, mõõtmiseks ja hindamiseks. Majandusnäitajad

- Bloomberg Bloombergi funktsioonide arvutustabel See Bloombergi funktsioonide arvutustabel sisaldab loetelu kõige tavalisematest ja olulisematest funktsioonidest, klahvivajutustest ja otseteedest, mida Bloombergi terminalis teada tuleb. Need Bloombergi funktsioonid aitavad teil Bloombergi terminalis tõhusamalt navigeerida, et haarata ettevõtte ajaloolist finantsteavet, sha

- Big Mac Index Big Mac Index Big Mac Index on 1980. aastatel majandusteadlaste välja töötatud tööriist, mille eesmärk on uurida, kas erinevate riikide valuutad pakuvad põhiliselt taskukohast võrdset taset. Big Maci indeks põhineb ostujõu pariteedi (PPP) teoorial.

- Intressimäär Intressimäär Intressimäär tähendab summat, mille laenuandja nõuab laenuvõtjalt mis tahes antud laenu eest, väljendatuna protsendina põhiosast.