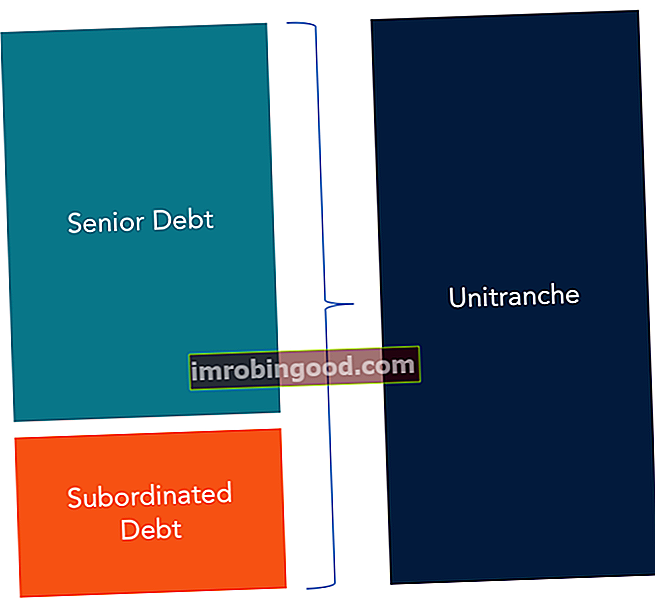

Unitranche võlg on hübriidlaenustruktuur, mis ühendab kõrgema ja allutatud võla kõrgema ja allutatud võla. Kõrgemate ja allutatud võlgade mõistmiseks tuleb kõigepealt üle vaadata kapitalipakk. Kapitali virnastamine on erinevate rahastamisallikate prioriteet. Vanemad ja allutatud võlad viitavad nende positsioonile ettevõtte kapitalikogus. Likvideerimise korral makstakse esmajärjekorras võlg kõigepealt välja üheks võlainstrumendiks. Seda tüüpi laenu laenuvõtja maksab segatud intressimäära, mis jääb kõrgema astme võla ja allutatud võla määra vahele. Unitranche võlad algasid Ameerika Ühendriikides 2005. aastal ja said alates 2012. aastast Euroopa võimendatud laenuturul finantseerimisvõimalusena populaarsuse. Unitranche rahastamise peamine eesmärk on muuta võla finantseerimise tingimused paindlikuks ja suurendada ettevõtete juurdepääsu kapitalile. Laenuvõtjad mitte ainult ei suurenda turu likviidsust, vaid toovad traditsioonilisele võlaturule ka uut energiat.

Peamised unitranche-võlgade pakkujad on mittetraditsioonilised laenuettevõtted, näiteks võlafondid ja muud institutsionaalsed laenuandjad. USA tipppangad USA föderaalse hoiuste kindlustuse korporatsiooni andmetel oli 2014. aasta veebruari seisuga USA-s 6799 FDIC-kindlustatud kommertspanka. Riigi keskpank on föderaalreservipank, mis loodi pärast föderaalreservi seaduse vastuvõtmist 1913. aastal. Need laenuandjad keskenduvad omandamise rahastamisele ja keskmise turu laenudele. See laenuvorm oli populaarne finantskriisi ja krediidikriisi ajal, mis järgnes siis, kui probleemsed ettevõtted ei pääsenud peamistelt krediiditurgudelt laenuvõimalustele juurde. Tavaliselt annab unitranche rahastamise raames üks laenuandja kogu krediidi ainult ühe dokumendikomplektiga.

Unitranche laenude kasutajad

Peamised unitranche'i võla kasusaajad on keskmise turu ettevõtete laenuvõtjad, kelle käive on alla 100 miljoni dollari ja EBITDA EBITDA EBITDA ehk kasum enne intressi, maksu, amortisatsiooni, amortisatsiooni on ettevõtte kasum enne nende netovähenduste tegemist. EBITDA keskendub ettevõtte tegevusega seotud otsustele, sest enne kapitali struktuuri mõju vaadeldakse ettevõtte põhitegevuse kasumlikkust. Valem, näited vähem kui 50 miljonist dollarist. Unitranche võlg töötab alternatiivse krediidituruna ettevõtetele, kellel ei pruugi traditsiooniliste finantsasutuste suurtele krediidivõimalustele hõlpsasti juurde pääseda. Unitranche laenu keskmine suurus on 100 miljonit dollarit ja seda kasutatakse sageli finantsvõimendusega väljaostude, näiteks juhtkonna väljaostude ja erakapitali omandamise finantseerimiseks.

Unitranche võlgade omadused

Unitranche võlgade põhiomadused on järgmised:

1. Ühtne laenuleping

Unitranche rahastamine hõlmab ühte krediidilepingut ja selleks on vaja ühte tagatiste dokumentide komplekti. See vähendab dokumentide ja dokumentide hulka, mida laenuvõtjad peavad enne rahaliste vahendite juurde pääsemist täitma. Traditsiooniline finantsvõimendusega finantseerimine, nagu noorem-, mezzanine-, mezzanine-fond. Mezzanine-fond on kapitali kogum, mis investeerib mezzanine-finantseerimisse omandamiste, kasvu, rekapitaliseerimise või juhtimise / võimendusega väljaostude jaoks. Ettevõtte kapitalistruktuuris on vahefinantseerimine hübriid omakapitali ja võla vahel. Vaherahastamine toimub kõige sagedamini eelistatud aktsiate või allutatud ja tagatiseta võlgade kujul. ja kõrgema astme võlad nõuavad eraldi dokumentatsiooni, lisaks peavad laenuvõtjad järgima igas võlas erinevaid pakti pakette. See tähendab, et ühe laenu saamiseks peab laenuvõtja täitma mitu dokumenti, mis võtab aega ja vaeva. Ainus juhtum, kui laenuvõtjalt võib nõuda rohkem kui ühe dokumendi täitmist ühekordse võla korral, on see, kui on olemas uus krediidivõimalus, mis vajab eraldi laenulepingut.

2. Kõnekaitse

Unitranche laenuandja võib laenu eluea esimese 12–24 kuu jooksul taotleda kaitset sissenõudmata / ennetähtaegse tasumise tagamiseks. Ettemaksu tasud ja kõne välise perioodi pikkus varieeruvad turgudel, kuid need lepitakse kokku enne lõpliku kokkuleppe saavutamist. Enamik laenuandjaid lisab krediidilepingusse esimese kahe aasta jooksul eraldiseisva sätte, et kõik selle perioodi jooksul tasumisele kuuluvad intressid ja tasud saaks maksta koos muude ettemakse summadega. Selle sätte puudumisel võivad mõned laenuandjad nõuda ettemaksu summalt lisaks 1% -2%.

3. Tähtaeg ja täppide tagasimaksmine

Ühikuvõlaga kaasneb üks intressimäär ja lõpptähtaeg, mis on tavaliselt viis kuni seitse aastat. Unitranche finantseerimine nõuab tavaliselt kogu laenu tähtajalist ühekordset tagasimaksmist.

4. Kasu laenuvõtjale

Unitranche'i rahastamise üks eeliseid on selle lihtsus võrreldes tavapäraste krediidivõimalustega. Laenuvõtjad läbivad ainult ühe heakskiitmisprotsessi ja koostavad laenuandjatele ühe dokumendikomplekti. Samuti vähendab ühe võlainstrumendi võtmine, mis on kahte tüüpi võlgade kombinatsioon, juriidiliste aruannete arvu, mille laenuvõtja peaks koostama. Selle lihtsuse tõttu on laenuvõtjad nõus maksma lisatasu, mis ületaks tavapärasele finantsasutusele makstud tasu.

Ajatundliku tehingu tegemisel annab unitranche-finantseerimine laenuvõtjale eelise ühe laenuandjaga suhtlemisel ja see aitab tehingu kiiresti lõpule viia. See on erinevalt traditsioonilistest krediidilaenudest, kus laenuvõtjal on vaja suhelda erinevate laenuandjatega ja esitada mitu juriidilist dokumenti. Kuna laenuvõtja tegeleb ühe laenuandjaga, saab ta pidada läbirääkimisi paindliku pakti dokumentatsiooni, amortisatsioonimäärade ja ettemaksu tingimuste osas. Samuti tekivad laenuvõtjal madalamad halduskulud, kuna võlainstrumenti volitab ainult üks haldusagent.

Lisaks võimaldab unitranche'i rahastamine väikestel ja keskmise suurusega ettevõtetel saada juurdepääsu rahastamisele, mida oleks võimatu pangast saada. Tavaliselt kehtestab enamik panku piiravaid regulatsioone, mis seavad ebasoodsasse olukorda väikesed laenuvõtjad, kes pole nii stabiilsed kui suurettevõtted. Unitranche rahastamine koondab need laenuandjad kokku, et pidada läbirääkimisi ja tulla välja soodsate tingimustega, mis ei piira väikelaenuvõtjaid. Kui need kõrgema astme laenuandjad on tehinguga nõus, saavad nad pakkuda märkimisväärses koguses kõrgema astme võlga ja teenida pikas perspektiivis suurt huvi.

Unitranche võla puudused

Unitranche võlgadega kaasnevad tavaliselt kõnekaitsed, mis nõuavad laenuvõtjatelt tagasimakset teatud ettemääratud aja jooksul. Kõnede kaitse lukustab laenuvõtjad selle minimaalse perioodi jooksul võlgadesse, nii et nad ei saa oma ülemääraseid sularahareserve kasutada võla vabatahtlikuks ühekordseks maksmiseks.

Sarnasused Unitranche võla ja omakapitali vahel

Unitranche finantseerimisel on mõned omadused, mis on sarnased omakapitali finantseerimisele. Kapitalikulu Kapitalikulu on minimaalne tootlus, mida ettevõte peab enne väärtuse loomist teenima. Enne kui ettevõte saab kasumit teenida, peab ta vähemalt teenima piisavalt tulu, et katta oma tegevuse rahastamise kulud. osade unitranche lepingus sisalduvate lepinguliste tunnuste tõttu. Nende kahe rahastamisvormi üks sarnasusi on võrreldavus aktsionäridega. Nii nagu aktsionärid, on ka unitranche'i rahastamise eesmärk pakkuda kapitali pikaajaliseks rahastamiseks. Selle eeliseks on tõhusa otsuste tegemise tagamine laenuperioodil ja ka võlalepingu üle läbirääkimiste pidamine.

Omakapitali finantseerimisel osalevad investorid otsustusprotsessis ja neil on õigus olla informeeritud ettevõtte tulevikuplaanidest. Kui ettevõte otsustab likvideerida, on aktsionäridel õigus saada ettevõtte osa pärast tagatud võlausaldajate väljamaksmist. Samamoodi taotlevad unitranche'i pakkujad laenuvõtja ettevõtte aktsiaid, et saada täitevjuhtumi korral kontroll ettevõtte üle. Laenuandja saadab laenuvõtjale ka nõustajaid, et nad saaksid turundusalaseid teadmisi strateegilistes küsimustes.

Seotud lugemine

Lisateavet finantsmudelite ja hindamise kohta leiate Finance'i veebihindamise modelleerimise kursustest. Lisaks aitavad allolevad finantsressursid teid teie teel maailmatasemel finantsanalüütikuks saamisel.

- Võlgade maht Võlgade maht Võlgade maht tähendab võla kogusummat, mis ettevõttel võib tekkida ja mis makstakse tagasi vastavalt võlalepingu tingimustele.

- Võlgade turuväärtus Võlgade turuväärtus Võlgade turuväärtus viitab turuhinnale, millele investorid oleksid valmis ostma ettevõtte võla, mis erineb bilansi bilansilisest väärtusest.

- Võlgade loetelu Võlgade ajakava Võlgade graafik esitab kogu ettevõttel oleva võla graafikus, lähtudes selle tähtajast ja intressimäärast. Finantsmudelites voolavad intressikulud

- Juunioride osa Juunine osa Jagatud osa on tagatiseta võlg, mille tagasimaksmise prioriteet on maksejõuetuse korral madalam kui muude võlgade korral. Seda nimetatakse ka allutatud võlaks