Laenustruktuur on laenu tingimused seoses laenu koostamise erinevate aspektidega, sealhulgas tähtaeg või tähtaeg, tagasimakse ja risk.

Laenustruktuur saavutatakse, võttes arvesse mitmeid tegureid, nagu eesmärk, ajakava ja riskiprofiil. Riskist hoidumine Riski vältimine viitab majandusagendi kalduvusele eelistada rangelt määramatust ebakindlusele. Majandusagent, kes soovib riskida, on riskikartlik. Formaalselt eelistab riskikartlik agent rangelt hasartmängu eeldatavat väärtust iseendale. laenuvõtja. Järgmistes jaotistes käsitleme ülaltoodud tegurite põhjal erinevaid olemasolevaid struktuure.

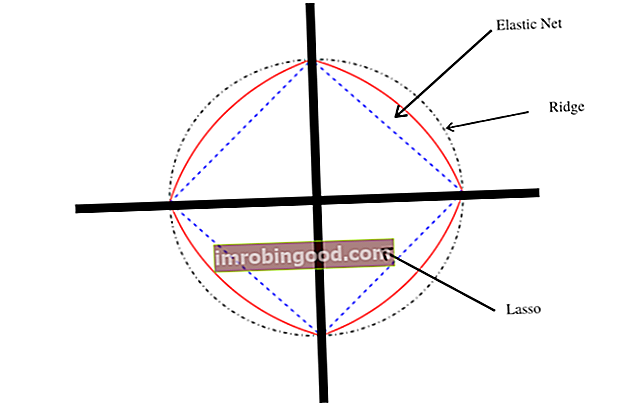

Joonis 1: Laenustruktuuri komponendid ja sordid

Joonis 1: Laenustruktuuri komponendid ja sordid

Tagasimaksepõhised struktuurid

Erinevad tagasimaksestruktuurid varieeruvad sõltuvalt tagasimaksete korraldusest. Allpool on loetletud mõned levinumad struktuurid:

Põhiline

Amortiseeritud laen: Amortiseeritud laen makstakse täielikult tagasi tähtaja lõpuks võrdsete maksetena, mis sisaldavad nii põhiosa kui ka intressi.

Õhupallilaen: Balloonilaen sarnaneb amortiseeritud laenuga, välja arvatud see, et laenu tähtaja lõpus on suur makse. Balloonimakse suurus mõjutab võrdsete maksete suurust, mis sisaldavad nii põhiosa kui ka intressi.

Kuulilaen: Täpplaen sarnaneb õhupallilaenuga, välja arvatud see, et võrdsed maksed koosnevad ainult intressidest ja põhiosa makstakse lõpus õhupallimaksena. Struktuuri kasutatakse kõige sagedamini võlakirjades, mis teevad võrdseid kupongimakseid ja maksavad nimiväärtust tähtajal.

Eksootiline

Helistatav / pakutav: Mõnel laenul on ettemakse võimalus, mis tähendab, et laenuvõtja saab laenu tagasi maksta enne tähtaega. See on sissenõutav laen. Laenuvõtja võib soovida kasutada madalamaid intressimäärasid ja refinantseerida laenu. Kõige tavalisem näide on hüpoteeklaenud. Hüpoteek Hüpoteek on hüpoteeklaenuandja või panga pakutav laen, mis võimaldab eraisikul kodu osta. Kuigi kogu kodu maksumuse katmiseks on võimalik võtta laene, on tavalisem tagada laen umbes 80% ulatuses kodu väärtusest. . Tagastatav laen on täpselt vastupidine, kus laenuandja saab nõuda varasemat tagasimakset. See aitab laenuandjal saavutada kõrgemat tootlust, kui intressimäärad tõusevad, vabastades sularaha madalama intressimääraga laenudest.

Kabriolett: Konverteeritavaid laene saab laenuandja valikul konverteerida laenutegevuse omakapitaliks. Nad määravad kaks terminit, ümberarvestussuhe ja konverteerimishind, mis määravad aktsiate arvu ja hinna, millega need võlakohustuse omanikele emiteeritakse.

Ujukid: Ujukid on erineva kupongimääraga laenud, mis vastavad turul valitsevale intressimäärale. Seega varieeruvate intressimäärade tagasimaksed varieeruvad koos intressimäärade muutumisega. Laenude intressimäär on võrdlusaluse suhtes erinev ja see on noteeritud võrdlusalusena. Näiteks on ühine võrdlusalus LIBOR LIBOR LIBOR, mis on Londoni pankadevahelise pakkumise määra lühend, viitab intressimäärale, mida Ühendkuningriigi pangad võtavad teistelt finantsasutustelt vastu lühiajalise laenu eest, mille tähtaeg on üks päev kuni 12 kuud tulevikus. LIBOR toimib lühiajaliste intressimäärade võrdlusalusena, seega hinnatakse ujuki intressimäärana LIBOR + 2%, kus vahe on 2%.

Tenoripõhised struktuurid

Laenustruktuur põhineb ka laenu tähtajal. Lühiajaliste laenude struktuur võib olla väga erinev võrreldes keskmise ja pika tähtajaga.

Lühiajalised märkmed

Laenud tuleb tagasi maksta vähem kui ühe aasta jooksul. Neid kasutatakse tavaliselt käibekapitalinõuete täitmiseks ja neil võib olla tenor alates kuust kuni aastani.

Käibelaen

Püsilaen on laenuandja pakutav teenus, kus laenuvõtja saab lühikese aja jooksul maksimaalselt laenata mis tahes summat. Laenamiseks saadaolev summa sõltub varasemast laenamisest ja tagasimaksest. Selliseid laene kasutatakse tavaliselt lühiajaliste puudujääkide katmiseks.

Faktooring

Faktooring on teatud tüüpi tagatud lühiajaline võlg. See võimaldab ettevõttel laenata raha oma nõuete vastu. Ettevõttel on lubatud laenata murdosa oma nõuetest ja kanda nõuded laenuandjale. Seejärel kogub laenuandja kogu nõutavate summade summa asjaomaste poolte vastu.

Keskmine / pikaajaline võlg

Keskmise ja pika tähtajaga võlad pakuvad traditsioonilisemaid maksestruktuure. Keskpika tähtajaga laen on mõeldud ühe kuni viie aasta pikkustele tenoritele, samas kui pikaajaliste laenude puhul on lepingute pikkus üle viie aasta. Pikaajalise võla erinevad struktuurid tulenevad laenu riskitaseme erinevustest.

Riskipõhised struktuurid

Laenu riski haarab peamiselt laenu intressimäär, kuid laenutingimuste muutus võib muuta laenu riskiprofiili.

Vanem võlg

Eelisvõlg on üks vähem riskantseid struktuure, kuna vanematele võlgadele tagasimaksmine on ülimuslik kõigi muude ettevõtte emiteeritud võlgade tagasimaksmisel. Eelisvõlg võtab oma suhtelise ohutuse tõttu ka madalama intressimäära. Eelislaen võib olla tagatisega kaitstud või mitte.

Tagatud võlg

Tagatud võlg ehk tagatud laen on laen, mida kaitseb mingisugune tagatis. See tähendab, et maksejõuetuse korral saab laenuandja müüa laenusaaja kindlaksmääratud vara, et saada tagasi maksimaalne võimalik osa laenusummast.

Võlakirjad

Võlakirjad on fikseeritud intressimääraga tagatiseta võlg. Need on tavaliselt nooremvõlg ja seega on nende nõue väiksem kui muude võlgade puhul. Oluline on märkida, et termin debenture viitab erinevat tüüpi struktuuridele maailma erinevates osades. Näiteks Kanadas on võlakiri tagatud, kuid selleks pole vaja spetsiaalset tagatist, näiteks tagatud võlga.

Allutatud võlg

Allutatud võlg on riskantsem laenuvorm ja pakub kõrgemat tootlust võrreldes teiste laenustruktuuridega. Maksejõuetuse või pankroti korral tasutakse allutatud võlg kõigi muude võlgade järel.

Eelistatud aktsia

Mõnda eelistatud aktsia klassi võib pidada ka võlgade vormiks, kuna nendega kaasnevad kohustuslikud dividendimaksed. Mõni eelisaktsia annab isegi edasilükatud dividende, mis tähendab, et kõik vastamata jäänud dividendimaksed tuleb maksta hiljem. Eelisaktsia on riskantsem kui võlg, olles ettevõtte rahavoogude nõudmisel tähtsam ainult põhikapitalist.

Muud laenustruktuuri tingimused

Ainuüksi risk, tagasimakse ja tenor ei kirjelda kõiki laenustruktuure. Need on terminid, mis esinevad muul kujul.

Tagatis

Tagatis on laenuvõtjale kuuluv vara või vara kogum, mille tagatisega laenu pakkuja saab makseviivituse korral omandiõiguse omandada. Laenuandja võib seejärel nimetatud vara (d) laenu tagastamiseks vabalt müüa.

Lepingud

Lepingud on piirangud, mille laenuandja seab laenusaajale laenu tingimusena. Lepingud võivad olla rahalised või mitterahalised. Finantskokkulepe võib olla teatud intressikatvuse määra säilitamine. Intressikattemäär Intressikattemäär (ICR) on finantssuhe, mida kasutatakse selleks, et määrata kindlaks ettevõtte võime maksta tasumata võla intressi. või võla ja omakapitali suhe. Mittefinantsleping võib olla strateegia või teatud ettevõtte tegevuste, näiteks omandamiste piirang.

Garantiid

Osa laene on tagatud kolmandate isikute poolt, mis tähendab, et makseviivituse korral laenuvõtja teeb garantii laenult makseid. Väikeste tütarettevõtete võla maksumuse vähendamine on levinud tava. Tütarettevõte Tütarettevõte (all) on äriüksus või ettevõte, mis on täielikult teise äriühingu omandis või osaliselt kontrollitav, mida nimetatakse emaettevõtteks või valdusettevõtteks. Omandiõiguse määrab emaettevõtte aktsiate osakaal ja see osalus peab olema vähemalt 51%. suure vanemorganisatsiooni esindaja.

Tasud

Laenustruktuuri kuuluvad ka kõik laenuga seotud tasud. Kuigi need on väga väikesed, on need tegelikud kulud ja võivad mõjutada otsust eelistada ühte struktuuri teistele.

Lisaressursid

Finance pakub sertifitseeritud pangandus- ja krediidianalüütiku (CBCA) ™ CBCA ™ sertifikaati. Sertifitseeritud pangandus- ja krediidianalüütiku (CBCA) ™ akrediteerimine on krediidianalüütikute globaalne standard, mis hõlmab finants-, raamatupidamis-, krediidianalüüsi, rahavoogude analüüsi, pakti modelleerimist, laenu tagasimaksed ja palju muud. sertifitseerimisprogramm neile, kes soovivad oma karjääri järgmisele tasemele viia. Oma teadmistebaasi õppimise ja arendamise jätkamiseks uurige palun allpool olevaid täiendavaid asjakohaseid ressursse:

- Võlg omakapitali suhe Võlg omakapitali suhe Võlg omakapitali suhe on finantsvõimenduse suhe, mis arvutab kogu võla ja finantskohustuste väärtuse kogu omakapitali suhtes.

- Finants vs mittefinantsteenuse paktid Finants vs mitterahaline paktid Finants- ja mitterahaliste paktide võrdlemine laenulepingus aitab meil paremini mõista, kuidas lepingud on vormistatud ja kuidas neid täidetakse

- Tagatud ja tagatiseta laenud Tagatud vs tagatiseta laenud Isikliku laenu võtmise kavandamisel saab laenuvõtja valida tagatud või tagatiseta laenude vahel. Raha laenamisel pangast, krediidiühistust või

- Võlgnik vs võlausaldaja Võlgnik vs võlausaldaja Peamine erinevus võlgniku ja võlausaldaja vahel on see, et mõlemad mõisted tähistavad laenulepingus kaht osapoolt. Eristamise tulemuseks on ka a