Frankeerimiskrediit, mida nimetatakse ka imputatsioonikrediidiks, on näide maksukrediidist, mis võimaldab ettevõttel ettevõtte tasandil makstud maksu sidusrühmadele edasi kanda. Maksukrediidi idee on aidata vältida dividendide topeltmaksustamist Dividend Dividend on osa kasumist ja jaotamata kasumist, mille ettevõte maksab oma aktsionäridele. Kui ettevõte teenib kasumit ja koguneb jaotamata kasumit, võib selle kasumi kas investeerida ettevõttesse uuesti või maksta aktsionäridele välja dividendidena. . Teise võimalusena võivad aktsionärid saada tagasimaksena frankeerimiskrediiti.

1987. aastal välja töötatud frankeerimiskrediiti kasutatakse peamiselt Austraalia maksusüsteemis. Need loodi ettevõtete kasumi topeltmaksustamise kaotamiseks. Samuti on oluline märkida, et aktsionäril on õigus frankeerimiskrediidi saamiseks arvesse võtta tema maksukonsooli.

Kuidas see töötab

Enamikus riikides käsitletakse dividende kui sissetuleku vorme. See tähendab, et maksustatava tulu määramiseks rühmitatakse need tavaliselt muud tüüpi tuludega. Maksustatav tulu Maksustatav tulu viitab üksikisiku või ettevõtte hüvitisele, mida kasutatakse maksukohustuse määramiseks. Kogutulu või brutotulu arvutamisel võetakse aluseks, kui palju üksikisik või organisatsioon on valitsusele konkreetse maksustamisperioodi jooksul võlgu. . Kui ettevõte teenib kasumit, peab ta selle kasumi pealt maksma. Austraalias on ettevõtte tulumaksuks seatud 30%.

Enne frankeerimiskrediitide kehtestamist Hawke / Keatingu valitsuse poolt kehtestas riigi maksuamet maksu ettevõtte kasumile ja investoritele makstud dividendidele. Dividendide kogusumma on lihtsalt kasum, mis jääb alles pärast ettevõtte tulumaksu tasumist. Põhimõtteliselt tähendas praktika topeltmaksustamist.

Alates frankeerimiskrediitide kasutuselevõtust kehtestab maksuamet maksu aga ainult ühel rindel. Seetõttu ei pea dividende saavatelt investoritelt lisamaksu maksma, välja arvatud juhul, kui nende piirmaksumäär on kõrgem kui dividendidelt makstud ettevõtte tulumaksumäär. Isegi siis peab investor maksma ainult oma marginaalse maksumäära ja 30% ettevõtte tulumaksumäära vahe.

Vaatleme investorit, kelle maksumäär on 30%. Kuna ettevõte maksis juba teenitud kasumi pealt 30% maksu, ei maksaks investor oma dividendidelt rohkem maksu. Kui aga tema marginaal on 45%, siis maksab ta vahe, mis on 15% (45% - 30%).

Teisalt, kui investori maksumäär on 0%, tähendab see, et ta saab kõik frankeerimiskrediidid tagasi. 2000. aastal muudeti frankeerimiskrediidid täielikult tagastatavaks, muutes need jõuliseks investeerimisstrateegiaks. Aktsiasse investeerimine: väärtusinvesteeringute juhend Alates Ben Grahami "Aruka investori" avaldamisest on üldtuntud kui "väärtusinvesteerimine" muutunud aktsiate valimise üheks kõige enam tunnustatud ja järgitavaks meetodiks.

Kuidas arvutada frankeerimiskrediiti

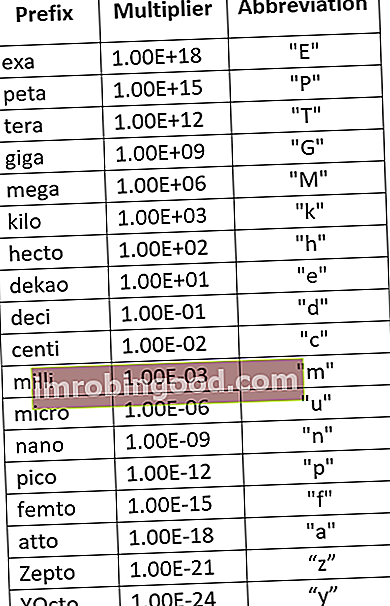

Frankeerimise mõiste illustreerimiseks vaadake allolevat skeemi:

Allikas

Kui aktsionär saab ettevõttelt dividendi summas 70 dollarit, mille kasumilt maksustatakse 30% maksumäära, on sidusrühma frankeerimiskrediit kokku 100 dollarit kogutud dividendi puhul 30 dollarit.

Krediitide arvutamise valem on:

Frankeerimiskrediit = (dividendide summa / (1 - ettevõtte kasumi maksumäär)) - dividendide summa

Kasutades ülaltoodud jooniseid:

Frankeerimiskrediit = (70 dollarit / (1 - 30%)) - 70 dollarit = 30 dollarit

Teisisõnu, lisaks 70 dollari suurusele dividendisummale on igal aktsionäril õigus saada ka 30 dollari suuruseid frankeerimiskrediite, mis kokku moodustavad hinnangulise kogutulu 100 dollarit. Nagu varem mainitud, tuleb siiski arvestada üksikisiku maksumäära, et teha kindlaks, kas nad saavad krediiti maksude tagasimaksena või maksavad nad täiendava maksu Austraalia maksuametile (ATO).

Perioodireegli hoidmine

Ilmselt olid investorid pärast frankeerimiskrediitide kasutuselevõttu väga rahul. Kuid maksuhaldur ei olnud nii õnnelik. Niisiis, selleks, et vältida investorite frankeeritud dividendide kasutamist, esitas ATO tingimused, mis tuleb täita enne, kui saab nende makse kompenseerida frankeerimiskrediidi abil.

Üks selline tingimus, millega iga investor peaks end kurssi viima, on hoidmisperioodi reegel. Selles öeldakse, et:

- Maksumaksjad peavad hoidma riskiga aktsiaid vähemalt 45 päeva jooksul (see ei hõlma ostu- või müügipäevi, seega tegelikult on see 47-päevane osalusperiood).

Kokkuvõte

Frankeerimiskrediit on maksukrediit, mida kasutatakse Austraalias ja teistes riikides, mida kasutatakse topeltmaksustamise kaotamiseks. Selle süsteemi kohaselt võtab Austraalia maksuamet arvesse, et ettevõtted maksavad oma kasumi pealt maksu ja seega pole vaja aktsionäride dividende maksustada. Kasumijärgne maks kantakse investoritele üle imputeerimise või frankeerimiskrediidi abil, vähendades seega nende maksukohustust.

Investorid peavad siiski arvestama oma marginaalse maksumääraga, et teha kindlaks, kas neil on maksukrediidi saamise õigus. Samuti peavad nad aktsiaid riskeerima vähemalt 45 päeva, et neil oleks võimalus frankeerimiskrediiti ära kasutada.

Rohkem ressursse

Finance pakub finantsmodelleerimise ja hindamise analüütikule (FMVA) ™ FMVA® sertifikaati. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari sertifitseerimisprogrammis neile, kes soovivad oma karjääri järgmisele tasemele viia. Õppimise jätkamiseks ja oma karjääri edendamiseks on abiks järgmised finantsvahendid:

- Tasumisele kuuluv tulumaks Tasutav tulumaks Tasutav tulumaks on mõiste, mis antakse ettevõtlusorganisatsiooni maksukohustusele valitsuse ees, kus see tegutseb. Kohustuse suurus põhineb selle kasumlikkusel antud perioodil ja kohaldatavatel maksumääradel. Maksmisele kuuluvat maksu ei peeta pikaajaliseks kohustuseks, vaid pigem lühiajaliseks kohustuseks,

- Püsivad / ajutised erinevused maksuarvestuses Püsivad / ajutised erinevused maksuarvestuses Püsivad erinevused tekivad siis, kui investoritele näidatud maksude-eelsete raamatupidamistulu ja maksustatava tulu vahel on erinevusi maksudeklaratsioonide ja maksuarvestuse vahel. Tegelikult makstav maks tuleb maksudeklaratsioonist. Selles juhendis uuritakse nende maksude arvestuse erinevuste mõju

- Progressiivne maks Progressiivne maks Progressiivne maks on maksumäär, mis tõuseb maksustatava väärtuse tõustes. Tavaliselt on see jaotatud maksusulgudesse, mis viivad järjest kõrgemate määradeni. Näiteks võib progresseeruv maksumäär liikuda 0% -lt 45% -le madalamast ja kõrgeimast sulgust

- Maksukilp Maksukilp Maksukilp on lubatud maksustatavast tulust mahaarvamine, mille tulemusel vähenevad võlgnetavad maksud. Nende kilpide väärtus sõltub ettevõtte või üksikisiku tegelikust maksumäärast. Ühised mahaarvatavad kulud hõlmavad amortisatsiooni, amortisatsiooni, hüpoteegi makseid ja intressikulusid