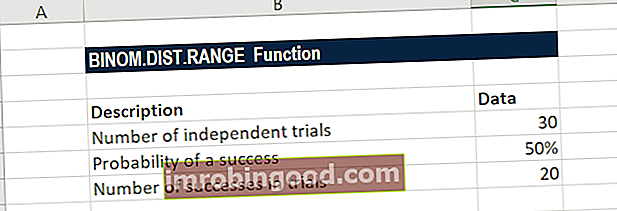

Hindamisteatis (NOA) on avaldus, mille Kanada tulumakseagentuur (CRA) andis maksuaasta lõpus Kanada maksumaksjatele välja. Aruandes kirjeldatakse üksikasjalikult tulumaksu tasumisele kuuluv tulumaks Tasumisele kuuluv tulumaks on mõiste, mis antakse ettevõtlusorganisatsiooni maksukohustusele valitsuse ees, kus see tegutseb. Kohustuse suurus põhineb selle kasumlikkusel antud perioodil ja kohaldatavatel maksumääradel. Tasumisele kuuluvat maksu ei peeta pikaajaliseks kohustuseks, vaid pigem jooksvaks kohustuseks, et maksumaksja võlgneb reitinguagentuurile, maksude tagastamise summa, maksukrediidid, maksuvähendused ja juba tasutud tulumaks.

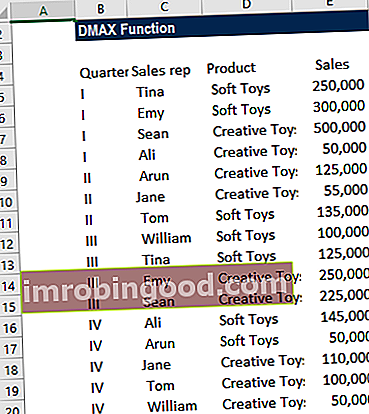

Joonis 1: T2 Corporationi teade hindamise kohta (allikas)

Joonis 1: T2 Corporationi teade hindamise kohta (allikas)

NOA sisaldab ka tulumaksu vormi parandusi, järgmise maksuaasta olulisi värskendusi Eelarveaasta (FY) Eelarveaasta (FY) on 12 kuu või 52 nädala pikkune ajavahemik, mida valitsused ja ettevõtted kasutavad raamatupidamise eesmärgil aastaaruande koostamiseks. finantsaruanded. Eelarveaasta (FY) ei pruugi järgneda kalendriaastale. See võib olla selline periood nagu 1. oktoober 2009 - 30. september 2010, meeldetuletused järelmaksude kohta ja muud maksumaksja maksuaruandega seotud küsimused.

Kokkuvõte

- Teatis hindamisest (NOA) on maksuvorm, mille maksumaksjatele väljastab Kanada maksuamet pärast tuludeklaratsioonide töötlemist.

- NOA sisaldab jooksva maksuaasta jooksul tasutavate või tagastatavate tulumaksude kokkuvõtet.

- NOA võtab kokku ka registreeritud pensionikogumiskava maksed maksuaasta jooksul ja kõik kasutamata sissemaksed.

Hindamisteate mõistmine

Hindamisteatis arvutatakse maksumaksja esitatud maksudeklaratsioonide põhjal. See on kaheleheküljeline dokument, kus on märgitud maksumaksja nimi, kindlustusnumber, maksuaasta ja maksukeskus.

Kui maksumaksja leiab NOA-s vigu, lubatakse neil esitada korrigeerimistaotlus, tuues välja parandatavad vead. Kanada maksuametil on teabe edasikaebamiseks aega kuni 90 päeva alates NOA väljastamisest, kui on teavet, millega nad ei nõustu.

Näiteks kui maksumaksja loodab saada 8 000 dollari suuruseid maksutagastusi, kuid NOA näitab, et maksumaksja on CRA-le võlgu 3000 dollarit, saab maksumaksja vea 90 päeva jooksul edasi kaevata. Kaebuse esitamisel on maksumaksja kohustatud lisama kõik tõendavad dokumendid, mis selgitavad tema vastuväiteid hinnatava tulumaksu suhtes.

Pärast apellatsiooni esitamist ei pea maksumaksja vaidluse summa maksma enne, kui läbivaatamine on lõpule jõudnud. Kõiki apellatsioone pärast 90 päeva möödumist ei arvestata ja maksumaksja teave saadetakse kogudesse.

Registreeritud pensionihoiuste kava (RRSP)

Üks olulisi hindamisteates sisalduvaid punkte on registreeritud pensionihoiuste kava (RRSP). Selles jaotises on loetletud maksumaksja poolt maksuaasta jooksul tehtud maksed, maksuaasta jooksul kasutamata sissemaksed ja järgmise maksuaasta sissemaksete piirmäärad. Reitinguagentuur kasutab vastava maksuaasta maksudeklaratsioonides sisalduvat teavet, et määrata kindlaks maksimaalsed sissemaksed, mida üksikisikud saavad oma RRSP-le järgmisel aastal sisse maksta.

Maksumaksjad saavad nõuda RRSP sissemakseid maksustatava tulu mahaarvamisena. Maksustatav tulu Maksustatav tulu viitab üksikisiku või ettevõtte hüvitisele, mida kasutatakse maksukohustuse määramiseks. Kogutulu või brutotulu arvutamisel võetakse aluseks, kui palju üksikisik või organisatsioon on valitsusele konkreetse maksustamisperioodi jooksul võlgu. . Maksumaksja ei pea maksuaasta jooksul mahaarvamisi nõudma ning mahaarvamised kantakse üle järgmisele maksuaastale, kui nad loodavad saada suuremat tulu. See võimaldab neil nõuda suuremat mahaarvamist järgmise aasta maksuarvest.

Kui maksumaksja kogub kasutamata sissemakseid, kui varasemad sissemaksed ja jooksva aasta sissemaksed ületavad RRSP mahaarvamispiiri, võib reitinguagentuur karistada maksumaksjat. Maksumaksja peab maksma 1% kuus trahvi ülemäärase RRSP sissemakse summa eest.

Kuidas saada hindamisteadet

Pärast aasta maksudeklaratsioonide esitamist võib maksumaksja oodata hindamisteate kättesaamist kahe kuni kaheksa nädala jooksul, sõltuvalt sellest, kas nad esitasid maksudeklaratsiooni elektrooniliselt või paberkandjal deklaratsioonide kaudu. Maksumaksja saab NOA-d saada kahel viisil:

1. Tigupost

Kui isik ei ole veebiposti jaoks registreerunud, saadetakse NOA tavapostiga.

2. Veebipostiteenus (CRA poolt)

Maksumaksjad saavad registreeruda NOA saamiseks veebipostiga, kui esitate maksudeklaratsioone elektrooniliselt. Valik on lubatud CRA-teenuse „Minu konto” all. Maksumaksjad saavad vahekaardil „Minu konto” kontrollida ka oma tagastamise olekut ja NOA-d. Kui NOA on saadaval, saate avalduse PDF-failina alla laadida.

Reitinguagentuuride auditid

Kanada maksuamet võib läbi viia ettevõtte või isikliku sissetuleku auditi. Tasustamine on igasugune hüvitis või makse, mida üksikisik või töötaja saab tasuna oma teenuste või organisatsiooni või ettevõtte heaks tehtud töö eest. See hõlmab mis tahes põhipalka, mida töötaja saab, koos muude maksetüüpidega, mis maksumaksjatelt töö käigus kogunevad, eriti kui agentuur kahtlustab, et maksumaksja on aasta sissetulekust madalam või aasta kuludest liiga suur. maksukohustuse vähendamiseks.

Maksukontroll hõlmab maksumaksja ja mõnikord ka abikaasa kõigi maksuaasta jooksul tehtud tulude ja kulude ristküsitlust. Maksude auditi võib läbi viia ka juhuslikult valitud arvu maksumaksjate või maksugrupi liikmete jaoks.

Kui audiitor on saatnud maksukontrolli taotluse, on maksumaksja kohustatud esitama audiitorile kogu nõutud teabe, näiteks tõendid aasta jooksul tehtud kulutuste kohta, jooksva ja eelmise maksuaasta finantsaruanded jne.

Maksustamise eesmärgil on maksumaksjad kohustatud pidama arvestust viimase kuue aasta, sealhulgas jooksva aasta maksudokumentide ja asjakohaste dokumentide üle. Kui auditi tulemusel ilmnevad teatatud sissetulekute ja kulude erinevused, võib reitinguagentuur anda korralduse jooksva ja eelmise aasta tulumaksude ümberhindamiseks.

Rohkem ressursse

Finance pakub sertifitseeritud pangandus- ja krediidianalüütiku (CBCA) ™ CBCA ™ sertifikaati. Sertifitseeritud pangandus- ja krediidianalüütiku (CBCA) ™ akrediteerimine on krediidianalüütikute globaalne standard, mis hõlmab finants-, raamatupidamis-, krediidianalüüsi, rahavoogude analüüsi, pakti modelleerimist, laenu tagasimaksed ja palju muud. sertifitseerimisprogramm neile, kes soovivad oma karjääri järgmisele tasemele viia. Oma teadmistebaasi õppimise ja arendamise jätkamiseks uurige palun allpool olevaid täiendavaid asjakohaseid ressursse:

- Kanada tulumaksusulgudes Kanada tulumaksusulgudes Selles artiklis kirjeldatakse Kanada maksusulgude toimimist. Kanada tulumaksusüsteem on progressiivne süsteem, mis tähendab, et rohkem teenivad isikud maksavad rohkem. Seevastu kindla maksustamise süsteemis maksavad kõik ühesugust protsenti

- Püsivad / ajutised erinevused maksuarvestuses Püsivad / ajutised erinevused maksuarvestuses Püsivad erinevused tekivad siis, kui investoritele näidatud maksude-eelsete raamatupidamistulu ja maksustatava tulu vahel on erinevusi maksudeklaratsioonide ja maksuarvestuse vahel. Tegelikult makstav maks tuleb maksudeklaratsioonist. Selles juhendis uuritakse nende maksude arvestuse erinevuste mõju

- Progressiivne maks Progressiivne maks Progressiivne maks on maksumäär, mis tõuseb maksustatava väärtuse tõustes. Tavaliselt on see jaotatud maksusulgudesse, mis viivad järjest kõrgemate määradeni. Näiteks võib progresseeruv maksumäär liikuda 0% -lt 45% -le madalamast ja kõrgeimast sulgust

- Ettevõtte vs isiklik tulumaks Ettevõtte vs üksikisiku tulumaks Selles artiklis käsitleme ettevõtte vs üksikisiku tulumaksu. Ettevõtte tulumaks on ettevõtluse kulu (sularaha väljavool), mille võtab valitsus