Likviidsuspreemia kompenseerib investoritele investeerimist madala likviidsusega väärtpaberitesse. Likviidsus viitab sellele, kui lihtsalt saab investeeringut sularaha eest müüa. T-vekslid Võlakirjad (T-Vekslid) Võlakirjad (või lühidalt T-vekslid) on lühiajaline finantsinstrument, mille emiteerib USA riigikassa ja mille tähtaeg on vahemikus paar päeva kuni 52 nädalat (üks aasta). . Neid peetakse kõige ohutumate investeeringute hulka, kuna neid toetab Ameerika Ühendriikide valitsuse täielik usk ja krediit. ja aktsiaid peetakse väga likviidseteks, kuna neid saab tavaliselt igal ajal müüa valitseva turuhinnaga. Teiselt poolt on sellised investeeringud nagu kinnisvara Kinnisvara Kinnisvara kinnisvara, mis koosneb maast ja parendustest, mis hõlmavad hooneid, sisseseadeid, teid, rajatisi ja tehnosüsteeme. Omandiõigused annavad maale omandiõiguse, parendused ja loodusvarad, nagu mineraalid, taimed, loomad, vesi jne, või võlainstrumendid on vähem likviidsed. Kinnisvara soovitud hinnaga müümine võib võtta üsna palju aega. Mõnda võlainstrumenti tuleb enne müümist hoida teatud aja jooksul.

Miks on olemas likviidsuspreemiad?

Mittelikviidsetel investeeringutel on suurem risk kui suhteliselt likviidsematel investeeringutel. Seda seetõttu, et ühe väärtpaberi pika aja omamine viib investori mitmesse riskiteguri, näiteks turu volatiilsus, potentsiaalne maksejõuetus, majanduslangused, intressimäärade kõikumine, riskivaba määr tootlus on intressimäär, mida investor võib eeldatavasti teenida investeeringult, millel on null risk. Praktikas peetakse riskivaba määra üldjuhul võrdseks intressiga, mis makstakse valitsuse 3-kuuliselt riigivõlalt, mis on üldiselt kõige turvalisem investeering, mida investor saab teha. kõikumised jne. Kui investorid seovad oma raha ühte väärtpaberisse, tekivad neil ka alternatiivkulud Võimalusekulud Võimalusekulud on majanduse uurimisel üks võtmekontseptsioone ja on levinud erinevates otsustusprotsessides. Alternatiivkulu on järgmise parima alternatiivi väärtus. investeerida muudesse varadesse, mis võivad ületada mittelikviidset investeeringut. Lisariskide tõttu nõuab investor suuremat tootlust, mida nimetatakse likviidsuspreemiaks.

Likviidsuspreemiad ja võlakirjade tootlused

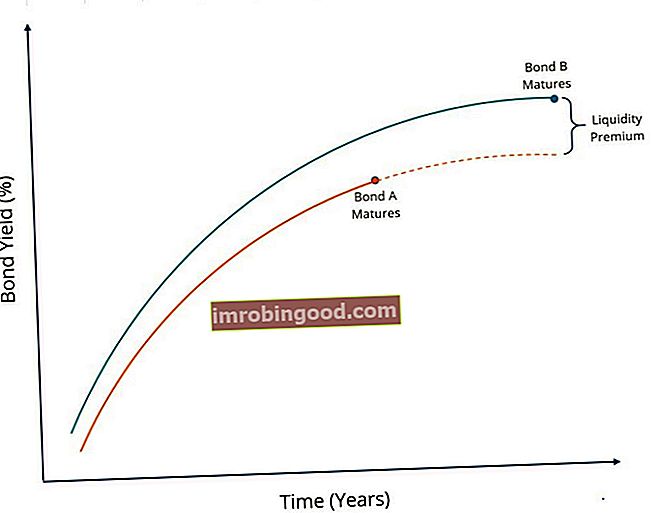

Lähtudes mõttest, et mittelikviidsed investeeringud kujutavad investoritele suuremat riski, on likviidsuspreemia üks teguritest, mis seletab võlakirjade intressimäärade erinevusi. Võlakirja, mille lõpptähtaeg on mitu aastat ja mille emiteerib vähetuntud ettevõte, ilma investorite jaoks palju finantsandmeteta, võib müümine olla keerulisem. Sama ettevõtte emiteeritud lühema tähtajaga võlakiri oleks suhteliselt likviidsem investeering. Seega vajaksid selle võlakirja ostvad investorid madalamat likviidsuspreemiat. Kontseptsiooni on illustreeritud alloleval graafikul:

Siin annavad Bond B-d ostvad investorid suurema tootluse (likviidsuspreemia), et kompenseerida neile vähem likviidsesse investeeringusse investeerimist. Ülaltoodud näites eeldatakse, et kõiki muid tegureid hoitakse konstantsena (st ainus erinevus on aeg küpsuseni).

Rohkem ressursse

Täname, et lugesite Finance'i selgitust likviidsuspreemia kohta. Finance pakub finantsmodelleerimise ja hindamise analüütikule (FMVA) ™ FMVA® sertifikaati. Liituge 350 600+ üliõpilasega, kes töötavad sellistes ettevõtetes nagu Amazon, JP Morgan ja Ferrari sertifitseerimisprogrammis neile, kes soovivad oma karjääri järgmisele tasemele viia. Seotud teemade kohta lisateabe saamiseks vaadake järgmisi finantsressursse:

- Riskivaba määr Riskivaba määr Riskivaba tulumäär on intressimäär, mida investor võib eeldatavasti teenida investeeringult, millel on null risk. Praktikas peetakse riskivaba määra üldjuhul võrdseks intressiga, mis makstakse valitsuse 3-kuuliselt riigivõlalt, mis on üldiselt kõige turvalisem investeering, mida investor saab teha.

- Maksejõuetuse riskipreemia Maksejõuetuse riskipreemia Maksejõuetuse riskipreemia on tegelikult võlainstrumendi intressimäära ja riskivaba määra vahe. Vaikimisi riskipreemia eksisteerib selleks, et kompenseerida investoritele (majandus) üksuse tõenäosust oma võlga maksmata jätta.

- Vahetatav võlakiri Vahetatav võlakiri Vahetusvõlakiri on võlaväärtpaber, mis annab investorile õiguse või kohustuse vahetada võlakiri emiteeritud ettevõtte aktsiate vastu kindlaksmääratud arvu aktsiate vastu võlakirja teatud eluea jooksul. Vahetatav võlakiri on hübriidne väärtpaber

- Aktsiariski lisakapital Aktsiariski ülekurss Aktsiariskipreemia on omakapitali / üksikute aktsiate tootluse ja riskivaba tulumäära vahe. See on hüvitis investorile suurema riskitaseme võtmise ja omakapitali investeerimise asemel riskivabadesse väärtpaberitesse.