Valge rüütel on ettevõte või üksikisik, kes omandab sihtettevõtte, mille lähedal on must rüütel. Valge rüütli ülevõtmine on eelistatud variant musta rüütli vaenulikule ülevõtmisele, kuna valged rüütlid saavad sõbraliku omanduse. Ühinemiste ja omandamiste ühinemis- ja ühinemisprotsess Selles juhendis tutvustatakse kõiki ühinemis- ja ühinemisprotsesse. Siit saate teada, kuidas ühinemised ja ülevõtmised ning tehingud lõpule viiakse. Selles juhendis kirjeldame omandamisprotsessi algusest lõpuni, erinevat tüüpi omandajaid (strateegilised ja finantsostud), sünergiate olulisust ja tehingukulusid, säilitades üldiselt praeguse juhtkonnati, pakkudes paremaid omandamistingimusi Ostuleping Lõplik ostuleping (DPA) on juriidiline dokument, mis kajastab tingimusi kahe ettevõtte vahel, kes sõlmivad ühinemise, omandamise, loovutamise, ühisettevõtte või mingis vormis strateegilise liidu lepingu. See on vastastikku siduv leping ja põhitegevuse säilitamine.

Vaenulik ülevõtmine

Vaenulik ülevõtmine toimub siis, kui ettevõte üritab teise ettevõtte ülevõtmist ilma sihtmärgi juhatuse nõusolekuta. Vaenulik ülevõtmine toimub tavaliselt:

- Omandaja, kes ostab piisavalt aktsiaid, et omandada valitsev osalus Investori mõju Investori mõju, mida ettevõte omab investeerimistehingus, määrab nimetatud erainvesteeringu arvestusmeetodi. Investeeringu arvestus varieerub sõltuvalt investoril valitseva kontrolli tasemest. sihtettevõttes.

- Omandaja veenab olemasolevaid aktsionäre hääletama juhatus ja asendama nad uue ülevõtmisele vastuvõtlikuma juhatusega.

Valge rüütel vaenulikus ülevõtmisolukorras

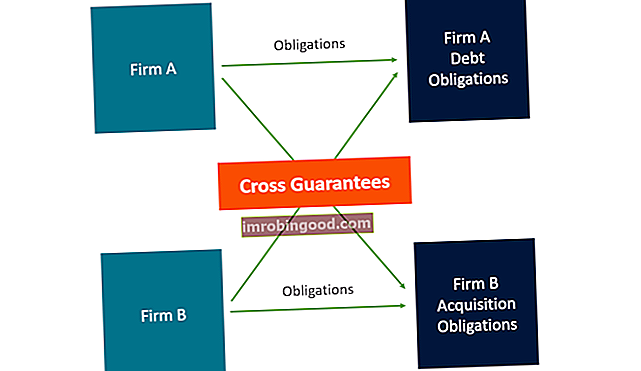

Must rüütel on seotud omandajafirmaga, kes üritab sihtettevõtte vaenulikku ülevõtmist. Valge rüütli, sihtettevõtte ja musta rüütli suhe on järgmine:

- Ettevõte A pöördub ettevõtte B (pakkuva ettevõtte) poole pakkumise pakkumisega ettevõtte ostmiseks.

- Ettevõte B (sihtettevõte) lükkab pakkumise tagasi.

- Pärast selle pakkumise tagasilükkamist üritab ettevõte A vaenulikult üle võtta ettevõtte B. Nüüd on ta musta rüütli rollis.

- Ettevõte C näeb, et ettevõte B (sihtettevõte) on ettevõtte A poolt vaenulikult üle võetud.

- Ettevõte C pakub osta ettevõtte B, pakkudes paremaid ülevõtmistingimusi ja lubaduse säilitada praegune juhtkond ja säilitada ettevõtte põhitegevus. Nüüd tegutseb valge rüütlina.

Valge rüütli ülevõtmine on eelistatud variant musta rüütli vaenuliku ülevõtmise asemel.

Valge Rüütel ja Valge Squire

Valge rood sarnaneb valge rüütliga. Mõlemad mõisted viitavad investorile või ettevõttele, kes aitab ettevõttel vaenuliku ülevõtmise tagasi lükata.

Ainus erinevus on see, et valge skoor ostab sihtettevõtte omandamise asemel just nii palju sihtfirma aktsiaid, et vaenulik ülevõtmine peatada. Valge orav ei kavatse ettevõtet üle võtta ja tavaliselt müüb nende aktsiad pärast seda, kui must rüütel loobub ülevõtmiskatsest.

Näide White Squire'ist

2016. aasta mais tegi Gannett Co. ettevõttele Tribune Publishing Co ülevõtmispakkumise. Ülevõtmispakkumine oli 12,25 dollarit aktsia kohta sularahas, väärtusega umbes 820 miljonit dollarit. Tribune'i juhtkond lükkas pakkumise tagasi, otsustades, et hind alahindas ettevõtte tegelikku väärtust ja ei olnud aktsionäride huvides.

Vaatamata nende ülevõtmispakkumise tagasilükkamisele ütles Gannett, et on pühendunud tehingu jätkamisele ja üritas volikirjaga võidelda. Gannett kutsus Tribune'i aktsionäre Tribune'i aastakoosolekul oma hääli tagasi hoidma, et saata Tribune'i juhatusele teade, et kaaluda selle pakkumist tõsiselt.

2016. aasta mais investeeris miljardär Patrick Soon-Shiong Tribune'i 70,5 miljonit dollarit. Nii sai temast ettevõtte suuruselt teine aktsionär. Miljardärit peeti valgeks maariks, kes ostis suure hulga aktsiaid, et aidata Gannett Co ülevõtmiskatset tõrjuda.

Muud ressursid

Täname, et lugesite Finance'i selgitust Valge Rüütli kohta. Ühinemiste ja ülevõtmiste kohta lisateabe saamiseks vaadake järgmisi finantsressursse:

- Ühinemiste ja omandamiste kaalutlused ja tagajärjed Ühinemiste ja omandamiste kaalutlused ja tagajärjed Ühinemiste ja ülevõtmiste läbiviimisel peab ettevõte teadvustama ja üle vaatama kõik ühinemistesse ja ülevõtmistesse kuuluvad tegurid ja keerukused. Selles juhendis tuuakse välja oluline

- Hindamismeetodid Hindamismeetodid Ettevõtte kui tegevuse jätkuvuse hindamisel kasutatakse kolme peamist hindamismeetodit: DCF analüüs, võrreldavad ettevõtted ja pretsedenditehingud. Neid hindamismeetodeid kasutatakse investeerimispanganduses, omakapitali uuringutes, erakapitali investeerimisel, ettevõtte arendamisel, ühinemistel ja ülevõtmistel, finantsvõimendusega väljaostudel ja finantseerimisel.

- Pretsedenditehingute analüüs Pretsedenditehingute analüüs Pretsedenttehingute analüüs on ettevõtte hindamise meetod, kus varasemate ühinemis- ja ülevõtmistehingute abil hinnatakse täna võrreldavat äri. Seda tavaliselt nimetatakse pretsedentideks, seda hindamismeetodit kasutatakse kogu ettevõtte väärtustamiseks analüütikute poolt tavaliselt ette valmistatud ühinemise / omandamise osana

- Võrreldav ettevõtte analüüs Võrreldav ettevõtte analüüs Kuidas teha võrreldavat ettevõtte analüüsi. See juhend näitab teile samm-sammult, kuidas koostada võrreldavat ettevõtte analüüsi ("Comps"), sisaldab tasuta malli ja palju näiteid. Comps on suhteline hindamismetoodika, mis vaatleb sarnaste aktsiaseltside suhtarvusid ja kasutab neid teise ettevõtte väärtuse tuletamiseks